先ずは、「此方のニュース」です。米国はフーシ派に続き…実行力の行使です。この反体制派が「叩きやすい」のは、弱体化した…イランです。既に…ガサ地区でも「ハマス」は力を失っており、「中東情勢」のパワーバランスは、大きく変わりました。そもそも…「ロシア」がウクライナ攻撃で、中東に「関与」できなくなっており、シリアの「アサド政権」も、崩壊しました。

基本的にロシアと言う国は「変わらなくては」なりません。中国も、何れ…同じ運命でしょう。まだ米国の力は強いのでしょう。ウクライナの全土は「ロシアの領土」だと述べる…プーチンの「時代感覚」を疑います。

武力で…領土を獲得する時代では、ないのでしょう。やはり…日本は世界の必要な「アイテム」を育てなくては…なりません。小泉君のスピード感と小、林さんの行動力を比較すると造船は「秋」だと言います。まぁそれでも「早い方」なのでしょうが、カタルには「成田時間」の政策官僚の行動にも…思えます。もっと…社会は激しく動いています。

そうして「株主総会の季節」と述べましたが、早速、「村社会論理」の崩壊の報道が此方です。

そうして「太陽ホールディングス」(4626)の議論の内容は「米投資ファンドのKKRや日本産業推進機構(NSSK)から買収提案を受けており、特別委員会を設置してその可否を検討中とのことです」への対応を巡って…モノを言う株主と「抗争」があったようです。カタルもあまり知りませんでした。でもこの現象は「時代の流れ」で、カタルが語っていた…安倍首相が導入した「スチュワードシップ」から、日本の「構造改革」の一環です。

皆さんは、ちゃんと…時代背景を理解していますか?

だから…こちらの報道も同じ流れで「市場の整合性」が確認されています。一つの時代を観察する場合、「偏った情報」に頼るのではなく、いろんな角度からの「検証」が必要です。日本は、兎に角…基本的に「無駄」が多い国です。

この根底にあるのは、村社会論理の「和を以て貴しとなす」と言う精神です。何故、カタルが米国の基軸通貨の崩壊を、前提に…話を進めているか? 全ての事象が、その方向性に向かっています。冒頭の…イランの攻撃も、トランプ関税も、みんな繋がっています。皆さんに見えるかどうか、分かりませんが…「時代の方向性」は、事前に決まっています。

後は、関連する株式の「時間軸の把握」になります。カタル理論を無料で、皆さんに提供しています。50年以上にかけた「実践による」貴重な体験が元になって「相場観」が組み立ててあるのです。そりゃ、まだ「こちら側」の「ペイペイ」ですから…間違った時間軸の解釈程度は、仕方ありません。でも「方向性」を示している訳ですが、後は、読者の利用の仕方の問題になります。

日本人は手を取り、足を取る…お膳立てをされるのが「当たり前」だと思っているようです。そんな…甘ちゃんは、社会から「落伍者」の認定を下されます。早く…自立した大人になりましょう。やはりカタルは「色恋営業」の風営法の改正は、「やり過」ぎの拡大解釈だと思います。「堕落する」自由は、ないのでしょうか? メディアが「正しい現実」を伝えてないのでしょう。

何故、「南鳥島」に眠る…レアアースの予算を、もっと拡大して…年内に、ある程度の資源の回収は、出来ないのでしょうか? 「時間とお金」は比例します。政策は「スピード感」が大切です。時間軸を外れた結果は、「価値」が変わるのです。タイムリーな対応は「価値」が数倍、高いのです。

最近は、相場の時間軸を「課題」にしていますから、常に、「時間との戦い」を考えています。市場の認識は間違っている…。だから、株価と本来価値との「ギャップ」が生まれます。この「格差」が大きいほど…未来の株価は、高くなります。つまり儲けが大きくなります。僕らは、正しい時代認識を持って、相場に臨みましょう。

今の市場は「不安の壁」を、よじ登っています。

だから「利食い」は、早くなり…相場の「シコリ感」が生まれないのです。売ったら、「買う」しかないのです。いつまでも不透明だからと言って、「様子見」を続けるわけには行きません。結局、行動が出来なければ、「やるしか」ないのです。

最初は「小さな」無理をしない…水準に落とせば良いのです。買った株価が、更に「半分になることを願って」…先ずは、参加をするのです。「小さな参加」です。その小さな参加でも「塵も積もれば山となる」なのですよ。会員の皆様は、カタルの…その失敗過程を半年間…観て来たでしょう。確かに…カタルは失敗を犯しました。

でもそれ以上の「武器」を手にしました。

この実験が確立されるなら、既に「卒業式」の段階が見えてくるでしょう。1989年10月14日、カタルは「希望と夢」を抱いて、約束された将来を捨てて、「夢に向かって」生きる選択をしました。年少さんと小学校1年生の子供を連れて…上京したのです。しかし…その後の基本政策は「シッチャカ・メッチャカ」です。馬鹿な政策官僚は「ノーパンしゃぶしゃぶ」に浮かれ…まともな仕事をしません。

「村社会論理」など…糞くらえ!

ようやく市場原理主義者の厳しい…「淘汰の時代」が来ました。「太陽HD」(4626)の佐藤社長は、その一人なのでしょう。たまたま…ターゲットになっただけの話です。

だから「トヨタ」(7203)の構造改革も「遅ればせながら」…開始されます。何故、「デンソー」(6902)を買うのか? カタルはトランプ関税の余波である…「痛み」を克服しましたから、明日の寄り付きで、たった200株だけですが、また「デンソー」の株を買いに行きます。「事前告知」です。

でもこの4月の「最安値」近辺で…一旦は持ち株を「投げた」のですよ。その理由は「力量」問題です。相場と言うのは、当てることが「正しいの」ではないのです。それより「優先」されるのは、投資家それぞれ、個人の「力量問題」になります。

株式投資なんか、簡単なのですよ。下がったら、その株をずっと…「買い続ければ」良いのです。簡単でしょう。

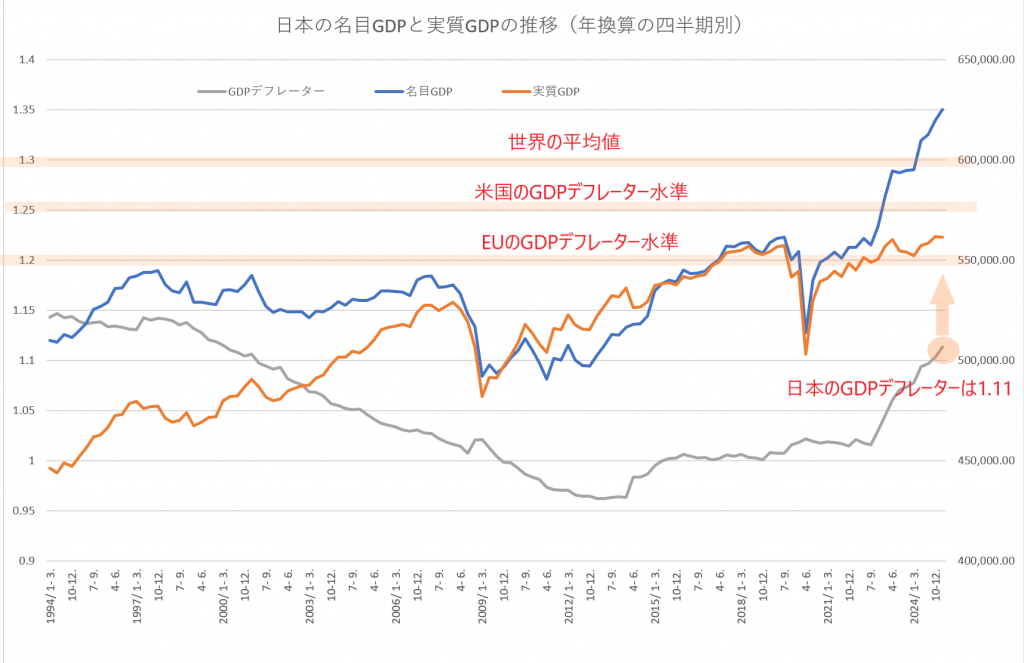

既に日本経済は、様々な点を観て、「名目経済成長」に変化しました。だから「GDPデフレーター」は、拡大を続け「資産投資」が加速します。

よって「野村証券」(8604)株だけを買い続けても、それで良いのです。この株式の配当利回りは、四季報では4.78%になっています。「利回り」株なのです。如何に、日本株が世界から遅れているか…分かるでしょう。

こんな「簡単な理屈」なのです。

馬鹿だけですよ。「株が下がる」と述べている馬鹿は…「トランプ関税」? そんなものは…もっと大きな「時代の風」で、不安などの「五里霧中」の霧は、吹き飛びます。「天秤」にかければ、「どちらが時代」の流れか、分かります。

でも僕らは、まだまだ…「力」が備わっていませんから、当面は「慎重」に…左手には「弱気」と言う武器を持ち、右手に「強気」を武器を抱き…戦いましょう。でも自分の「心情」は、自分だけにしか、分かりませんから「無理をしない」投資が最優先されます。

しっかり…自己管理をしましょうね。「慌てる乞食は、貰いが少ない」とも…言います。ノンビリ…構えましょう。また…明日。

会員の方は「新しいレポート」を書きましたから…お読みください。