90日間の関税の「棚上げ」ですが…基本的にトランプ大統領は「古い価値観」を有しているのでしょう。既存の製造業は、いずれ…先進国の産業では、なくなるのでしょう。

何故、設備投資関連が「有望」か? 何故、カタルが「モータ―」に拘って…「ニデック」(6594)などが、長く「観察株」になっているか?

この基本は「新時代」対応です。「AI」や「人型ロボット」などの世界になると思っています。人間が、汗水垂らし…働く時代から、大きな「価値観」が変わるのでしょう。その世界に向けた「時代革新」です。

昨日の「京都から東京」に歩く…実験と新幹線の料金を比較する「コラム」を紹介しました。この話は重要です。時代の「進化論」です。基本的に、人間は「前を向いて」生きる動物でしょう。だから…「チャレンジ精神」が重要なのです。「アメリカンドリーム」が人類を進化させてきました。その理由は「ITバブル」崩壊から「リーマンショック」や「コロナ」になっても…「希望」を失わなかったからです。人間が活動する為には、お金が必要です。

「ロシア」のウクライナ侵攻などの「領土の拘る」考え方なども「古い」と思います。その点、中国の習近平も、「間違っている」ように思っています。でも彼は、今回の危機を「切っ掛け」にして、基本政策の「方針転換」を図っています。

だから「アリババ」の馬運(ジャックマー)が、重要な国家会議に出向いています。そうして先日は、世界の重要なCEOが中国に招かれて…中国に「投資をして欲しい」と会合を開いていました。この理由は「お金」です。「景気」が良いとか…、悪いとか…は、お金が「活発」に動くかどうか…なのです。

だから中国は「基本政策」を変えつつあります。日本の株価が上がってきたのも安倍首相が「名目成長時代」を目指したからです。「清貧思想」の実質経済ではなく…資産価格が上がる名目成長経済です。この名目値と実質値の差が大きいと…活動が盛んになります。

中国は、国境紛争を抱えるインドにも急接近をしています。しかし、トランプは、どうでしょう。同盟国にも…敵対します。全ての基本は「お金の流れ」です。何故、トランプが、90日間の関税の「棚上げ」をしたか?

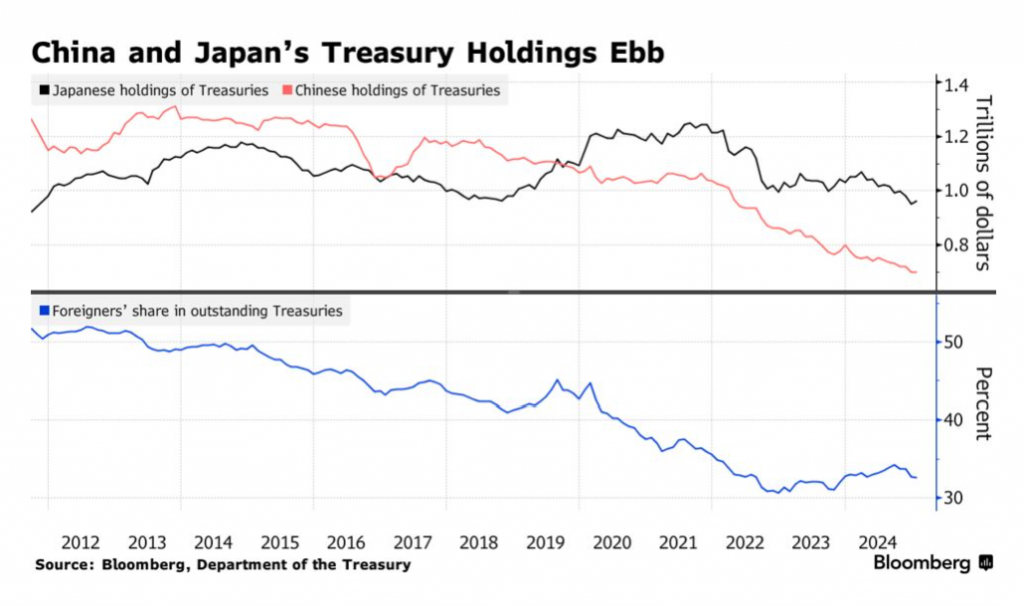

それは「日経新聞」に載っていました。でも。この報道は、カタルがブルームバーグの記事を前に紹介しています。此方です。この米国債の10年債の金利が急上昇をしました。中国は「ドル」と言う外貨準備を減らして…実物資産の「金」を買い続けています。だから金は3000ドルを超えてきました。日本人は「大馬鹿」でしょう。「紙くず」になるかも…知れない「ドル債」を大事に抱えています。そこで、問題になるのが、米国の「財政問題」です。カタルが「ドル」と言う基軸通貨崩壊の「予行練習」だと述べました。まだ時間的な余裕があるのでしょう。

だから米国債が海外投資家に「依存している比率」が30%程度と言うレポートを、前に紹介したのです。この30%は、中国が10%、日本が10%、その他の国程度の認識を持っています。仮に貿易戦争の「第二幕」は、中国による米国債の売却でしょう。だから識者は驚き…トランプに忠告をしたので「90日間の棚上げ」になったと…勝手に、カタルは想像をしています。

この10年債金利の動向は重要です。カタルは、最悪5%を超えて…6~7%になると限度を超える「可能性」が在ります。だから商業不動産問題を抱える銀行株の「Flagstar Financial, Inc.」 (FLG)も観察しています。

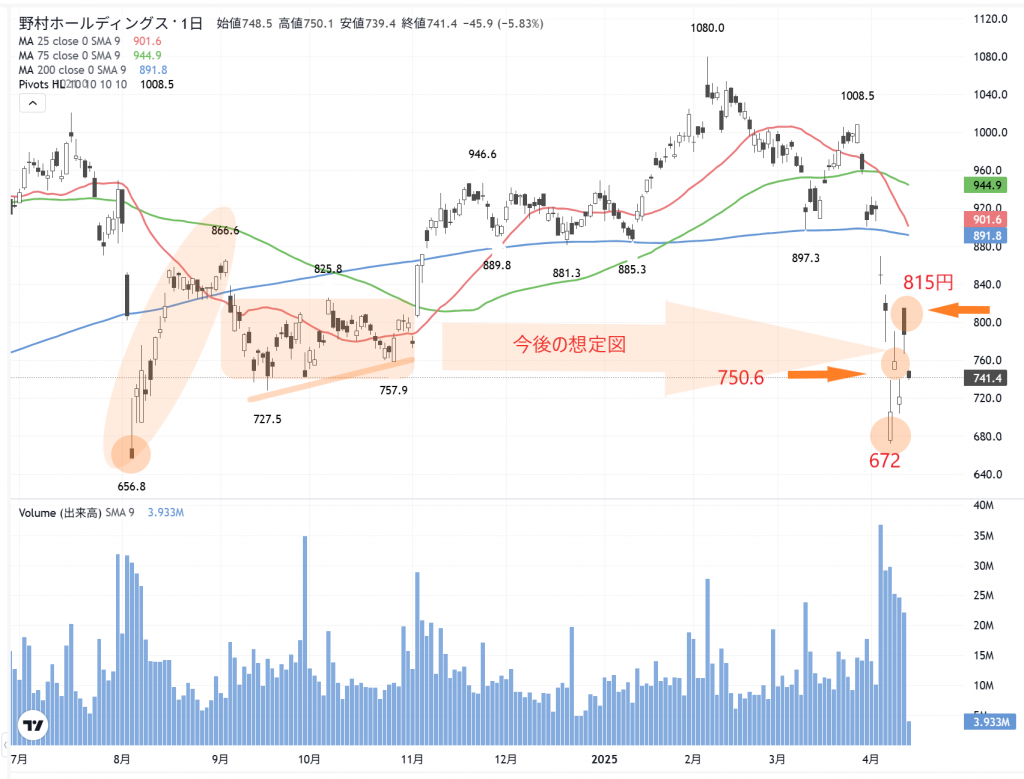

皆さんは、昨晩の米国株を観て…「落胆」しているのでしょう。しかしカタルは「おめでとう」と述べました。「アップル」(AAPL)株は、「底値形成」に入った…と思ったのです。この理由を説明すると、長く…なりますから、省きます。「野村証券」(8604)の株価を観ていると分かると思います。今度は815円を超えるかどうかでしょう。「ブラックマンディ―」(3836円の値下がり)を超える下げ(4451円)を、昨年の8月に演じました。

下手をすると、この下げが「予行練習」で…今回のトランプ関税ショックは「本番」かも…知れません。だから専門家は、数々の「警告」を発しています。

このような時に、日本の元三重野日銀総裁は「株価なんか景気動向に関係ない」と豪語して「利上げ」を敢行したので、「失われた時代」に加担した「馬鹿総裁」でした。彼は、草葉の陰で…自分の失政を悔いているかどうか。でも晩年の宮澤喜一元総理は、自分の間違いを認めていました。

逆にトランプ関税の発動で…「二番底の確認」になるかもしれません。

「野村証券」株の値動きは、この可能性を示唆しています。今のところは米国の「アップル」株も同様です。一見すると、その「繋がり」が見えないでしょうが…これが「市場の整合性」の考え方です。時代の流れは「一定の方向性」を示すのです。全ての事象は、互いに繋がっています。当面は、「下値調べ」でしょう。その間隙を縫って「新興株」の仕手株が、誕生して市場を席巻します。カタルは、この可能性を、ずっと…考えています。候補株は色々…あります。

カタルは「タイミー」(215A)に傾斜していたのも、その可能性の一つです。「クックパッド」(2193)、「BASE」(4477)、「トライアル」(141A)、「ジェイドG」(3558)も…そうです。最近、株を集めている「3Dマトリックス」(7777)も、その関連です。

何が出てくるか…カタルにも分かりません。今日も「ジェイドG」を1130円で買いました。同時に「3Dマトリックス」も114円で買いました。「クックパッド」も190円で買いましたね。本当は「タイミー」、「BASE」、「トライアル」も買いたいのです。でも広範囲に実験をする「資力」が既にありません。困った問題です。「買いたい株」は山ほど、あれど…肝心の「金はなし」なのです。

この候補株のなかで…「メルカリ」も可能性が在ります。

この理由は「PDD Holdings Inc.」 (PDD)です。急成長をして居る…中国の越境ECの「Temu」(テム/ティームー)の株価です。「メルカリ」(4385)の米国戦略に影響を与えます。「山田進太郎」と言う男は…「運」を味方に付ける…男かも知れません。この後の株価動向にも、目を離せません。

今は「市場の整合」性の観点で、銘柄を発掘する過程を述べています。

カタルは、この中で…「3Dマトリックス」に賭けてみようかな?…と思っています。だから連日、株を買っています。人気度では、やはり「タイミー」です。1万円になる可能性もあります。彼女が「労働省」出身の役人かどうか…分かりませんが「村社会」対応に「舵」を切っています。

日本と言う国は…こういう国なのです。昨日かな? あの人事を紹介しました。そうしたらワタミとも提携でした。なかなか「タイミー」らしい…タイムリーな「話題」提供です。小川君は「サイバーエージェント」(4751)の藤田さんを、口説いたのです。

丁度、大昔の話ですが、手製の翻訳機を手に、ソフトバンクGの孫さんは、シャープの佐々木さんを訪問して「1億円」だったかな? そうして「銀行融資」を引き出して…EC関連の問屋と言うか、本屋さんと言うか…あの若い姿を「彷彿」させます。

ひょっとすれば…「タイミー」の小川君は「本物」に育つかもしれません。やはり「企業は人なり」なのです。市場は、常に「未来」を観ています。「頑張る奴」に「お金」を回します。お金が活発に動くから「成長株」なのです。ただ…「タイミー」の「仕掛け人」は、そんなに力がある奴が、参加するのかどうか…。

「レオス・キャピタルワークス」の藤野英人社長も、「タイミー」を評価していました「フジフジ・メディア・ホールディングス」(4676)は、カタルの興味の対象外ですが、「タイミー」は評価しています。でも「何かが」…欠けている可能性もあるのです。

その点、カタルは「3Dマトリック」の三和グループの山田 祥美さんと「同じ意見」です。コンサル出身の岡田淳さんが「3Dマトリックス」の社長をしており…「ジェイドG」の田中君と同じです。

実は、まだよく分かりません。最近、株を買い始めたばかりです。前から気になっており、大昔にも紹介をしましたが、今回は、何故か…「熱」を入れ始めました。まぁ、株を買う「切っ掛け」なんか…些細なものです。

今、原稿を書く過程で…山田 祥美と言う株主を調べたのです。まぁ350万株程度だから、誰でも買えます。少し買えば…低位株ですから1000万株程度は、証券マン一人が、やる銘柄です。

名目成長時代は「夢」があるのです。まだトランプ関税問題は続きます。しかし…カタルはリーマンショックより、コロナ禍より、短い期間で決着がつくと考えています。この理由は、いずれ…語ります。

皆さんは米国株が大きく下がった今日は、落胆しているでしょうが…「買い場」なのでしょう。通常は、お約束の「2週間」を待たねばなりません。たぶん…月曜日が「底値」でしょう。あの日の「野村証券」の寄り値は、676円で…安値は672円です。

日経平均株価では、30792円です。約「31000円割れ」と思って、置けば良いのでしょう。天井や底値では、株価は激しく…「乱高下」をします。米国株もそうです。3000ドル上がったと思ったら、昨日は2000ドル下がり、おかしいな?…と思ってみていたら、結局1000ドルの値下がりでした。まだ確信がありませんが…事前に「自分の相場観」を組み立てて…個別銘柄の値動きなどを加味して…時代の流れを観察します。これがカタルの言う「時代投資」です。

肝心な事は「お金」と言うのは…臆病なのですが、必要な人の所に「集まり」ます。頑張る奴を応援するのが「市場機能」です。だから26.8%だったかな? その成長を続ける田中君を応援して、本日も「微力」ですが株を買いました。あと2年間は、時間を与えています。その為に、昨年は5000万を飛ばし、貧乏になったカタルは、更に1000万ほど飛ばしたので、今日は「ジェイドG」を200株しか…買えません。

寄り付きで100株を買ったので…大引けでも100株を買います。あるいは…担保の心配なければ…もう「500株程」を、買いたいのです。9日の1068円を500株だけですが…大引けで株を買いました。カタルは、「貧乏」になっても…自分の思うような「生き方」をします。だから「パッパラ・パー」なのです。

200万円もあるなら…簡単に、10億、20億円程度の「はした金」は出来ると思っています。その内、カタルの名前を、四季報に載せます。希望と夢を胸に「積極果敢」な…生き方を、オヤジが「死ぬ」ときに、旅立つ彼に誓いました。だから「葬儀」が済んだら、「辞表」を提出して、上京したのです。いつも「心に太陽を」…なのです。また明日。