先ずは30年前に亡くなられた「阪神大震災」の方のご冥福をお祈りいたします。あの時から…不動建設が大幅高しました。仕掛け人は「品川自動車」の早川さんでした。カタルは一度、会ったことがあります。この経緯はまた時間のある時に書きましょう。

いや驚きました。また「自社株買い」のおかわりですか…。「ジェイドG」(3558)の田中君の評価を下げて理由の一つは、前回、発表した「自社株買い」を温存したことです。この報道を知ったのは、昨晩、株価データを打ち込む夜の作業時間の時です。たぶるん…時間は19:00前でしょう。その為に「ナイト市場」と言う…特殊な市場「PTS」と言うのかな? 取り敢えず…500株だけ、現物で1300円まで株を買いました。

もともと…決算短信が出た時の「最初の印象」は1500円前後のイメージでした。だからその日も1450円まで500株の買い指値を入れたのですが、何故か、時間が違っていたか…注文の仕方が違っていたようで…買えてなかったのです。

仕方なく…更に半端ですが、あとで…1350円だったかな? 200株をナイト市場で買いました。カタルの相場観は、やはり基本的に「今の市場を嘆きながらも」…まだ「名目時代の人間」なのです。根底は「強気の考え方」です。

基本的に田中君の評価を下げた理由は、いくつかありますが、改善されて来ました。やはり面白い男ですね。自社株買いの「お代りか」…。

市場関係者として、この回答に「応えねば」なりません。カタルが、株屋なら…顧客を説得して、株を買います。でも今の時代は、琴櫻のような人間ばかりです。稀勢の里の時も同じ思いを抱いています。豊昇龍の昨日の相撲は負けましたが、朝青龍のような…性格です。基本的に、今の時代の若者は、精神的に鍛えられていないようです。

まぁ、この性格が、カタルの「負け組人生」の現実です。

実質経済の場合は、「何もしない傍観者」が、勝利を収めました。しかし…名目時代は。積極的な行動力を持った「ポジティブ思考」が活きるのでしょう。良く評論家は「正義」とか…「公正」を述べますが…、実際の法律運用の適用は曖昧です。検察は法律に則って…行動しているとは思えません。

今回の政治資金問題も曖昧です。そもそも…政治資金規正法と言うのは、おかしな点が沢山あります。本人が香典を持って行くならOKで、秘書は駄目だとか…。この法律は官僚が作文をしたものです。それなら検察は犯罪にする前に、「法律の不備」を事前告知して、法案の「改正」に動くべきでしょう。なにか…分かりませんね。

一所懸命に頑張ると…「叩かれる」イメージです。折角、「ジェイドG」から、少しずつ…抜けようと思っていましたが、また、このような「田中君の行動」を観ると「応援」を続けねばなりません。本日は、株を「買い直して」います。既に5000株程を…買ったかな? まぁ追証になったら、なったで…その時に、また考えましょう。

カタルの株価イメージは「PSR」(Price to Sales Ratio)と言う指標の…「売上高」と「時価総額」が同じ…1倍の株価水準です。200億円の売り上げなら…今の段階の株価では1741円です。しかし「売上高営業利益率」を「ユニクロ」並み(15%)に上げるなら…取り敢えず「PSR」は2倍に向かうと思います。つまり株価は3482円です。

目先の株価は1450円前後から1550円程度までは、簡単に上がるのでしょう。先ずは…売り物の量を、確認すべきです。故に「2週間の時間」を置きます。仮に、この2週間のなかで…1175円を割れなければ、この時から「投資を再開」です。

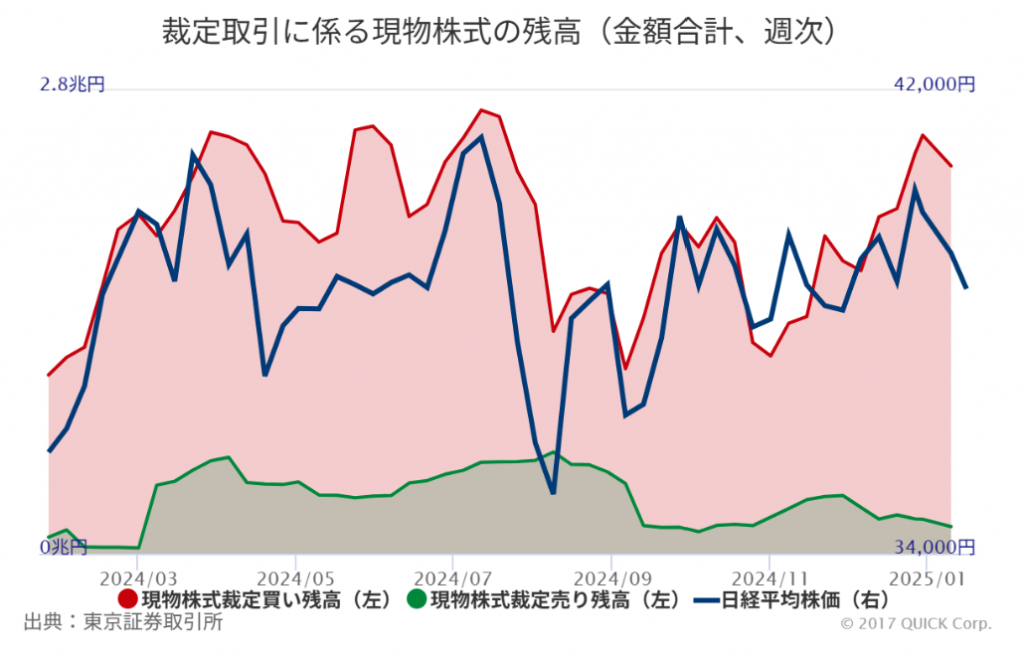

本格的に買うためには、先ずは「200日線」を超えないとなりません。本日も、株を買ったM君は、1400円を待てずに、1410円で指値をして、本日は500株を買いました。でも、どの株もカタルの想定より…「下」の株価の現実です。別に「ジェイドG」だけではありません。「裁定買い残」が減ったように…市場全体が「恐怖」に怯えているように思います。

だから「トヨタ」(7203)の「ROE経営」の浸透度が、どの程度広がるか? その為の分かり易い事例が「デンソー」(6902)の株価です。

本日は指値をした2100円の200株が買えました。これで一旦は、会員レポートの分はお終いです。しばらく…相場を観察して、また判断をしましょう。基本的に「タイミー」(215A)の株価は「行政の壁」である…政策に怯えています。「清貧思想」の充満です。

地検の「都議」案件が、どうなるか…。選挙に影響を与えます。もともと…、一昨年に「政治資金問題」が起きた時に、阻止できませんでした。安倍さんが存続しているなら…撥ね退けたのでしょう。

在りもしない…安全・安心神話を求め…自動運転の市場の開発は「頓挫」しました。基本的に国家戦略です。最悪の「死亡事故」などを想定して…国家補償(保険)を充実させて、開発をすべきです。

NTTの「IOWN」を軌道に乗せるために、米国と組んで…「国家支援」に乗り出さないとなりません。その為には「NTT法の改正」も必要になるかもしれませんね。甘利さんが、如何に凄い人か…わかります。神奈川県民、あれは相鉄線かな? 調べないと分かりません。メディアが政策活動費などを、面白おかしく…視聴率稼ぎのために、捏造された「裏金」報道をして…彼の場合は、以前の問題でしょうが、そもそも…行動をする為に金は必要です。

何故…「企業献金」も駄目なのでしょう。米国の仕組みにすれば、良いですね。市場原理主義のカタルは、日本を米国に買収してもらいましょう。何れ…「地球連邦」になります。そうすれば、頭の良い政策官僚も「高額収入の道」が拓かれます。

なかなか…難しいですね。嘗ての日本は「大岡裁き」でした。しかし…「SNS」時代を迎え変わったのです。それなら…公明正大に、公正なルールの適応をすべきでしょう。「キャッシュレス社会」にして一気に「マイナンバーカード」に統一すれば、良いのです。個人情報保護法案を改正して…みんなで活用をすべきです。「既得権力」が消えます。

また自社株買いのようです。1万株単位で買い物が入って来ました。でも後続の手段の用意が必要ですよ。「クックパッド」(2193)を観れば…分かります。別に上の株価を買わなくてもいいのです。株価を上げる手段はたくさんあります。専門家に相談をすれば良いですね。

「リクルート」(6098)はその点で、長けています。市場を、いかに「味方」に付けるか? カタルなら…まずは「貸借株」制度の採用です。そうして「配当」も実施します。10円で良いのです。何故なら…配当をしてない企業の場合、「運用機関」により…「投資制限」があります。

無配企業は、危ない会社と言う基準です。日本と言う国は「村社会」なのです。相撲界を観ると分かります。白鵬なんか、可哀そうに…ようやく照ノ富士は「引退」だそうです。古い制度の「株制度」がある為に、行動が制約されます。日本と言う国は、汚い国です。「セブン&アイHD」(3382)、少し前の「東芝」などを観ると分かります。でも今回の…「日本製鉄」(5401)の橋本さんの怒りもよく分かります。

「クリーブランド・クリフス」のCEOは“日本は悪だ”“自分が何者なのか理解していない”などと痛烈な批判を展開しています。まぁ、米国に住む白人のなかでは、このような考え方の人もいるのでしょう。もともと…本当の事です。

米国の援助のお陰で…今の日本があるのです。まぁ日本も、中国と「五十歩百歩」なのです。政策運営を観ていると…何故、「失われた時代」になったか…よく分かります。これは国民の総意なのでしょう。

やはり…「タイミー」祭りかな?

カタル自身は「ジェイドG」を選択したけれど…実は「グッドウィル」で「苦い…経験」をしています。「ライブドア」と、同じ…顛末でした。だから…一旦は、諦めたのです。長く…企業の売買に携わらないと、その会社の性格が分かりません。「ジェイドG」は2020年始めからの「付き合い」です。あのヒカル効果の前に、発見した株でした。あれから…既に5年が経過します。「ユビキタス」(3558)は2010年からです。

「野村証券」(8604)の純資産価値は、一株あたり1117円です。それなのに…自分の給料を先に上げた奥田です。「アルケゴス」事件の責任も取らず、確か…彼はアルケゴス・キャピタル・マネジメント創業者のビル・ホワンに面会しているのです。全く…関係ないわけではありません。

自分の責任も果たさずに、それに引き換え…「ジェイドG」の田中君は「株主の嘆き」を知っています。だから…惹かれるのでしょう。彼の気持ちが、容易に…理解できますからね。一度、専門家に相談すれば、良いですね。色んな策があります。経営も同じです。

自分のビジョンを、海外の投資家に説明して回れば…良いのです。そうして「アマゾン」か…「グーグル」に出資を仰げば…一気に株価は回復します。グロース市場上場でメディアプラットフォーム運営の「note」(5243)は、14日午後に、米グーグルとの資本業務提携を発表したそうです。

でも「伊藤忠」(8001)でも…充分でしょう。自社株買いを、もっとして…株価を2000円まで買って、その株を「伊藤忠」に持ってもらうという手段もあります。京都出身の武内秀人執行役員に、相談をすれば良いのでしょう。伊藤忠は「成果主義」の会社です。ここで…カタルと同じような意見の人もいます。此方です。カタルも珍しく…私の履歴書を読んでいます。

社風は「色々」です。時代変化により、「日立」(6501)も、ようやく…変身を遂げたのです。株式投資の難しさは、目先と…時間軸を延ばす目標もあります。ヤフーの掲示板を観ると…みんな、今の若者らしく…目先の「朝三暮四」の世界です。株価が少し上がるとワイワイ騒ぎ…株価が下がると途端に「手の平返し」です。

継続的な「株価上昇」を望むなら…そのタイプの株を買えば良いのです。カタルは、たくさんの選択肢を用意しています。でも昨年初めから「失意の中」で投資を続け…2018年は「古河電工」(5801)と「東邦チタン」(5727)で「止め」を刺され…「討ち死」にです。今回は、昨年は一貫して「売り」から入り、10円下から株を買い下がった「ジェイドG」です。結局、5000万ほど…全部でやられました。まぁ「ジェイドG」だけではありませんが…。

今の市場は、駄目なのです。一杯…選択肢があります。「古河電工」(5801)の爆利益を観て…「フジクラ」(5803)に続きましたね。でもカタルは、若者が「頑張れる社会」にしたいのです。「希望」が溢れる社会です。他人批判は止めましょう。

先ずは「口で言う」前に…行動です。大谷ボールで田中君の評価を下げたのは、買うなら実際に買ってから、Xなどで言うべきでしょう。確か…6億円なら入札前に売るとか…言っていた筈です。株価に拘わらず…自社株買いは、買わねばなりません。

簡単ですよ。寄り付き、後場寄り、大引けに5000株ずつ、毎日、株を買えば良いのです。2000円に達するまで…買うと「事前公約」して、有言実行です。お金なんか…いくらでも「金融機関」が貸してくれます。場合によれば…「MBO」を選択しても良いのです。でも、それは…面白くありません。

市場を「味方」に付ける経営者が「テスラ」のイーロン・マスクです。

なんだ、かんだ…言っても「市場原理」で、株価は動きます。与えられた目標の売上高営業利益率30%達成に向かい、邁進すれば良いのです。先ずは…2026年2月の目標は売上高営業利益率15%でしょう。この「難しい目標」に向かい、頑張れば良いのです。貸借株の採用、配当の実施は欠かせません。

あっと言う間に…「市場の人気株」になります。投資家の皆さんは、あと2年間をじっと我慢して、田中君を、そっと…陰で応援しながら、見守りましょう。カタルは売らない株を1万株から5000株に減らそうと思いましたが、今回の行動を観て…1万株を継続させます。

日々の売買は「遊び」のようなものです。どっちにしても、株式投資で命まで取られません。株価がどっちに動いても…良いのです。人生は楽しんで…ワハハ、面白い奴が出て来たなぁ~と市場と世間を観ると良いですね。

琴櫻は稀勢の里みたいです。この精神力が、自身が向上できる「アイテム」です。「政策批判」はしますが、カタルは決して…「空売り」はしません。せいぜい…理屈に合わない株価、自分は買えない株価の表現です。最近はグローバル株価の表現です。でもそんな人気株が出てこないと市場は盛り上がりません。何か…欲しいのです。昨日、発表された経済指標は「失業率」や「小売り」など…ハーバードのMBAも就職に苦戦しているそうです。

やはりカタルは「ラッセル2000」だけが、上がったように…「針の穴を通す」ような「シナリオ」ですが、新興株の中から…「成長株」が育つと思っています。ジェイドGの田中君が期待に応えてくれるなら…嬉しいですね。まぁ、ノンビリやりましょう。また…明日。