日経平均株価が新高値を取って来ましたが、一般の参加者はその恩恵を、あまり受けていません。

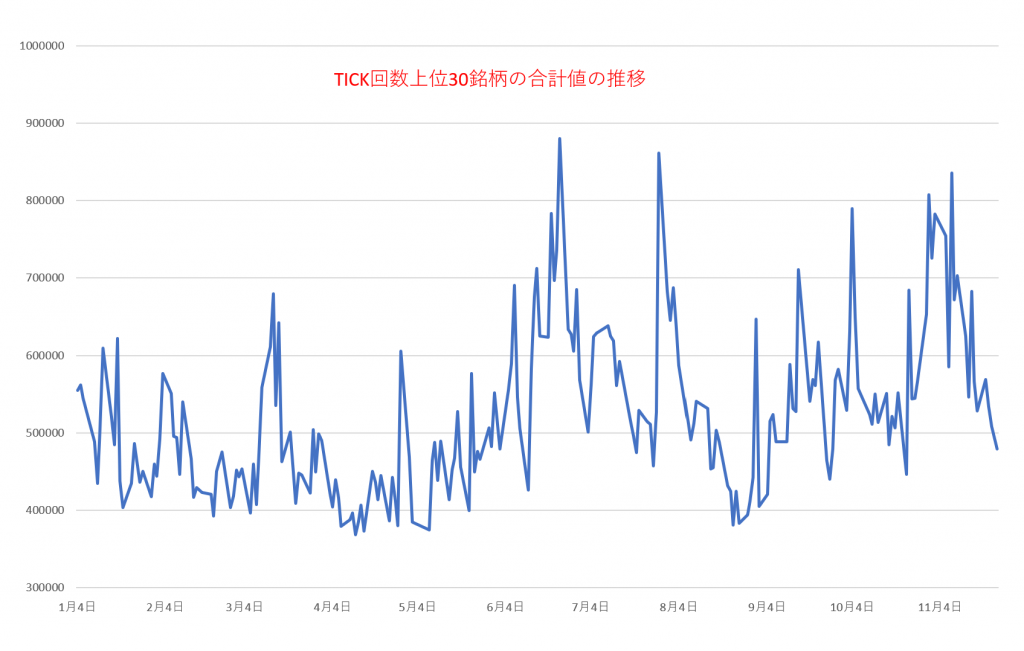

この理由は指数相場だからです。その様子が分かるのは「TICK回数」なら…今の市場の状態が確認できます。個人投資家の市場体温が分かります。日経平均株価ではなく、我々の市場の体温計です。我々が株取引で儲かる為には…このTICK回数が上がらないと駄目ですね。人気株が育つなら、個人投資家は株で儲かり始めます。

一般的に海外投資家は「デリバティブ取引」を使った最大限の投資効果を狙い、リスクを軽減させます。その為に、基本的には同じことなのですが…実弾の投資ではなく先物から誘導される相場があります。

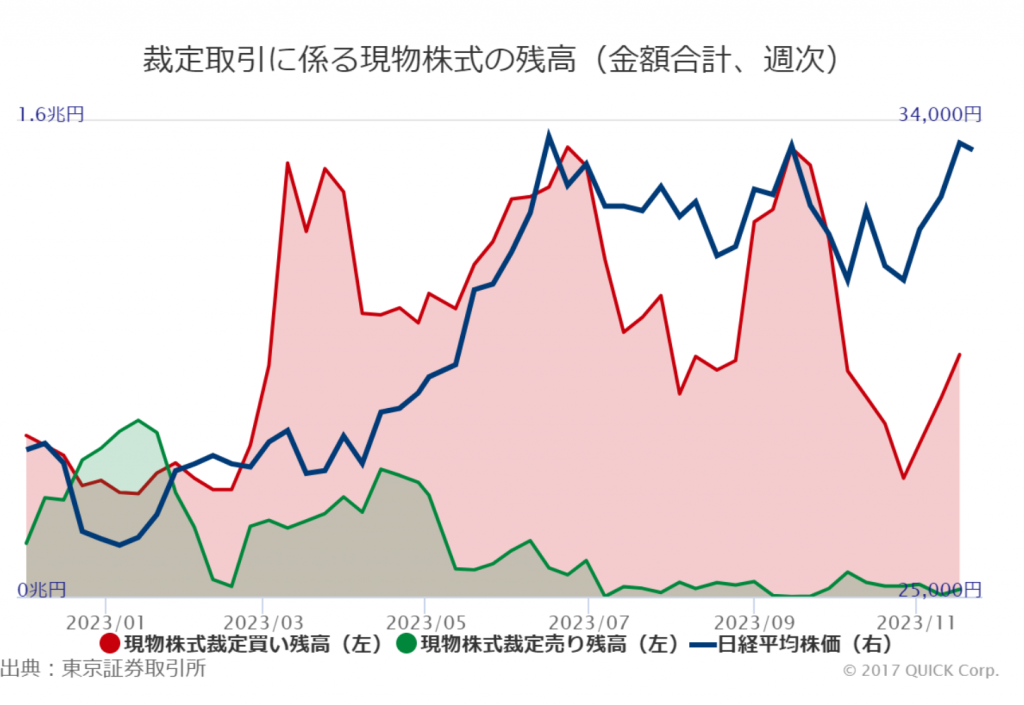

今年5月の指数相場と同じ現象が、今の日本市場で起きています。先週末の「裁定買い残」はこんな感じです。この取引は先物価格と現物株価の均等水準より…買われていると先物を売って、現物の株式を買って…その利ザヤを抜く僅かな利益を利用して、機械的に確実に儲ける投資方法です。

つまり現物を買うための金利を払っても「鞘が抜ける」水準で、取引が自動的に開始されます。株の現物を買って、先物を売りつなぎ…3か月後、今は12月第二週の金曜日のSQで清算する取引です。

SQを待たなくても…途中で逆ザヤになり「買い戻し」が効くなら、その水準で反対売買をして…SQの清算日を待たずに清算をします。これが「裁定取引」です。この赤線はその裁定買い残の推移を示しています。

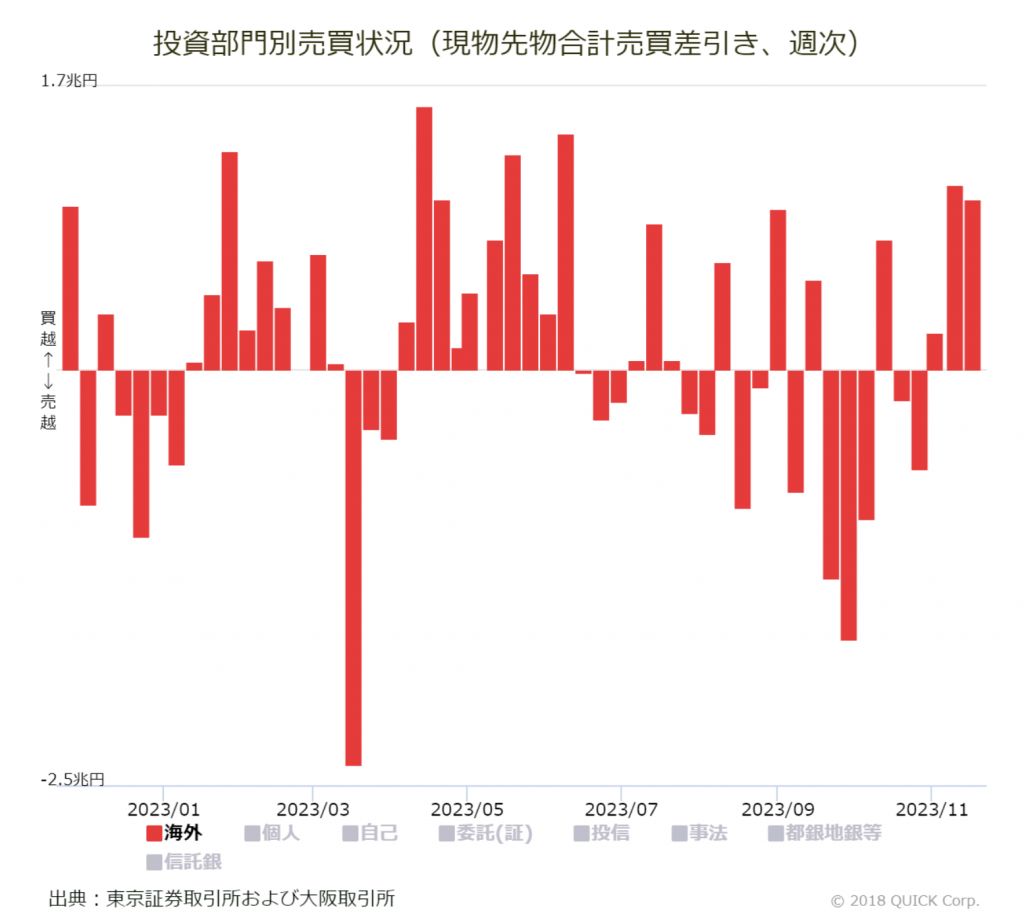

一方、海外投資家は先週も前週に続き…2週間連続で1兆円以上の日本株を買いました。

先週は日経平均先物を4521億円、TOPIX先物を2083億円しかし実際の現物は3630億円の買いです。この合計金額1兆234億円を先週は海外投資家が買いました。勿論、国内の投資家も先物の売り買いをしています。今は海外投資家動向の話です。

2週前も1兆1142億円を現物と先物を合わせて買っています。でも現物の買いは僅か783億円です。その殆どが…先物だった訳です。基本的に海外投資家が日本株を買う場合、通常はタイムリーな行動をするアクティブ型のファンドが主体です。先ずは先物を買って「時代対応」します。市場の変化に敏感なのです。つまりこの2週間で、米国の雇用統計を受けた、米国「金利打ち止め説」に反応した行動です。

1週間で1兆円の買い需要は、やはり市場にインパクトを与えます。因みに日銀のETFの買いは1回あたり約700億円です。でもこれは実弾投資です。お金を出して株を買っています。先物は僅かな証拠金で大きな勝負が出来るのです。約18倍から20倍程度かな?

つまり700億円あるなら…18倍だと1兆2600億円の日本株を買う事になります。こう考えると…そんなに大きなファンドでなくても1兆円程度の先物で勝負をする人は居るのかもしれません。ブラックロックなど…は「兆円」単位の運用資金です。

でも最近は多くの海外投資家は円安水準でもあり、為替と日本株の上昇の両方の利益を狙って、日本株買いを始める所が増えています。

この理由は「コーポレートガバナンス」(企業統治)の改善です。

ちょっとわかり辛いですが、村社会論理からグローバル感覚に日本企業も変化をしており「総還元性向」が高まっています。トヨタなどは設備投資がある為、この比率は低いのですが…多くの企業の現状は30%程度が一般的な水準になって来ました。

配当と自社株買いを合わせた還元率を「総還元性向」と言います。でも米国は100%以上還元するケースも多いのです。基本的に、企業の成長が鈍る企業は、運転資金や企業価値を維持する設備投資などを除き…100%を株主に還元するのが当たり前なのです。

会社は自分達のものではありません。だから「フジテック」の私的な経営姿勢が社会批判を浴びたのです。

最近、TOBやMBOが増えて来たでしょう。先週は「ベネッセ」(9783)時価総額は2670億円の会社です。今週は「リポビタン」の「大正製薬」(4581)は、時価総額が4720億円です。今の時価5545円に対し8620円で「買い取る」そうです。だから…7337億円程度になるのかな? 凄い金額です。両社を合わせて1兆円を超えます。そうして…東芝のTOBです。約2兆円ですからね。ここに来て3兆円も…「稼働資金」が市場で増えるのです。

日本株の「活況場面」の想像が、簡単に思い浮かびます。

これまでの日本は「株式の持ち合い」活動を通じて…真剣な経営をして来ませんでした。ROE経営とは…無駄を省き、経営資源を得意分野に振り分けて、利益率をあげる「効率化」経営の事です。

これまでの日本は「和を以て貴しとなす」という精神で、みんなで仲良く…過ごせれば「それで良し」なのです。

実質経済成長のデフレの選択は、パイオニアの「指名解雇」の時に始まったのです。1992年の話です。その前は1985年のプラザ合意で、真の「グローバル競争」をすべきだったのです。だからGMの社員が2000万円の年収で…トヨタは800万円なのです。みんなで仲良く…総資産経営ではなく、日本も、ようやく変化を、見せ始めたのです。

だって…総人口が8443万人のドイツと1億2242万人の日本では、日本はドイツの約1.45倍の規模なのに、IMFの予測では、2023年の名目国内総生産(GDP)がドイツの4兆4298億ドルの観測で日本は4兆2308億ドルなのです。

1.45倍が「普通」なのに…逆転されるのです。

屈辱的な生産性の劣化です。だから資金力で勝る日本の森精機は2009年にドイツ企業ギルデマイスターグループ(DMG)と業務資本提携をして、2016年に統合をして…ドイツ企業の良さを見習って、「効率化経営」をしたから人件費を今年初めに723万円から886万円に賃上げ出来たのです。ROE経営を取り入れているから、12%以上も…賃金を上げたのです。

分かりますか?

日本人は既に「劣等」民族なのです。メディアが「匠の技術力」だとか…嘘の番組を作って日本の技術力は凄く…中国は劣っているとの「間違った認識」を毎日のように報道しています。しかし、現実は、とっくの昔に家電製品は、みんな中国製です。

ようやくドイツに抜かれる現実を、経営者は意識し始めており…だからTOBやMBOが盛んになっています。

駄目な経営者は追い出され…村社会論に甘えるべきではないのです。何故、ユニクロが素晴らしいか? グローバル競争をするとして…2023年3月に最大40%の賃上げをしたのです。平均では15%程度だそうです。これは、ある意味で、柳井さんが、うちの会社は日本だけでなく…「世界競争を勝ち抜く」と宣言をしたようなものです。

だから…トヨタも、賃金をグローバル価格に引き上げて…世界競争をして、初めて「世界一」なのです。今は「偽りの世界一」です。真の競争力を付けるためには…賃金も世界で最高、品質も価格も競争力のあるもので勝負をするのです。高くても…欲しがる製品を作ることが大切です。

1985年、1992年、日本は数々のチャンスを、構造改革せずに逃げてきました。

あの…「この木…なんの木、気になる」と言うCMソングの最後に永遠とも思える日立グループの社名が報じられていましたが…今は日立建機や日立化成などを売却して得意分野を伸ばしているのです。だから…つまり「総資産経営」から「ROE経営」に基本戦略を変えたから、株価は上場来高値を更新しているのです。株価は正直です。

ジェイドGの田中君は、そのTOBを活用して…成長スピードを上げています。しかも…彼は株主を観ており…総還元性向は100%近いのでしょう。この自分自身を「追い込む姿勢」が、未来の業績に繋がります。

自らが、高い目標を掲げてチャレンジを続けるのです。

失敗しても良いのです。果敢にチャレンジを続けることが…やはり大切なのでしょう。悪戯に保身のために、「内部留保」を高める日本式の馬鹿経営者とは大きく違います。だから我々市場参加者は、彼を高く評価して「PER 30倍」の評価を与えて…彼を助けるのが、完成された市場原理の世界でしょう。

そうすれば…自社株買いをした株券が、次の成長の為にTOBでも利用できます。

市場原理を復活させるために、指数相場から本物の株式相場に、徐々に転換していくのでしょう。また明日。これから会員レポートを書きますから、会員の方は明日にでも。お読みください。