カタルは、いつも思うのです。ノーベル賞を受賞した真鍋さんの会見は流石です。

彼は「「日本では常に互いの心をわずらわせまいと気にしています。とてもバランスのとれた関係を作っています。日本人が『YES』と言うとき、必ずしも『YES』を意味しません。実は『NO』かもしれません。なぜなら、他の人の気持ちを傷つけたくないからです。とにかく人の気持ちを害するようなことをしたくないのです。アメリカでは他の人の気持ちを気にする必要がありません。

私は他の人のことを気にすることが得意ではないのです。アメリカで暮らすってすばらしいことですよ。私はまわりと協調して生きることができないのです。それが日本に帰りたくない理由の一つです」と述べたのです。

「協調性」…聖徳太子の「和を以て貴しとなす」と言う精神が日本人の気質なのでしょう。アベノミクスは、行政の縦割り、既得権益、前例踏襲主義を壊そうとしたのです。その為に「影の日本村社会の主導者」が彼を叩くわけです。「森・加計」問題などはその事例です。

結局、彼は不幸にも…志半ばで「凶弾」に倒れます。教育問題が如何に大切か分かります。同時に株式投資を長く続けると…様々な矛盾を感じます。村社会論理の最たるものはカタルの好きな大相撲界です。「年寄り株」制度などは…代表的な「既得権力権益」でしょう。

いい加減に…「本物」が上に行ける世界にすべきでしょう。何故、米国は様々な課題を乗り越え…成長できるのでしょう。人間同士ですから、そんなに大きな違いはないと思うのですが…米国は基本的に実力者が、正当な評価を受ける国です。しかし日本は駄目なのですね。相撲界の白鵬の扱いを観れば分かります。貴乃花は業界を去りましたが…なんとなく、彼の心情も分かります。

株式市場を観ると…その事が「嫌と言うほど」分かるのです。カタルは野村証券の決算数字を観て株価が大きく下がるのは、あまり…理解できませんでした。でも馬鹿が売るのですから…カタルにとって、これはチャンスです。金曜日も542円で5000株を買った後、540円でも合わせて3000株を追加しました。もっと買いたかったのですが、貧乏人ですからね。本当に困った話です。

この相場が大きく下げた理由が、業績数字ではなく市場の「コンセンサス」(合意)だそうです。勝手に…アナリストが企業業績を予測して勝手な判断で打ち出している業績見通しの平均値が重視されるようです。

実は昨日、「大阪チタン」(5726)のヤフーの掲示板を観ていたのです。昨日は業績発表だったのですね。カタルも「いい加減」な人間です。昨日、カタル独自判断で、あの後も大阪チタンも500株ずつ、大引けまで買っていました。昨日は合計で3000株を買って、期日の近い2000株を売ったので、基本的に持ち株は1000株、増えたのです。

でも…どの口座も3750円の指値は、売れなかったのです。前から一週間、出しっぱなしの週末までの売り注文です。どれも100株も入りませんでした。つまり…カタルが3750円の売り物が切れる…と思って、買った3745円は無謀な買いだったわけです。でもカタルは強気だから「下がる株価」が不思議で…最後まで買い続けたのです。

カタルは「大勢観」を重視しているので、あまり目先に拘りません。目先の浮き沈みより、「時代性」を重視します。「ボーイング社」(BA)は、未曽有の大不況と言うか試練を経験しました。たぶん…社歴始まって以来…の「大ピンチ」だったはずです。

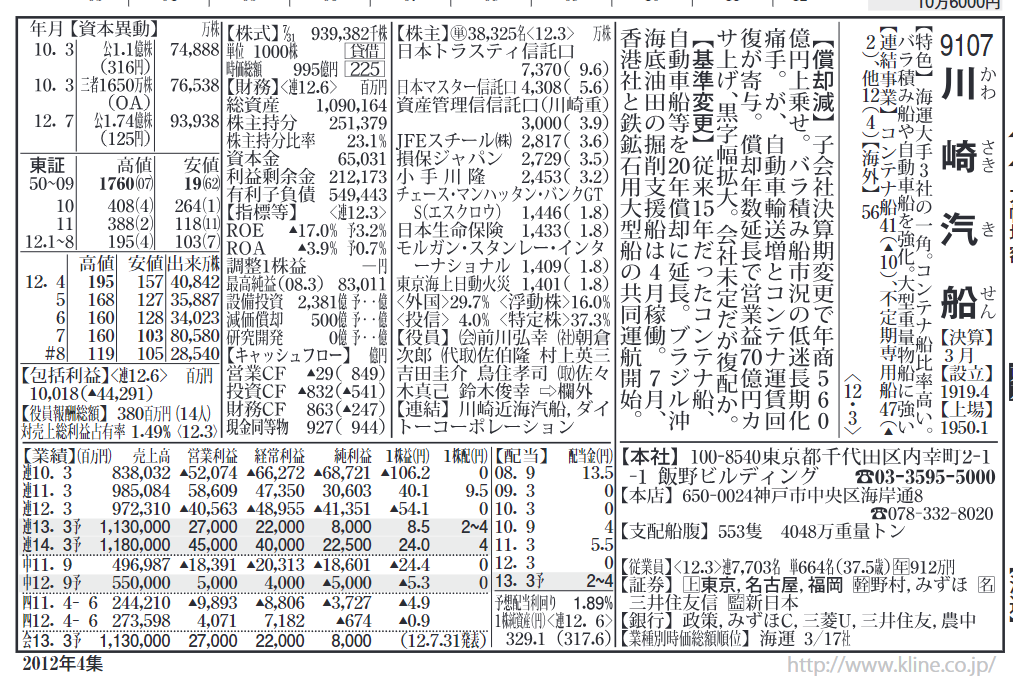

実はあまり知らない人が多いのでしょうが、小手川君は、なかなか…優秀な人です。ただ彼は大物にはなれないのでしょう。機会があったら、彼の気持ちを聞いてみたいですね。2012年の後半、彼は、川崎汽船の大株主に登場していました。

その後、未曽有の大不況が来るのですが、彼は「割安株投資」を継続していれば…今頃は、大きなお金を残せたのでしょう。 個人で3%程度の株式を保有していたのですから…凄いのです。でもその後、「未曾有の大不況」が、船会社全体に訪れ…倒産の危機に陥り、仕方がないからコンテナ船を統合したのが「ONE」と言う会社の誕生です。

「自然の摂理」をカタルは信じており、「谷深ければ、山高し」だろうと思っています。

大不況とか…人生は、色んな「試練」が起こります。そこで逃げないで一所懸命に頑張れば、必ず、「道は拓ける」と思っているのがカタルです。苦節、34年間の悲哀の人生ですが…。ボーイング社は737問題から生産停止に追い込まれ、旅行産業はコロナ禍で未曽有大不況です。重なりましたが…しかしようやく今、ボーイング社は「復活の途上」にあります。

カタルの基本スタンスは時代背景を考えた投資を主眼にしています。もともと…証券マンあがりですから、目先の手数料が優先されますが、長い現役生活を経験して、金持ちの感覚はなかなか理解し辛いものがあります。彼らは、この「時間軸」が…平気なのです。5年や10年は大きな時間ではなく…普通の投資時間です。

昨日、ヤフーの掲示板を観ていたら、大阪チタンの業績発表に気づき、コンセンサスの話しから、PTSJで大阪チタンが売られている話が出ていたのです。そこで自分の目で「決算短信」を実際に観ると、別に悪くなく…良い数字なのです。

市場のコンセンサスが、何処にあるのか分かりませんが、カタルの判断で、昨日は3500円、3450円、3400円、3350円と500株ずつ…夜間取引に参加して現物買いを入れたのですが、今朝、出来を見たら…確かに下がっていましたが、3700円から3580円だったようです。カタルは買えなかったようです。まぁ月曜日に、また買えば良いのですが…。

この掲示板を、時々…覗くのですが…如何に、みんなが「ムードに揺れて」自分と言う人間が確立してないかが分かります。

カタルは多くのアナリストを知っています。日本の証券会社で名前が売れると外資系がスカウトに来ますが、その多くは2年か3年で…皆、消えます。外資で、契約を更新し続けるのは大変なのです。

同じことです。カタルの勤めていた証券会社に、山一証券が倒産した時に…20名ほどかな? 歩合セールスで入社した人は、みんな高学歴で…凄い実績を誇ったらしく…喋りだけは凄かったのですが、2年が過ぎ、3年もすると、みんな…消えました。

つまり「本物」人間は、居なかったわけです。アナリスト様も同じです。彼らの言動を時系列で…追ってみれば、分かります。野村証券や大和証券など…外資系を含め…、その多くはみんな…「偽物」人間です。

何故、そんな事をネタにして、自分の行動を決めるのでしょう。全く不思議な人種ですよ。日本人は…。

冒頭のノーベル賞を受賞した真鍋さんの話し、菅さんのインタビューで出てくる日本の根幹をつくった官僚の成り立ちですね。ここで菅さんは「縦割り」、「既得権益」、「前例踏襲主義」の3つの打破を念頭に動いたのです。大相撲界も同じ「縛り」があります。

東芝問題を観ると分かります。なんと…8年です。成田闘争時間の繰り返しです。メディアと結託しているから、メディアは、みんな「嘘」を並べます。まぁ嘘ではないのですが…。「恣意的な解釈」の「強要です」。株式投資は「真実を見極める」場です。

株価は正直です。

日本の混迷の原因を創ったのは、宮澤喜一です。確か…高騰を続ける地価に対し、年収を上げるのではなく、地価を下げる政策を実行したのです。この事をよく考えてください。

米国は、勝者を称賛します。大谷君の活躍が本物ならMVPに輝きます。でも日本の相撲界の白鵬の扱い方を観ると…哀しい日本を思います。なかなか…年寄株を手に出来ない現実です。既得権力者の利権を大切にします。東芝問題と同じ土壌です。でも米国はアメリカンドリームが存在して…誰もが「上を目指して」トップに成ろうと努力を続けます。その報酬も桁違いです。

何故、中国は衰退をするか? 基本理念が間違っています。宮澤喜一などの土地が高くて買えないなら、年収を上げればいいのに…低い年収に合わせて、地価を下げて、年収の5倍で家を持てるようにしようと…「基本政策」を間違ったのです。そのツケが「34年間の悲哀」なのです。

中国は「共同冨裕」です。言葉は共に豊かになるですが…実際はアリババの「馬雲」(ジャックマー)を叩き、トップを見せしめにして…脅しています。日本が基本政策を間違った概念と同じです。下に合わせる政策は、間違っています。鄧小平の「富める者から、先に豊かになれ…」と言う精神が、今の「中国の発展」に繋がったのです。

しかし…ホリエモンを観ても分かりますが、日本は「出る杭は打たれる」…なのです。妬みや嫉みの「嫉妬心」です。

東京に出て来て…思いました。よっちゃんのセールスの電話を脇で聴いていると…やはり凄いのです。世の中には、自分より遥かに優れた人は、いっぱい…居ます。田舎のレベルと東京では「格段の差」があるのです。先ずは、現状の日本を認識して…正確な「評価を知る」ことです。株式市場の株価を考える上で、最も大切な事です。本物の株価位置は、何処にあるのか?

今でも…余程、悔しいんだね。カタルは何度も…お船の相場の話を持ち出しています。

何故、カタルが手掛けているときに、市場は評価をしなかったのでしょう。同じことが言えます。この「時間軸の壁」に挑み…なかなか、この壁が超えられずに立ち止まっている現状に不甲斐なさを、自分自身に覚え…日々の感情をトロしています。また…明日。