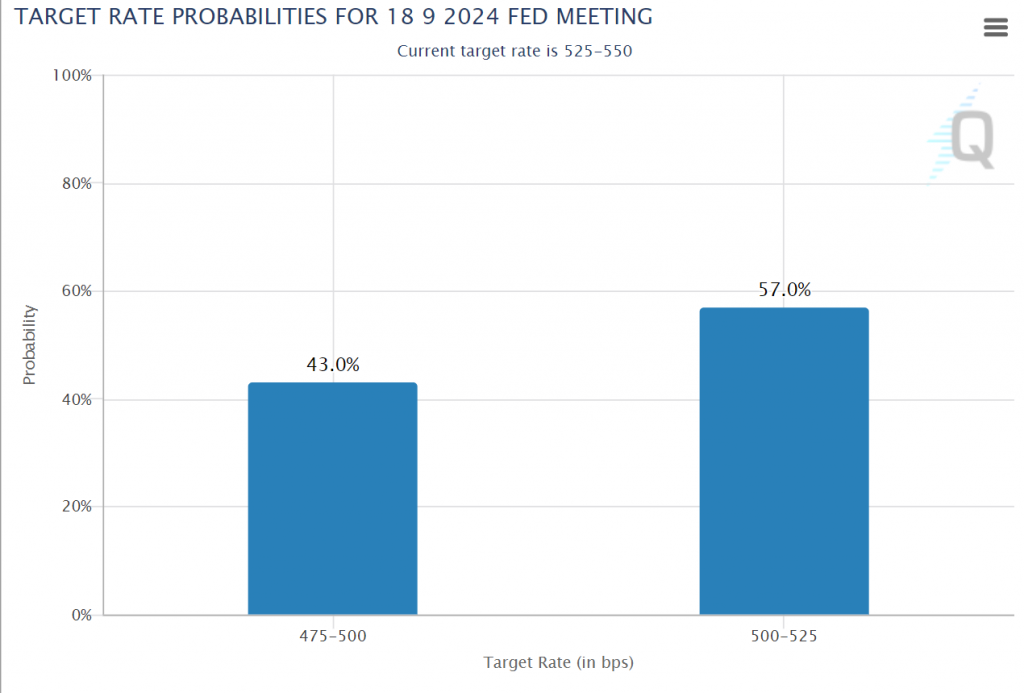

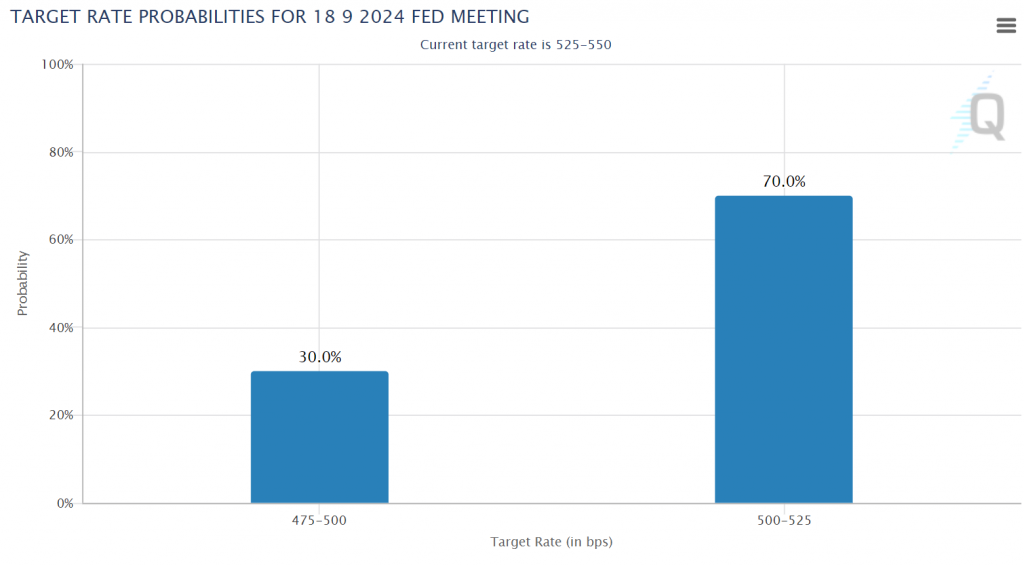

注目度が高かった雇用統計は「前回の記憶」(8月5日の暴落)が強く…市場の注目を集めました。でも至って「平穏な数字」でした。これを受け…市場では金利の引き下げ幅の予測は0.5%から0.25%に、縮まったようです。その様子が此方です。でも11月は0.5%説が高いのでしょう。つまり…この2日程度と言うか、年末までは0.75%から最大1%の利下げを市場では、考えているようです。

昨日、紹介したサイトの…「上」はFOMCの日程ですから、その時の市場の金利予想のアンケートの数字です。

インフレ退治は難しく…その多くで「ソフトランディング」は不可能とされていますが、近年は「リアルタイム」で市場動向を入手できます。金融当局も、色んな経験とデータの蓄積がありますから、カタルは基本的に「景気後退」より「ソフトランディング」に成功すると思っており、その戦略である「ゴルディロックス相場」を基本的なシナリオにしています。

加えて…あまり市場の話題として取り上げられていませんが、「米中対立」が、非常に大きなウェートを占めていると思っています。結局、習近平路線は間違った選択をしています。しかし…EVを始め、太陽電池から自動運転、そうしてAI革命と時代の最先端の産業には惜しみなく…資金補助をして「自由貿易」を謳っています。でもルールの支配を握っているのは欧米です。世界のルールを勝手に決めています。

故に米国は金融引き締め局面でも、財説出動を続け…覇権大国を目指しています。

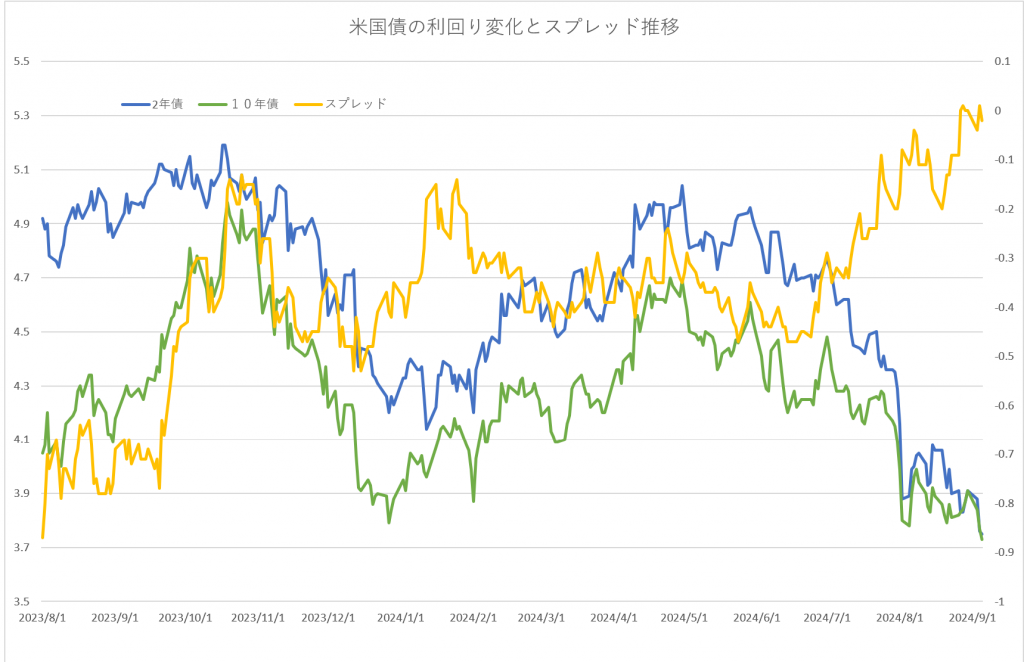

だからこれほど…金利の読みが、今回は「難しかった」のでしょう。非常に長く続いた「逆イールド現象」に、カタル自身は「翻弄」されています。半導体の相場の復活が、早かったのも、この財説出動です。

通常なら「在庫循環のサイクル」は、此処から良くなるのです。だから「キオクシア」の上場が計画されています。ただ最近は、この「ウネリ」が世界景気の影響でしょうが、小さくなっています。サムソンの業績と株価は、その事を伝えています。7月まではマズマズでしたが、ここに来て急速に株価を崩しています。この辺りは「微妙」です。

注目されている「エヌビディア」(NVDA)との関係もあります。

「HBM」(High Bandwidth Memory)市場のトップは「SKハニックス」ですが…「サムソン」も肉薄しています。この「HBM」とは…パソコンなどで使用される従来のDRAM(ダイナミック・ランダム・アクセス・メモリ)よりも、一度に大きなデータをやり取りできる高性能なメモリ半導体の事です。エヌビディアの「ブラックウェル」などのGPUと、HBMがセットで…AI革命を支えています。

話しが逸れましたね。皆さんの関心は株価ですから、雇用統計がマズマズなのに…米国株が続落して下がり、尚且つ日経平均株価のシカゴの先物が大幅安していることに怯えているのでしょう。

基本的に…人間は「学習能力」を持っています。だから…必ず、大きな変動の後は、その「余震」に怯えます。地震の「本震と余震」の関係に似ています。8月5日の暴落は「本震」ですが…その本震のあとの「余震」相場なのです。

だからカタルは「二番底」を確かめるための相場ですから…「確かめ算」相場と呼んでいます。先ずは米国の弱いナスダック市場を観てみます。カタルの相場観は前回の8月5日の15708を下回らず…に株価は反発すると考えています。今のラインから、そんなに大きく下がるとは思っていません。

しかし景気後退になるなら…当然のことですが、8月5日の下値を下回り…長期の低迷相場になるのです。市場は、この景気後退を疑っています。

カタルは米国の「潜在成長率」、つまり「R*」と呼ばれる「中立金利」は、意外に高いのだろうと思っています。「財政出動」などが、効いていますから…労働統計も落ちにくいのです。米国も、中国依存から「国内回帰」現象が始まっています。

「日本製鉄」(5401)がUSスチール買収に至る経過は、この「国内回帰」を目指しての事です。もう会長になり…次期経団連会長候補の橋本さんは、この路線をみて経営をしています。

カタルはいつも述べています。事前に読んでいる「時代見通し」は正しく…時代はその路線を歩むのです。今回も、今、「起きている景気後退」を、昨年から述べています。だから…金利低下を見込み「新興株」中心に、銘柄を選択したのです。

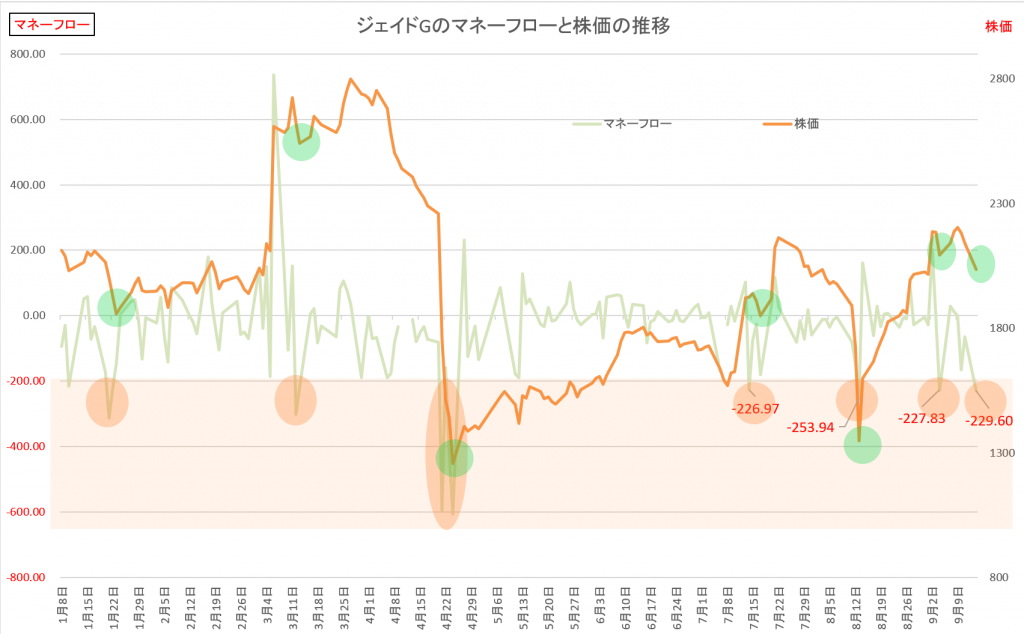

ところが…好業績の「ジェイドG」(3558)さえ…2828円から1251円の洗礼を受けました。今回の8月5日は、前回の4月19日の京都旅行中の「追証の嵐」相場より、下落は軽く…1339円でした。でも市場全般は、今回の8月5日の下落は「ブラックマンデー」を超えるほどの「大下り」だったのです。でも1251円より88円も上の株価で下落は止まり、株価は反発しています。

昨日も示したように…「空売り」効果は、限定的な下げになって来ました。この理由は、既にマガシーク効果を「市場が認めている」からでしょう。四季報の業績予想は「一般評価」です。一株利益225円ならPERが10倍で2250円です。

通常、この成長なら、間違いなく…PER評価は30倍です。つまり…株価は6750円に向かうのです。だから…金曜日は、全体株が安かったのですが、一部の「空売り筋」か?…あるいは…「新規のファンドの買い」か? 誰が株を買っているのか分かりませんが、珍しく…「現物株の比率」が、81.9%になって…個人の信用買いが「返済」になっています。同時に空売り比率は27.7%と…依然、「強弱感が対立」しています。

でも昨日の出来高の295100株の中で、現物株の買いは241900株なのです。信用の返済売りは141900株で…新規の信用買いは53200株なのです。

つまり…金曜日に限って言うなら、誰かが現物で株を買って、その買いに個人の売りと空売りが向かっています。これが「売買データ」からの分析です。

カタルが金持ちなら…100万株程を現物で株を買って「ノンビリ」…と時間を待ちます。上を買わなくても…2828円の達成まで、株価が下がった日に、株を買うのです。簡単でしょう。金持ちのお金の増やし方は、至って…シンプルで簡単です。株価が下がった日に、現物で1万株単位で株を買えばいいのです。こんな全体市況の「悪化場面」でないと、まとまった「売り物」は出てきません。10万株を買うのも、意外に大変なのです。

話しが「ジェイドG」になりましたが、本当の相場は、来年の後半です。その時に、カタルが空想している事が「現実」になったら、あら大変…株価は1万円台を駆け抜けます。

100万株を買うのは大変ですが…30万から50万株程度なら、努力すれば…株を集められます。出来る事なら50万株です。約10億円です。その金は50億円になる可能性があります。このクラスは、この辺りまでです。

「ルネサスエレク」(6723)なら博打ですが…100億円でも簡単に…株を買えます。まぁ2000円から3000円ですから、それでも150億円です。まぁ自分の力量に合わせて、銘柄を選択すれば良いですね。配当利回り投資でも、別に構いません。5%台の利回り株は沢山あります。20億なら、毎年…1億円です。ひと月に1000万円を使うのは大変です。

話しを、戻しますね。

カタルは金利の読みを「間違い」続け…「BASE」(4477)なんか、観ると分かります。「ジェイドG」(3558)もそうですが、外部環境がその流れにならないと…大きな相場にならないのです。

「大阪チタン」(5726)も同じですよ。「ボーイング」(BA)社のレーティングを下げられて、株価が下がっているのに、「大阪チタン」だけが、増産報道で、株価が上がり続けるのは「不自然」です。だから今回も「一時的な株価上昇」になっています。良い銘柄ですが…活躍する本番のステージではなく「予行練習」なのです。

でもようやく…待ちに待った「逆イールド現象」の改善です。「順イールド」になりました。昨晩の米国10年債の利回りは3.71%で…2年債は雇用統計を受けて…3.65%なのです。ようやく「順イールド」になりました。

先日、チャットGPTに「どうして金利低下は新興株に有利なの?」と聞いたら…

金利の低下が新興株に有利な理由はいくつかあります。

1 借入コストの低下: 金利が低下すると、企業は低コストで資金を借りることができるようになります。これにより、新興企業は成長のための投資をしやすくなり、事業拡大や新規プロジェクトの開始が促進されます

2 消費者支出の増加: 金利が低いと、消費者もローンやクレジットカードの利用がしやすくなり、消費が増える傾向があります。これにより、企業の売上が増加し、株価が上昇する可能性があります

3 ドル安の影響: 米国の金利が低下すると、ドル安が進行することがあります。ドル安は新興国の通貨価値を相対的に高め、新興国の輸出企業にとって有利になります。また、ドル建ての債務を抱える企業にとっても返済負担が軽減されるため、財務状況が改善します

4 投資の魅力: 金利が低下すると、債券などの固定収益資産の利回りが低下するため、投資家はより高いリターンを求めて株式市場に資金を移す傾向があります。特に成長が期待される新興企業の株式は魅力的な投資先となります

これらの要因が組み合わさることで、金利の低下は新興株にとって有利な環境を作り出します。

不完全な…回答です。たぶん…投資家の「リスクウェート」が上がり…「高成長」の恩恵を受けるのでしょう。成長=株高です。ジェイドGの平均成長率は27.3%なのです。今回はマガシーク効果で「倍増」です。

だから…大口ファンドが株を売ったと言っても、増えた金額を「調整した」程度の利食いなのでしょう。あの大口ファンドの平均買値は1327円なのです。たぶん…金額調整の「リバランス」だろうと思っています。通常は、長く株を保持しているファンドが、こんな場面で株を売りません。もっと市場人気が過熱した時に売ります。

基本的に、ようやく…待ちに待った「順イールド」局面です。

だから尖った運用を目指しているカタルは「半導体」も「野村証券」(8604)も買い場ですが…敢えて「ジェイドG」(3558)を、売ったり…買ったりして「持ち株」を増やしています。今は「演出」も心掛けていますから、単に株を買い続けている訳ではなく、利食いも入れています。下値に買い物が入るなら、例え「微益」でも、株を売ってあげて、大きな売り物が出るなら、たとえ…1000株でも2000株の少しでも…その売り物を買います。

昨日は簡単に2130円の売り物を消化しましたね。その上の2135円も買ってきました。1万株までなかったのですが…8000株と6000株かな? その程度でした。たぶん…5000株単位の「空売り」かな? 「見せ玉」のような…売り方でした。

通常は「場」に「売り物」や「買い物」を、あんなふうに…晒しません。買うなら成り行きで断続的に2000株、3000株と成り行きで買います。だから…昨日の「マネーフロー」は、2億1538万円になっているのです。約2億円を買うだけで…あの局面でも、ジェイドGの株価は74円も上がるのです。

こんな「全体悪の環境」でないと「玉」が集まりません。所詮、「現物小型株」なのです。でも「BASE」(4477)クラスになると貸借株で、売り物がガチャガチャ…あります。300円まで買うなら1000万株程度の玉を買えるでしょう。カタルは、昨日は5万株程を買ったのでしょう。

まぁ雇用統計を受けて「シカゴの日経平均先物」に怯えているのでしょうが…基本的に「消化済み」の話です。怯えなくて良いのです。

逆に8月5日の安値を下回りませんから…そこを目標に、株を「買い続ければ」良いのでしょう。銘柄は「新興株」が中心でしょう。でも「野村証券」や「ルネサスエレク」、「エレクトロン」まで含めて…この場面から、株を買いましょう。ノンビリ…とです。

FOMCで目先は「底打ち」だろうと思っています。9月17日、18日です。「ブラックアウト」(自社株買いの制限)と言うアノマリーを、気にする声もありますが、基本路線は変わりません。

何度も繰り返しますが…所詮は自分自身の「力量問題」なのです。「売りは、早かれ…買いは、遅かれ…」の精神を大切にして、多少、出だしが「遅れても」いいぐらいのペースで、ノンビリ…とやりましょう。また明日。

味噌は今回の雇用統計を受けて…2年債の利回りが、10年債の利回りを下回った事です。逆イールドから…順イールドになった現実が、「相場の決め手」になります。