米国は、流石に「CPI」を控えて「一服」だと言いますが、カタル自身は、色んな思いがあります。そもそもの間違いは、米国金利の読み間違いにより…「相場の基本シナリオ」を組み立てている為です。でも実際のお金は、最近になって、ようやく「タイト」になるかどうか…の「均衡点」に到達です。しかし…ビットコインを観ると、まだまだ元気ですからね。

その様子が、此方の米国の10年債の利回り水準です。このグラフを少し解説しなくては分からないかな? カタル自身は、もっと早い段階で「金利が下がる」と思っていました。でも実際は「CHIPS法」を始め…米国では「インフラ整備」が進み、「財政活動」が強く…経済を押し上げています。だから金融面だけ見ていると、カタルのように間違います。「緑のライン」の支持線トレンドは、既に崩れたので…今は、春から「利下げの動き」に入っているのだろうと思っています。

この理由は、オレンジの「b」下値抵抗ラインを割れ、今は「c」のラインです。しかしトランプ政権の誕生もあり…彼の政策を考えると「金利高」になりますから、実際の金利は大きく上がりました。今は、ようやく上値の抵抗線の「a」のラインで分岐点になっています。

たぶん金利は、この後も「下がる」と思っていますが、12月の利下げ確率は60%まで低下しています。約40%の人が12月の「利下げはない」と思っているのです。それ程…実体経済が強いのですね。故に、この「c」の支持線を破るような…「利下げ場面」は、ないかもしれません。

この背景として考えられる…今のシナリオは、「AI革命」の進化度合いが「一気に進む」ことです。これを一般的には「シンギュラリティー」(技術的特異点)と言いますが、その可能性を考えています。それなら…金利動向の話は、分かるのです。この動向が明らかになるのは、もう少し時間の推移を置かないと…分かりません。

昨日「ルネサスエレク」(6723)が、大商いを演じて株価高になりました。カタルは「業績不振」で、買収した企業価値の「減損会計」を懸念しているのに…異色の動きです。この株高の理由はAI革命の話です。まぁ英文ですから、翻訳機能を利用して…内容を把握してください。

要するに、この評論家かな? 「2025 年初頭までに、Nvidia は Hopper GPU 割り当てにおけるルネサスの部分を 2024 年第 4 四半期の約 15% から 50% に引き上げる可能性があるとアナリストらは述べた。」と言う見方を、披露したから、この報道に市場が、敏感に反応したと言われています。

この事からも分かるように…カタルが、何故「ルネサスエレク」が、未来において1万円台の株価になる…と、「好評価」をしているか? その事の「裏返し」です。

しかし今は「業績悪化」から「減損会計リスク」があります。 分かるかな? 最近は高度な株価分析の過程も、皆さんに披露をしています。証券マンでも、かなりの経験者でないと、なかなか…カタルレポートの理解は進まないでしょう。でも…知ることが、良いことではありません。

馬鹿カタルの「苦悩ぶり」を観れば、分かります。株式投資は「運」も左右します。

この基本方針の観方が、最も…肝心な事です。「ポイント」を解説しました。あとの「枝葉」は、どうでも良いのです。「根っ子」を、大切に育ててください。

昨日は「日産自動車」(7201)に、ファンドが絡み…株価が反転しています。此方の日経新聞の報道では、この背景が分かりません。この記者は3流ですね。一方、ブルームバーグの報道を観ましょう。同じ報道ですが肝が報道されています。皆さんは両方を比べ、カタルが何を言いたいか? 分かりますか…。

そうです。ルノーの話になります。「日産自動車」は東京地検まで動かして…「ゴーン」を追い出したのです。あの程度なら…高級官僚は、みんなやっています。定年を過ぎてもゴルフ三昧で高給を貰い…退職金で、数千万円を貰うのです。まぁ長年の功績に役得でしょう。別にカタルは批判をしません。でも日本国を思うなら…「ルノー」と統合させた方が、良かったね。たぶん…。今の「BYD」の躍進を考えると…古い考え方は通用しません。

「トヨタ」(7201)だって「危ない」のです。ようやく…トヨタは、慌てて…持ち合い株の解消です。来年の株主総会で、章男さんが支持されるかどうか…分かりません。息子の存在もどうなるか…そんな「世襲の世界」では、ないでしょう。経営者は株価が下がっただけで、外されるのです。

基本的に…時代を考えて「政策」を実行しないと、いつまでも…この「蓄え」は持ちません。戦争に負けて、ダイエーの中内さんの戦友は、みんな…死んだのです。だからこそ…あれだけのパワーがあったのです。この話は城山三郎の「価格破壊」かな? その小説を読むと分かります。

伊藤忠の瀬島龍三さんは「シベリア抑留」です。そんな先人の苦労により、今の日本があるのです。それを…いつまでも成田闘争をして、バカバカしい…限りです。何が、「不倫」騒動だ! 財務官僚が画策したのかどうか…分かりませんが、あり得ます。何しろ、玉木さんは財務官僚あがりの異端児です。

あぁ…こうやって、カタルも「愚痴」を言いながら…「成田時間」に押しつぶされるのかどうか…。今回の「タイミー」(215A)を観ると、分かります。「闇バイト」と結びつけるのは「村社会」です。

8日まで…1004円を保てましたが、11日に995円を付けたから、「やり直し」ですよ。しかし、カタルは諦めきれず…毎日、株を買って、そうして「大引け」で投げています。本日も995円で1000株ずつ、合計2000株を買いました。また「大引け」に投げることに、なるのかどうか…。

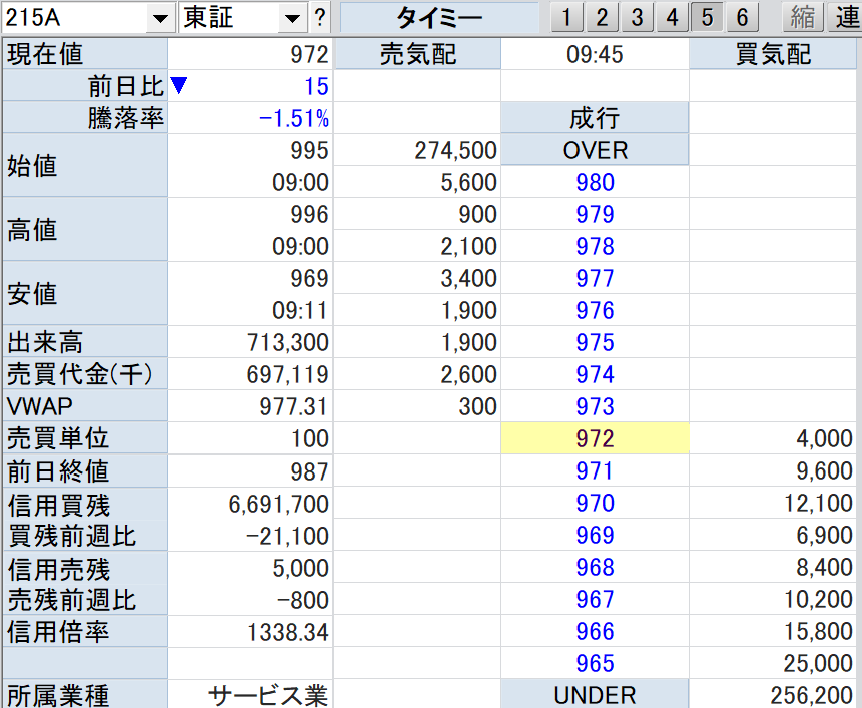

「タイミー」(215A) の板状況

今、現在の「板」バランスです。売りもが27万、買い物が25万です。やれば「良い」のです。面白くなるのに…。良いですか…時代を「先取る」ことが出来るかどうか…。

「ルネサスエレク」(6723)もそうです。可能性がある段階で…株を悪い内から、買うから株価は「仕手化」します。良くなってから、株を買うのではないのですよ。海運で負け、「大阪チタン」(5726)で負け、本来は、カタルの感覚が正しいと思っていますが、なかなか…時代が暖まりません。

「セブン&アイHD」(3382)の話ですが…またカナダの アリマンタシォン・クシュタール(ACT) は、買収価格を1株18.19ドル(約2700円) を上げたそうです。何故、正式に「TOB」をしないのでしょう。この辺りが分かりません。株価が、なかなか…反応しない訳です。

覚えている人が、居るかどうか…カタルの参考銘柄の中に、長く君臨していた「西本Wismettacホールディングス」(9260)はMBOなのですね。

この動きと、最近の「自社株買い」は「対」になっています。

もっと言えば…「スチュワードシップコード」の話を、カタルは何度も繰り返ししてきました。2017年からの話です。ようやく…様々な形で、この「政策の影響力」が出ている話です。2017年から2024年です。「成田闘争」も、いい加減にして…一気に、時代を早めましょう。やはり「タイミー」(215A)は、捨てがたいのです。「損をしても良いから」…カタルは応援です。

本日は「ジェイドG」(3558)を、1850円の買いは1848円で、1840円、1830円まで買っていますが、皆さんは「お約束」を守りましょう。明日も、株価が安かったら…15日の金曜日から「第一弾」の買い入れです。これが「王道のやり方」です。

「タイミー」は残念ながら…「振り出し」です。本日は、他に「大阪チタン」も、1950円で2300株を買っています。

だいたい「市場の話題」を伝えたのでしょう。そうだ…忘れていました。肝心の石破政権の政策です。やはり岸田さんの路線を引き継ぐのでしょう。此方が日経の報道ですが…、次いでに別の意見も載せておきます。

まぁ「木内登英」の言う通りですが…「ラピダス」の話は「モラルハザード」でも…一度、決めたことは「邁進」をするのです。日本人の悪い癖です。やる前から、あれこれ…と、「防衛網」を張ります。これは「村社会論」です。

「恥を忍んでも」…まずは政策の実現です。日本的な「風潮」を変えましょう。「実行あるのみ」なのです。また…あした。

会員の方へ…

昨日までに、すべての会員の方に、「新しいパスワードの配布」を終えました。もし…まだ届いてないと言う方は、畏れ入りますが、ご一報ください。新しいシリーズは、今週末から開始する予定です。