カタル自身は「市場原理主義」の考え方で…市場の動向が正しい未来図を語っていると思っています。しかし単に「所得」(お金)が多い人が、幸せかどうか…は、それは分かりません。人間の「幸福度」は、お金の「タガ」(量)では測れません。豊かさとは何か?

人、それぞれで…その尺度は変わります。どんなにお金があっても、「幸せ」とは、限りませんからね。

近年の経済ニュースの中では、ドイツや韓国に、日本のGDPが抜かれると言う話題がありました。確かに…娘の生活を観ると、所得の金額は大きいのですが、実際の生活は、小学生なのに…インターナショナルに通わせていることもあり、年間350万円ほどなのでしょうが、その「学費」が掛かります。しかし昨日、門仲のお祭りで…遊びに来ていた息子の孫の小学生の学費は、たぶん無料でしょう。学童保育もそうでしょう。なかなか…日本の仕組みも「悪い」とは…一概に言えません。

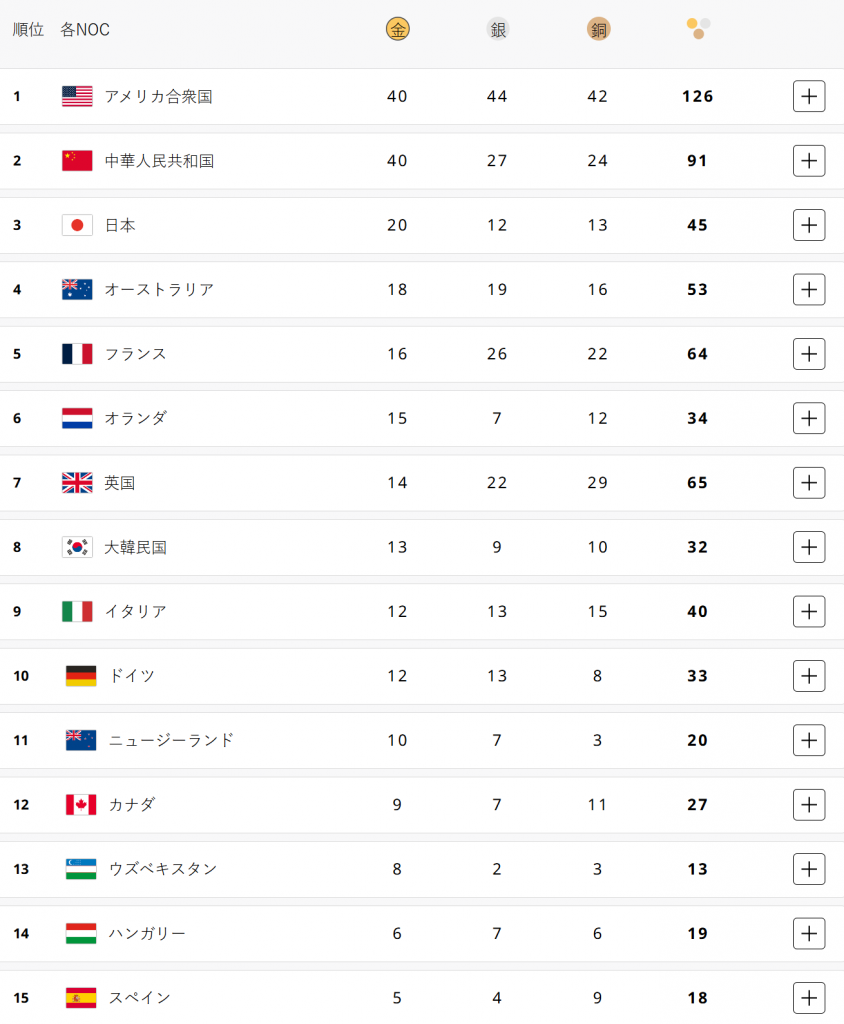

そんな中で…昨晩と言うか、早朝と言うか…パリのオリンピックは「閉会式」を迎えた…と言います。この表示は、たぶん…最終なのでしょう。その成績です。

この成績が「豊かさ」を示しているとすれば…やはり米国、日本、オーストラリア、フランス、イギリスなどは「豊かな国」なのかもしれません。中国の人口は14億人です。日本は1億2494万人です。オーストラリアに至っては、たった2597万人しか…人口は居ないのです。フランスは6793万人、イギリスは6697万人、因みに…韓国は5174万人で、ドイツは8407万人です。

カタルの「投資スタイル」は「ハイリスク・ハイリターン」派閥だと常に述べています。

しかし基本は「証券マン」上がりですから、「万能」だとも言えます。自分の嗜好は変えられませんが、どの考え方も、ある程度は理解できます。でも別に、運用成績だけを主眼にしている訳ではないのです。投資の成果の他に…「相場を楽しむ」という目標も、同時に持っています。だから常に相場の「主流」の流れを重視して…それを「当てよう」とも思っています。

「ハイリスク・ハイリターン」と言っても、割安株の銘柄として「ナ・デックス」(7435)と言うローカル銘柄から「日本製鉄」(5401)を取り上げたように…「配当利回り」株も、時々…選択します。「割安株投資」の選択肢の「名村造船」(7014)は、昔から「割安株」水準の株でした。

カタルはお船の相場を観て、直ぐに「名村造船」を選択しています。

しかし、なかなか…300円が定着もしません。初めて300円台を超えたのは2021年8月の話です。この時に、カタルは「商船三井」(9104)の爆利益を観て「船株」相場に取り組みました。でも造船の「名村造船」株は2022年1月時点でも、実際は182円の株価です。その名村造船が「正当な評価」を受けるのは…2023年3月の308円を起点にして…始まった相場です。この株も「2年から3年程度の時間軸」のズレがあります。

カタルは投資成果と共に「相場を楽しむ」と言う目標をもって、株式投資をしていますから…時代背景を捉えて、大相場を演じた「レーザーテック」(6920)を見逃したのは「痛恨の極み」です。「日立」(6501)も時代が生んだ成果ですが、十分に活用をしているかどうか…。今回の「重工」(7011)も同じです。

如何に…「時代背景」を考えることが、「大切か」分かるでしょう。それで、この「3連休」を利用して…「時代背景の考察」と「市場の整合性」の考え方を、述べています。

そうして…こんなメールを頂きました。

「毎度です! 初めに、私はいたって元気ですヨ!(^^) 昨日の令和のブッラクマンデーには、少し凹みましたが…(TT)かたるさんのここ最近の、チョイと引き気味なポジション察知して大きく張っていなかったので…ところで、BASEが凄い決算発表したようですネ(^^)b PTSで上げてます!ストップ高かな?

昨日の爆下げで、追証はまったく問題なかったのですが…流石にクラッシュの可能性鑑みて怖くなり一部損切して、ポジションスカスカにしたのですが…やはり、ジェイドG、BASE、タイミーは逆に買っておりました!(BASEは、高い買値のモノを投げて〜株数減らしてクロスで買い…)ですから、元気です!

これから先も、まだ予断は許せないでしょうから…いつでも対処できるように、心穏やかなポジションになっております(笑)因みに、自分はまだトータル利益だと思います。含み益がかなりあるので(^^)まさか、まさかの相場展開ですが…元気でいれば、なんとかなるでしょう!多少めげても、互いに頑張りましょう!!」

まぁ「BASE」(4477)は、だから…こそ「不発」の今回は、本当の「時間が到来した」と思っています。

こんなメールを、多く…貰っており、読者は、それなりに…文中を察知して「カタルの心情」を汲んで…行動しているものだろうと思っていましたが…「ジェイドG」(3558)を中心にした口座だけ…未だにマイナス500万円です。

折角、今回のガラの前は、あと少しで…2828円から1251円への半値以下になった「挽回」が達成できるかどうか…と思っていたのに、また今回で「振り出し」です。しかし…他の口座は、全て「プラス圏」です。

だから、そんなに気にしてなかったのですが、昨日、ある読者に電話する機会を得ましたが、「野村証券」(8604)で、やられた」と言って凹んでいました。

でもカタルは今回の上昇前から「野村証券」だけで良いと言っており、今回の「ガラ」(暴落)が来ても…今の株価は739円ですから、前の500円より株価は5割も上昇しています。何故、こんな…気持ちの「ギャップ」が生まれるのでしょう。たぶん、高値でも強気になって、株を買ったのでしょう。でも実際は500円だった株が739円です。

絶対に「弱気」を言わない…カタルです。

「株を売れ」と言ったことは、ない筈です。「空売り」相場だろうと思って、「レーザーテック」の空売り報道を選択して、取り上げましたが…その程度です。

しかし、万年強気のカタルですが、今年に入り3月の「決算期のトラウマ」の話し、そうして6月、7月と立て続けに…「慎重論」を述べており、盛んに「乖離調整」の話をして、実際にカタルは「お金を引き上げている」と言う話をしています。これまでに、たった2回、それも…儲かり過ぎて、お金を引き上げたのですが、今回は、何回も…既に「お金を引き上げた」と述べています。

「ガラ」(暴落)は、事前に予期していませんが、何回も「乖離調整は仕方ない」と思っており、その事を皆さんに伝えています。

ようやく今回の株価下落で、一度200日線を割れたので…短期の値幅調整は、たぶん…完了です。米国株に至っては…「景気後退」のリスクが急浮上していますが、正常な「乖離調整の一環」です。

日本のメディアの報道の多くは、「その表現の仕方」が間違っており、正しく「市場動向」を伝えていません。過去最大の値幅の下げには違いないのですが、カタルには、通常の調整に見えます。日経新聞は、もっと「正しい報道」をすべきです。

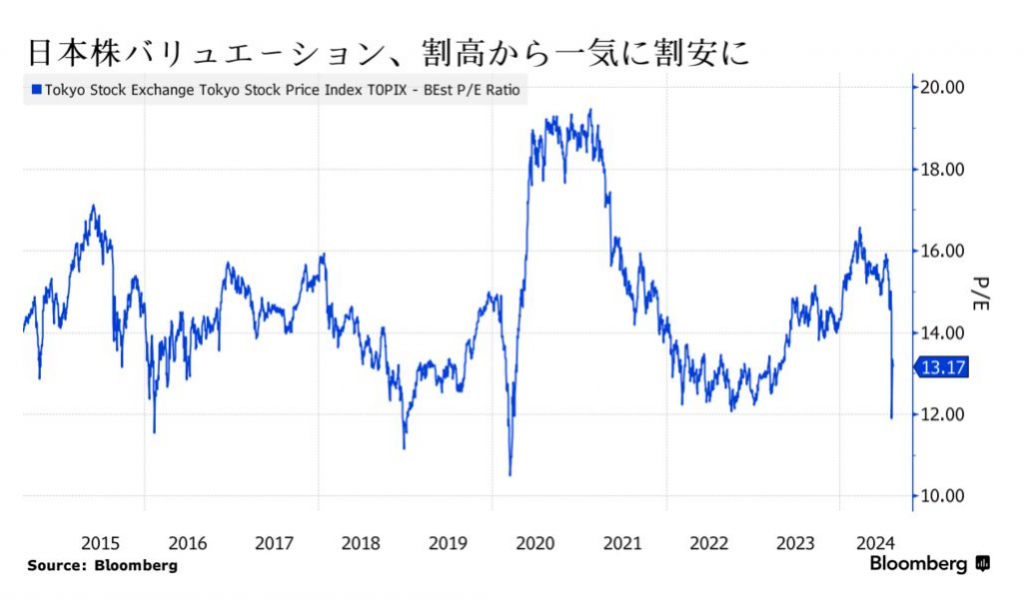

この報道は「ブルームバーグ」のものですが、この記事に「収益率と株価」の関係が載っています。 過去は、このPER 12倍ラインは、「絶対の買い場」なのです。半導体株も基本的に、一般的な半導体市況の「値戻し」が完了しており…「キオクシア」に至っては…過去最高の利益水準です。DRAM市況もそうなのです。

何故、「悲観一色」の報道になるのか…サッパリポンです。

悪戯に「円高は株安」に結び付ける…報道を止めるべきです。「円高」は株高にもなりえます。だって…海外投資家のドル表示の日経平均株価は、これから円高になるなら…株価は「横ばい」でも、ドル表示の日経平均株価は為替効果で上がります。

通常、バフェットのような先駆隊を除き…これから「日本株投資が本格化する」と思った方が…良いと思っています。

確かに…米国は景気後退のリスクは、まだ…あります。だから9月のFOMCで、はっきりするでしょう。0.25%か0.5%の利下げか…どうか。カタルは、盛んに…米国2年債と10年債の利回りを伝えていますが…先日は、僅か10ベーシス迄、差が縮まっています。

「ソフトランディング」と言う…「ゴルディロックス相場」は、株価が大きく崩れずに、「逆イールド現象」が改善するなら、それが、実体経済がコロナ禍を乗り越えた「正常なパターン」を目指す…と言う意味です。

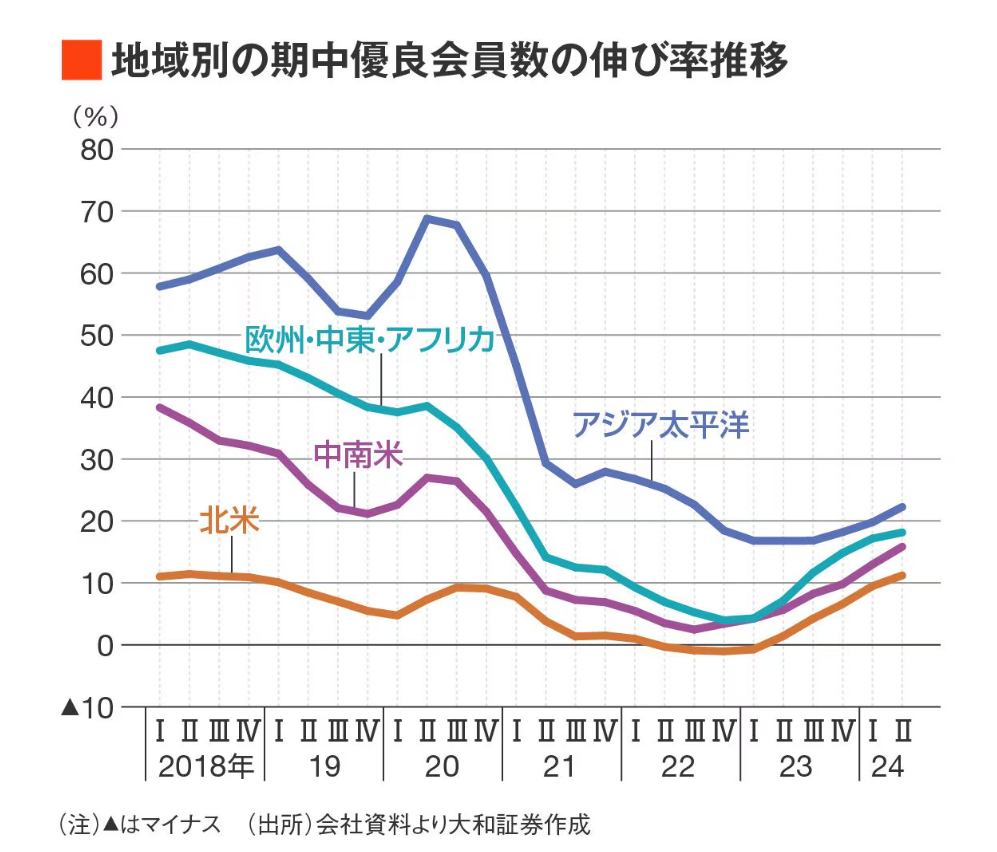

ようやく…コロナ禍の動乱から「正常な軌道」になる過程が、今の相場です。だからカタルは「ネットフリックス」の伸び率を昨日は掲載して、新興株中心の物色形態になる筈だと言う「事前告知」をしています。約2年近く…遅れました。

この理由はウクライナ侵攻による物価高の為に…コロナ禍から続く「後処理」に時間が掛かったのでしょう。あまり早過ぎても駄目だし…遅すぎても相場に乗れません。

名村造船のチャートは、そんな「時間軸」を表現しています。S&P500に至っては、未だに200日線を割れてないし、ナスダック指数の200日線割れは「一時的」な現象です。

日本株を心配するのは、実質経済に「どっぷり」染まった…馬鹿ばかりです。既に「日立」(6501)を筆頭にして、「トヨタ」(7203)まで…名目成長経済への道を歩み…持ち合い株式の解消が始まっています。

もっと…勉強をしてくださいね。

何故、カタルより、皆さんは運用成績が悪いのでしょう。カタルは「タイミー」(215A)を1850円から買っていると述べており、この株価より「下なら買い場」だろう…と、ずっと言い続けて、実際に株を買って、一旦、大半を利食いしたから、明日から第二弾の「仕掛け」をすると宣言をしています。

「ジェイドG」に至っては、最近は3万株程度の「演出模様」まで…語っています。「ココペリ」(4167)で、最近、カタルはこの「演出」を実行しています。

「クックパッド」(2193)の推奨タイミング、「ニデック」(6594)の推奨タイミング、これは「神懸っている」ベスト・タイミングです。「ココペリ」(4167)の成功はかなりの成果を実際に生みました。

今回の「タイミー」(215A)も、ここからですが…既に「成功」の二文字の段階になって来ました。果たして「ジェイドG」(3558)が2828円の高値を奪回して…3000円台から4180円を抜くなら、カタル自身の「本物」化は、かなり進むのでしょう。

最近、カタルは「投資スタイル」を、少し…変えています。

まぁ皆さんに、話しても「無駄」でしょう。あれだけ…何度も「お金を引き上げた」と宣言をしても、皆さんは、カタルを「勝手に評価して」ゴタゴタ…述べています。確かに…カタルも今回のガラでは3000万円程度の損失を受けています。しかし…既に復活の道を歩み始めています。

慎重を期すなら…まだ分かりません。既に「峠は越えた」と判断されますが、完全ではありません。ここでは…余裕のない人は今週中を観察して、下値を更に割れなければ…の条件ですが、実際に「株を買っても」大丈夫でしょう。

そのやり方は先日、カタル達は「ジェイドG」(3558)を使って、その買い方を学びました。

先ずは2週間の「観察期間」を設けて、1500円台の株価で買い増しをして、一般読者には1700円台で株式の買い増しを実行して…平均買値を調整しています。そうして実際に、日経新聞などの「嘘つきメディア」が報じている「大暴落相場」でも、「ジェイドG」の株価は、第二弾の買値近辺の1746円なのです。

同じことですから「野村証券」(8604)を使って、あと1週間の観察期間を設けてから、やっても構いません。下がった日に、1000円で1万株を買った人は、その2倍の株数の2万株を買うのです。このラインから買うのです。慎重を期す人は、もう1週間の観察を続けましょう。それからで充分です。なにも慌てることはありません。

カタルは色んな事象を観て、もう日本は実質経済下の「後戻り」はしないと判断をしています。何しろ、あの「トヨタ」が変わるのです。自動車業界は、此処から「激変の嵐」を迎えます。

日経225の指数株の「ETF」を利用しても…構いません。「2倍の変動」をするものも、あります。色んな選択肢がありますよ。

配当利回り投資でも構いません。要するに…株価が下がった日に、強気になって、株を買いましょう。1日の下落より2日間の下落の方が、成功する「確率」が高まります。2日間連続下落より、3日間「連続下落」は、更に高まるでしょう。

基本的に名目経済は、株を買い続けるなら…必ず、「儲かる社会形態」です。労働所得より資産運用による「資産投資」による…所得です。これは無限なのです。正しい知識をもって…「一人よがり」の解釈は、止めましょう。

自分が理解できなければ…別にやる必要はありません。

自分が理解して、そうだ…カタルに歩調を合わせようと思って、自己責任が、自分でとれる人だけが、参加すれば良いのです。他人に責任を転嫁すべきではないのです。

もし…カタル自身が偽物なら200万円のお金が、何千万にも膨らみません。ようやく…一般投資家のレベルになってきたところです。苦節34年も掛かり…ようやく一般人です。ここから…あちら側を目指して、本物に変身する過程を描いたのが、このレポートです。この3日間は、時代観察を勉強しました。

5月の連休で、あの段階で、カタルは米国経済に「3つの選択肢」を掲げています。

AI革命の「a」プラン、ゴルディロックス相場の「b」プランと…そうして、あの時点では誰も指摘していませんが、カタルは、何度も…この「高金利」は耐えられないと言う趣旨のレポートを綴っており、景気後退の「c」プランを語っています。

ようやく…本当にやっと、この段階まで来ました。だから米国2年債の利回りが2024年初頭の水準を下回っています。この時間を、前から「首が長くなるほど」、夏ですから…縁日の「化け物屋敷」に因んで…「ろくろ首」のように待ち続けたのです。

ようやく…ハイリスク・ハイリターン派閥の時代がやって来ました。

今は「タイミー」(215A)、「ジェイドG」(3558)、「BASE」(4477)の3つをカタルは選択をしています。でも一般の人は「野村証券」(8604)株だけでも、充分でしょう。

試しに…ここから2日間連続安の日に「野村証券」株を1000株ずつ、公約で買ってみますか…。実験として、安い日が「2日間連続」するなら…買いましょう。実際は、本当は「買いたく」はありません。他に、試したい実験があるから、公約すると、自分の行動が「縛られます」。自由に、相場を楽しみたいのです。

実は、運用成績の悪い口座は、未だに500万円のマイナスですが、「ジェイドG」の事前公約に「縛られた」経緯があります。最低1万株を保持し続けたのです。その縛りの為に、運用成績が悪いのかもしれません。まぁそれでも、ようやく…出番がやって来たので、たぶん「帳尻」を合わせることは、出来るだろうと勝手に思っています。年末ですからね。まだまだ期間はあります。

まぁ皆さんも「ノンビリ」…相場を楽しみましょう。この「ノンビリ」の…言葉の意味も、理解できてない人が大勢、居る現実が、「哀しい現実」です。

相場なんて、基本的にどっちに動いても…自分の「対処」次第で、どうにでもなります。命さえあるなら…大丈夫ですからね。ノンビリ、「のんびり」です。また明日。