多くの市場関係者は、正しい「株価評価」を間違っていると考えています。昔、日経新聞が企業の寿命は、平均で30年と言っていましたが…、「チャットGTP」に聞くと、一般的には25年で…2020年の倒産企業の存続年数は23.3年と回答してきました。また米国では、平均寿命は短く…15年とも言われていると応えています。

カタルは上場企業の企業価値は、「純資産価格」+「10年分の利益」の合計が正しい株価だと思っています。しかし近年の日本の経営者の多くは、必要もない「内部留保」を積み増して保身に走っているように感じています。

だから…「ものを言う株主」であるヘッジファンドに狙われて、効率経営を求められます。今、話題の「セブン&アイHD」(3382)の井坂さんは基本的に業績も伸ばし、株価も上昇しており、そのPER評価は19.8倍から19.6倍です。

純資産価値は一株あたり4128円、一株利益は前期318円で、今期予想は321円ですから、一般的な上場企業の平均値を超えており「合格点」を与えても良いと思いますが…カタル基準では、株価は4128+318*10=ですから、「7308円の市場評価」を得られない現実の株価は6385円ですから「配当利回り」を、もっと上げても良い筈です。

過剰な内部留保をする場合では、ないでしょう。でも、村社会論では擁護される水準です。何故なら、ROEは7.5%~7.7%で…ROAは2.4%~2.6%なのです。

昨晩、書き上げた会員レポートで、調べた2018年の企業のROEは日本9.4%で、米国は18.4%、EUは11.9%なので、これを観ると「セブン&アイHD」は日本基準でも負けています。一方、ROAは日本が3.9%で、米国は6.2%、EUは4.2%です。

しかし…食品販売ですから、他の「イオン」(8267)のROEは0.7%~1.9%でROAは0.1%です。だからイオンなんか…よりは、ずっと良い数字です。でも「ローソン」(2651)はROEが6.6%~8.1%で、ROAは1.3%~1.7%です。

今、話題になっている海外投資家の日本株買いは、これからドンドン…「国際水準」を要求される事実として、経営者はセブン&アイHDの事例を「他山の石」として…真剣に経営に臨まねばなりません。

たぶん…「ものを言う株主」は、西武などの売却を早く進めて、その資金で、利益率の高い「コンビニ事業」に特化した効率経営を求めているのでしょう。当然、売却利益は自社株買いで市場に還元すべきです。

日本村論理は「甘えの構造」の上に成り立っています。しかし上場企業は「一流域の経営」を求められるエリート集団です。

業界全体の平均評価を上回る「効率経営」をするのが、当たり前の基準でしょう。だから悪戯に…必要のない内部留保を高めるべきではなく、「100%の総還元性向」が一般的な筈です。

この基準は、企業の成長力に比例します。鉄鋼業などの成熟した業界は、これから脱炭素化の電炉事業に舵を切っていますが、悪戯に資産を抱えているのは、どうか…と考えています。「日本製鉄」(5401)の、橋本さんは良くやっていますが、それでも傘下企業の持ち株企業を観ると、その多くの傘下企業は「PBRが1倍以下」なのです。厳しく…株主としての「地位」を他社にも求めるべきでしょう。この改革が、これから…実行されるはずです。一連の「構造改革」を終えないと、「上場企業」とは、言えません。

日本を代表する「三菱UFJ」(8306)は、一株純資産は1376円で一株利益は86円~93円ですから、カタル基準の株価評価では…妥当株価は1376+86*10=2236円です。「野村証券」(8604)は1046円の純資産に一株利益は30~44円なので、1046+30*10=1346です。

この適正株価を満たさない経営者は「物を言う株主」に狙われて…「当然」です。正しい世界基準を満たすかどうか…これからより一層、厳しくなるでしょう。

ここで…「成長論の考え方」の評価が、必要です。基本的に「ROEの考え方」が基準になります。売上高利益率、総資産回転率、「財務レバレッジ」まで求めるのです。

この「財務レバレッジ」と言うのは、聞きなれない言葉かもしれません。つまり…自己資本を、正しく活用しているか…を問うています。「財務レバレッジ=総資本÷自己資本」です。このROEは「無借金経営」が「正しい経営」とは言ってないのです。一般的に、自己資本比率は50%が、優良企業の目安です。つまり自己資本が100億円あるなら、100億円の借金をして…更に「事業を拡大しろ」という事です。

日本の場合、日銀は異次元の緩和姿勢を続けていますから、基本的に売上高利益率が10%以上もあるなら、ドンドン借金をして事業拡大をして「最大利益」を求めるべきだと言う考え方です。

だから…高い「利益率を誇る企業」:例えば…「キーエンス」(6861)などは、高いPERが与えられて当然です。なんとROEの売上高利益率は、実に39.3%です。ROEは14.8%~14.9%です。でもROAは13.1%~14.2%ですから、もっと「借金をしても」良いですね。そうすれば市場評価のPERは、現状のPER 45倍前後の評価ではなく…もっと「高い評価」でしょう。

どんどん…売り上げを伸ばしている企業は、たとえ買収でも、「利益率を維持」できるなら、高い評価のPERを与えるべきです。そこで…どのようなPER評価は正しい基準か?

カタルは船の市況ものでも…最低のPER評価は「5倍程度」と考えてきました。しかし現実は2倍にも満たない期間が長く続き…「異常なPER」と述べていました。市場の劣化を表す「村社会論」です。

本来なら仲間同士でもM&A合戦が起こっても不思議ではない環境です。このような爆利益なのに…1000億円程度の自社株買いも実施せず、無駄な投資に明け暮れているようにも感じています。今回の「商船三井」(9104)には、正直、今回はガッカリしました。最低1000億円程度の自社株買いはすべきです。

市場が「厳しく監視」をすれば、経営者は、甘えの経営が出来ません。無借金経営は、恥ずべき姿です。そんな経営なら、借金をしてでも…自社株買いをすべきでしょう。バフェットは自社株買いを実施しています。

お金と言うのは、貯めるのではなく…効率的に、「積極的に利用する人」に回すべきものでしょう。だから自社株買いの報道が増えるのが当たり前です。ここで東証「PBR改革」のリンクを、もう一度、掲げておきますから、読んでください。此方です。

昨日、ロコンドの適正株価を判断する一つとして…基本は純資産価値に会社の寿命は10年として493+121*10=1703円ですから、現状の株価は「適正値」に見えます。

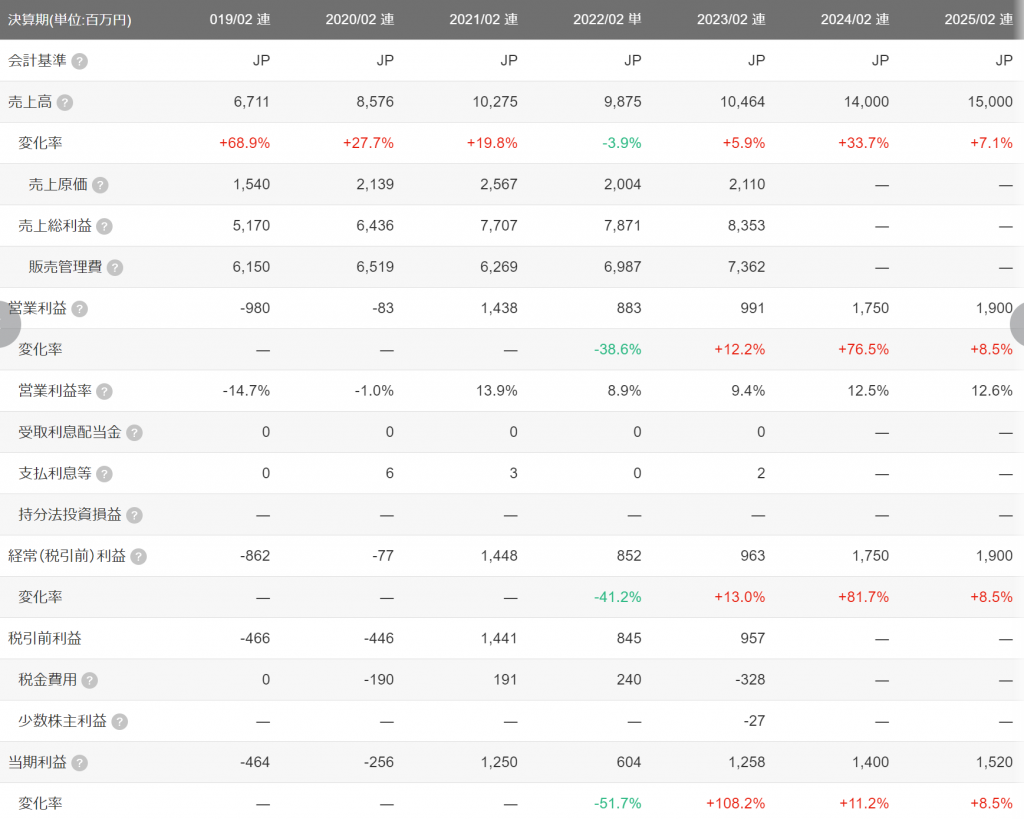

しかし、これは間違っています。この評価は、「成熟企業の場合」です。ロコンドの売り上げ規模は、企業成長が「もっとも伸びる」売り上げ100億円ラインです。

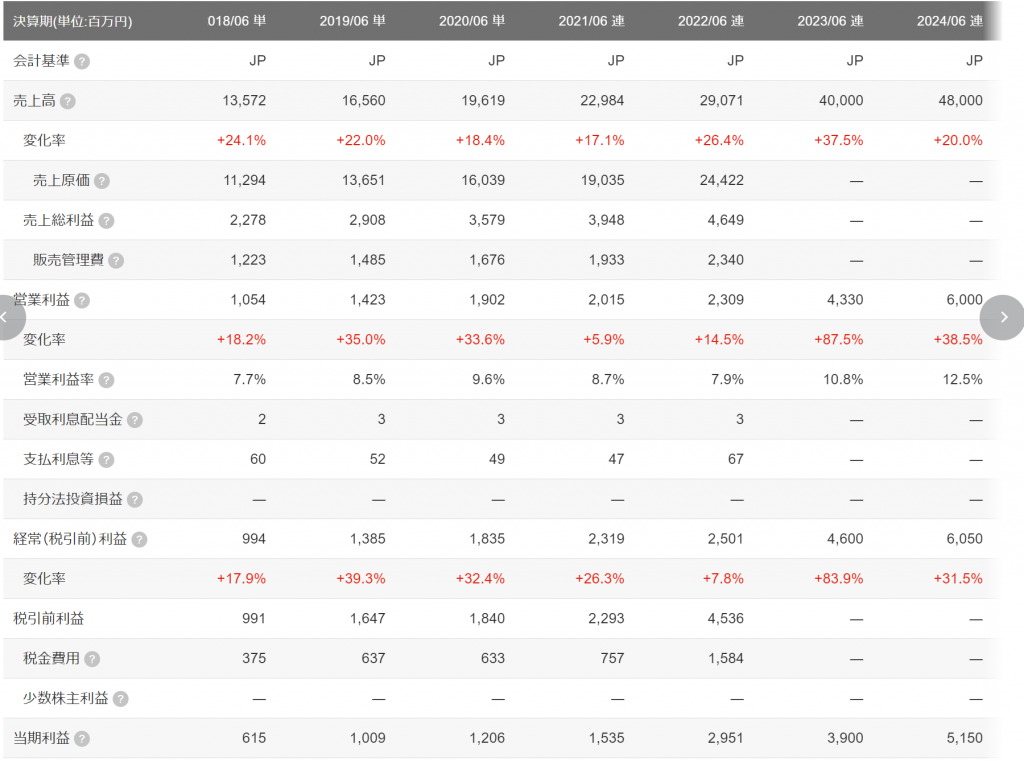

多くの成長株を観ると、この売り上げ100億円前後の企業への投資が、最も「効率が高い」のです。ホームセンターやスーパーでも…売り上げ100億円前後の企業を、投資家は好みます。例えば…介護の「チャームケア」(6062)を事例に観ましょうか…その業績推移と週足の株価チャートを掲げておきます。

株価は10倍以上に伸びています。

このチャームケアの…「この5年間の売り上げ」は135億円~今期予測は400億円です。伸び率は59%と高い水準で伸びました。でも最も株価が活躍するラインは135億円~290億円の伸びる過程で…株価は「大きく評価」されています。

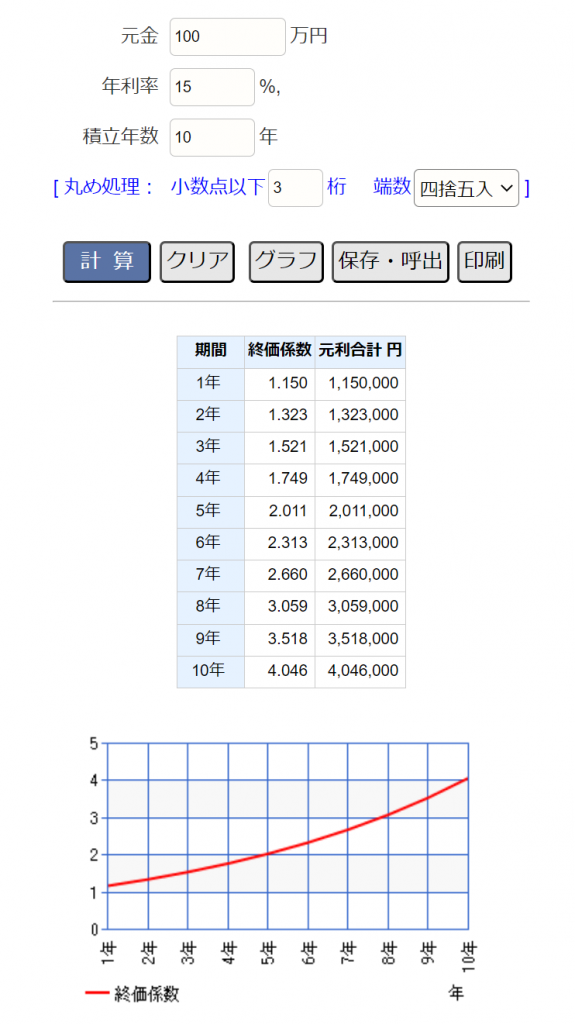

ここでカタルの会員レポートの修正をさせてください…カタルはロコンドの成長を6年と計算をしましたが、実際は5年でした。つまり…年率の平均成長率は13%ではなく15%です。

僅か2%の成長の違いでも、10年間でも評価ですからPERも大きく変わります。PERは40.4倍の評価に変更します。つまり…純資産価値が493円ですから、その数字に121円の40倍で最大の市場評価の株価は5333円です。

成長論とは…M&Aで得た「一時的な売り上げ増加」とみるか…それとも「経営者の手腕」の評価として観るかで…「市場評価」は分かれます。ロコンドの田中君の場合は、継続的にM&Aを実施して企業成長を加速させています。このペースでの買収による企業拡大が続くなら、これから大型買収も可能になります。

市場で、最も「評価の高い」…売り上げ規模100億円前後の企業なのです。なにもケームケアだけでは、ありませんよ。多くの成長企業は、この過程を歩みます。問題になっているセブン&アイHDの中核企業の「セブンイレブン」も、この過程を歩んでいます。

この時期の市場評価は、投資家が最も好む成長過程の評価なのです。この時期にPERは100倍を超える評価を得ます。もし…この後も、優良な企業買収が続き140億円の売り上げ規模が300億円などとなったら…あっという間に、株価は1万円台を駆け抜けます。これからの…田中君の頑張りが期待されます。

簡単ですが…成長株の売り上げ規模の大切なポイント成長論理を解説しました。この終価係数の計算式は、此方のサイトで利用できます。

このように成長を続ける企業は、別に総還元法が低くても、無配でも構いません。5億円の自社株買いをするなら、もっとその資金を別の形で利用して「潜在成長率」を更に高めるのを、容認する市場が、成熟した市場原理でしょう。

アマゾンも、散々…市場から批判をされてきました。テスラもそうです。一般的に、米国の市場は正しい評価です。日本も「ものを言う株主」を毛嫌いするのではなく…真剣に、彼らの言い分を聞いて、「効率的な企業」を目指すべきです。こんなところで…本日のレポートはお終いです。これから出かけるのです。

「潜在成長率」の考え方は、逆業績相場になるときに、利益が伸びる企業は大きく評価されます。この「変化率」を買うのが、株式投資でしょう。

ハッキリ言って、純資産価値に「10年分の利益」に、「満たない企業」の経営者は、みんな「失格」です。上場基準と言うのは、ノルマを達成して当たり前…そのスピード感が求められるのです。市場は「ぬるま湯」に浸かることなく…切磋琢磨して、米国の平均ROE基準の18.4%を抜くのが「経営者の使命」です。目指せ! 20%台へ…

会員の方は、新しい会員レポートを掲載しましたから…お読みください。