最近の相場は「強すぎて」…正直、戸惑っています。

しかも「物色動向」を観ると…基本的にコアの「大型株」が市場の中心になっているようです。ある意味で「理想的」な物色スタイルです。カタル好みの小型株は物色の圏外に置かれ…日本でも一流域の会社の株式が大きく上がっているのです。まぁ大型株ですから、短期間に2倍、3倍と言う訳ではありませんが…かなりのパフォーマンスなのです。

例えば…「三井不動産」(8801)です。金曜日は日銀の金融政策変更を受けて…大幅高していました。

しかし常識的に考えるなら、「正常な金融の世界」になるから…「金利上昇」ですからお金を借りる不動産産業には、基本的に「マイナス」に働く筈です。しかし…「逆説的」に言うなら普通の経済下では、賃料も上昇するので…基本的に「名目成長」度合いは、実質成長を超えますから、この商売も利ザヤが稼げるとの判断なのかもしれません。この辺りは面白い現象です。

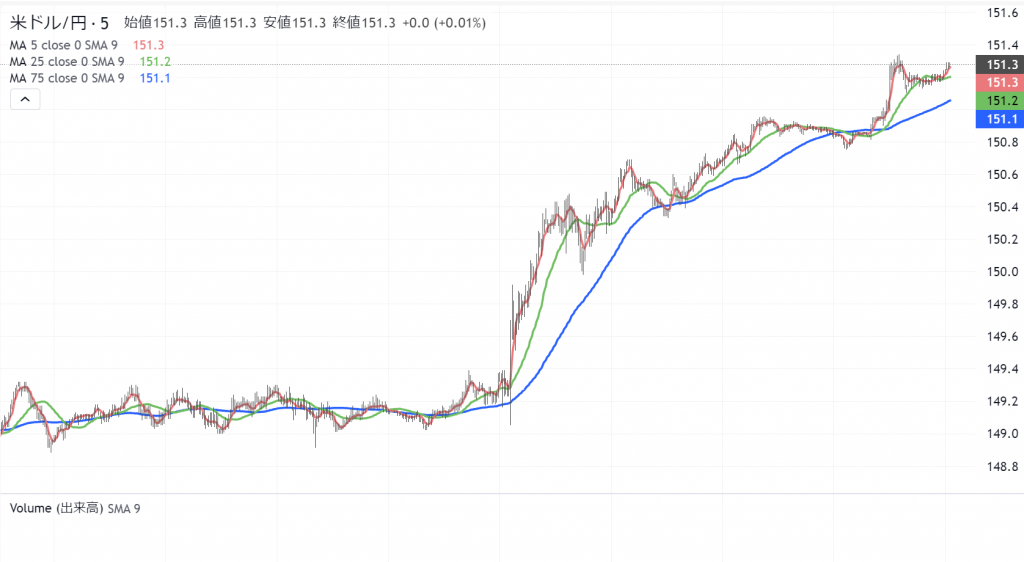

この発表を受けて…「為替」も円安方向に向かっていました。「異次元緩和」を終了しても、「金利の大幅高はない」と言う…読みなのかもしれません。それなら不動産株が上がる現象と為替と日銀の金融政策変更の3つの現象は、説明がつきます。

まぁ馬鹿は、バカなりに…「市場の現象」を理解しようと努めようとします。この考え方がカタルの述べる「市場の整合性」です。まぁ「市場の整合性」の理解が、完璧に可能なら…株式投資は「鬼に金棒」です。

カタルの場合は今年に入ってからなのですが…それにしても、凄い相場です。

こんな相場ですから「株で損をする奴」の顔が観たいものです。どの人気株も、更に株価は「高値を追い続ける」のです。でも「東電」(9501)や「さくらインターネット」(3778)は、流石に…頂けません。「やり過ぎ」は弊害を招きます。物事には「常識の範囲」と言う「節度」が必要でしょう。

ただやはり高い「乖離状態」ですから…片手に「強気」、もう一方の片手には「弱気」を持って…相場には「両睨み」で臨むのが、妥当な考え方でしょう。カタルは基本的に上がると思っても「バカ株」範疇の銘柄は、絶対に手掛けません。「空売り」と同じルールです。いくら目先でも…です。

ですが…、そもそもカタルは「博打人間」の「ハイリスク・ハイリターン」派閥です。どうも…カタルの「決算期のトラウマ」が強すぎた可能性があります。それ程…ここ今週に入ってからの株価の値動きは強いのです。考えられる売り圧力は「リバランス」の動きと「決算対策」です。

「大阪チタン」(5726)の反発や「ニデック」(6594)の最近の値動きを観ていると、何れも、売り圧力が軽減した印象です。

特に「ニデック」は、昨日も「海外勢と思われる買い物」が流入しています。「大阪チタン」に期待していますが、此方は「売り圧力」が消えました。おそらく…親会社と思われている「神戸製鋼」(5406)の売りが切れたのでしょう。計画通り、売り切ったのでしょう。「ニデック」はたぶん…「海外勢の買い」です。

いずれもカタル銘柄で…大阪チタンは小型株の部類で、かなりの仕手性を加味していますが、ニデックは大型資本ですから、大阪チタンより仕手性は劣ります。世界的な企業がドンドン上がっているのに、いつまでも「ニデック」の株価が「下値圏」でウロウロする筈がありません。しかし…ね。皆さんが期待する程の株価上昇は、1年から2年間を我慢しなくてはなりません。それでも…株価が2倍なら、一般的には、かなりのパフォーマンスなのです。

この手の株の中で構造改革を劇的に完了したのが「日立製作」(6501)なのでしょう。何しろ…あの日立のCMソングの後で、永遠に流れるほどの社名を観た記憶があるでしょう。そうです。「この木なんの木…」と言う大きな樹木を映したCMに子会社群の社名が続きました。

日立製作に、カタルは一度、訪問していますから…印象深い会社です。

社長室長に面談をしてIRNETの創設に協力を仰いだのですが、日立は「変わらないことが社風」だと述べたのです。それほど…日立村は、すごい…村社会の「組織」(総資産経営)だったのです。その日立が、「日立化成」や「日立建機」など…次々に売り「効率化経営」(ROE)に舵を切ったのです。

このような「ダイナミックな変身」を評価するのが…「本来の株式投資」なのでしょう。

その値動きを観てください。構造改革に着手した時は、遅々として…株価は動きませんが、コロナ禍を起点にすれば、株価は5倍以上になっています。しかし…今回の海外投資家の日本株見直しから観ると…三井不動産とそん色はありません。むしろ三井不動の方が良かったとも言えます。

読者のほとんどは、失礼ですが…カタルと同じ貧乏人の範疇でしょうから、この感覚はなかなか分からないでしょうが、大きなお金になると、この手の会社が「投資対象」になります。時価総額が「兆円」以下のゴミは、投資対象から外れます。時価総額は、日立製作所は12兆1100億円、三井不動産は4兆4600 億円なのです。

本日は「本物の投資家」を目指しているカタルにとって、基本方針を再認識する為に原稿を綴っています。カタル自身は、どうしても…「決算期のトラウマ」が強く…心に残っています。

「お船」の失敗が祟っているのです。基本認識を間違っていたのです。しかし本来はカタル達が仕掛けた投資タイミングが、「ベスト」だったと今でも…思っています。やはり…本格的な日本株の見直しは昨年の5月あたりから始まり…今年に入ってからその動きが加速しているように感じています。

ここ数年のカタルの成績を観ても分かりますが、鳴かず飛ばず…でしたが、今年に入ってからは既にどの口座も2倍程度の成績でしょう。毎年、5月まではこの程度ですが、後半戦にいつも失敗しています。自慢ではありませんが、市場要因が追い風なら…の条件付きですが、カタルの言う通りブツブツ投資を実行するなら…誰でも、かなり儲かるのでしょう。基本は此処です。カタルがやられている株を買えば…必ず、と言って良いほど儲かります。

貧乏人は株を買いたいときに金がないのです。そうしてその時は「追証」に追い込まれます。だから仕方なく…泣く泣く、安値を自分で叩きます。その時も買い続けるユトリと金があるなら株式投資なんか簡単ですね。要するに、安値を買い続けるなら絶対に儲かります。余程の事がないと…買っている会社が、突然、悪くなりません。たまに「アルケゴス」のようなポカがあります。でも大型株ですから、この程度の損失なら2年から3年で…通常は復帰をします。

何故、ダメ株の「住友化学」(4005)を、時々…取り上げているか?

大型株で残された大物のイメージです。此方の資料を読むと分かりますが、「リストラ経費」を計上するために「虎の子」を次々に売却しています。これが…総資産経営です。失敗を隠すために…ユトリを持っているのです。無駄な内部留保を保つためですね。ある意味で経営者の保身です。

でも「京成電鉄」も、「ディズニーランド」の株なんか…持つ必要はありません。最近は「セブン&アイ・ホールディングス」(3382)にも注目していますが、いよいよ始まりました。

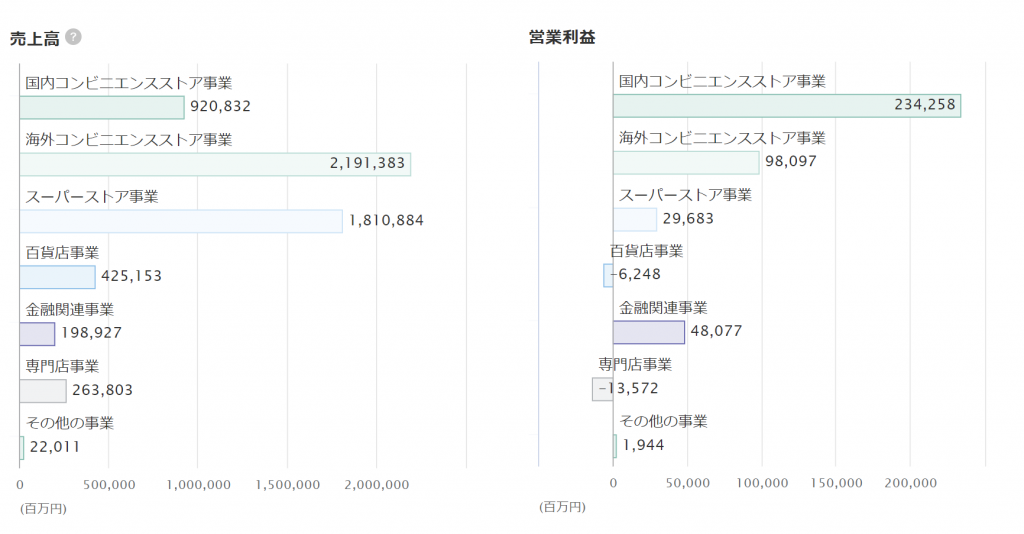

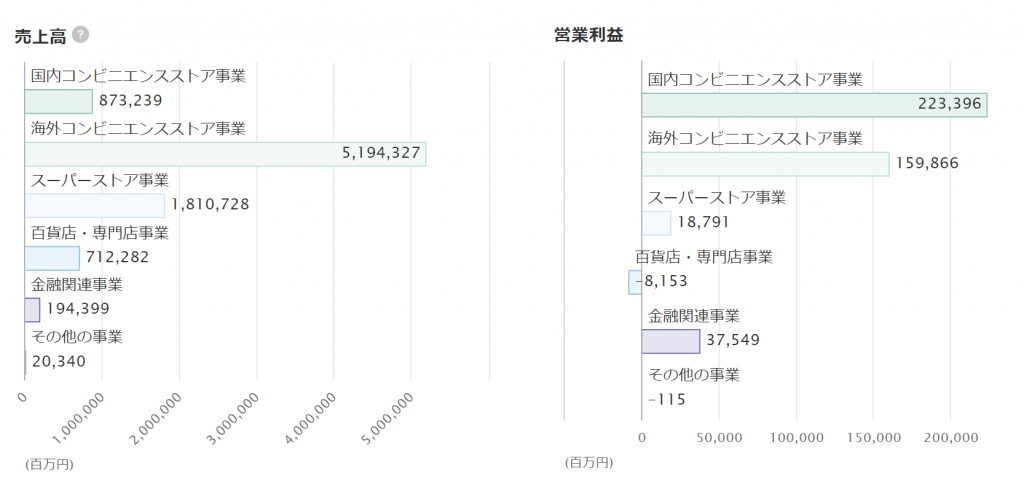

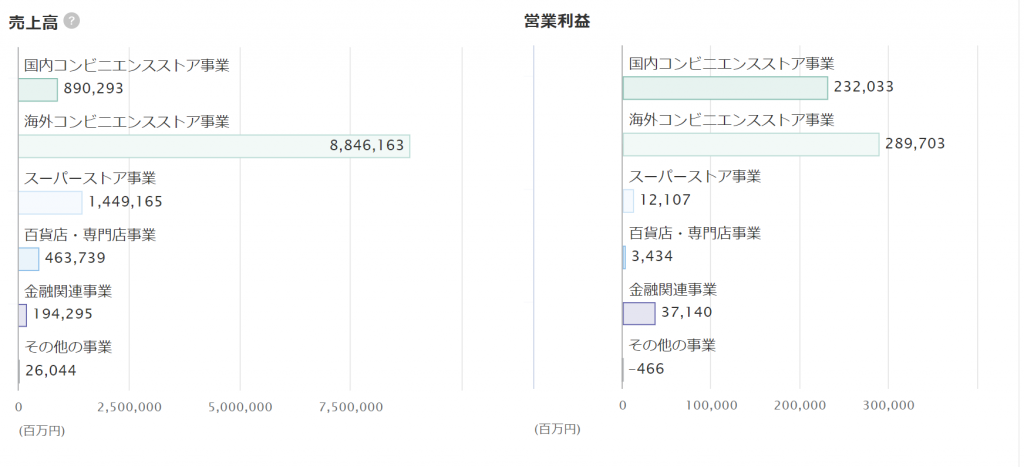

2022.3のセグメント

2023.3のセグメント

このセグメントを観れば…何処に、「経営資源のお金」を使うべきか? そんな事は明らかです。3年から5年かけるなら…今の株価から更に2倍になっても不思議ではありません。

つまり総資産経営から脱却してROE経営を加速させるのが…「コーポレートガバナンス」(企業統治)であり、「スチュワードシップ・コード」(資産運用受託者(機関投資家)の行動規範)の確立なのです。株式の持ち合い構造が撤廃される「金融庁の通達」が東証のPBR改革と共に…海外投資家を呼び込む原動力になっています。

この始まりはビックモータの不正から発覚した料金問題が基点になっています。その記事と…その後の損保への業務改善命令など…を始め、この報道です。

だから…海外投資家の買いが途切れずに…10兆円単位で日本株を買い続けるのでしょう。このような基本認識があるなら、「野村証券」は一株利益が100円台になって、株価も4桁以上は当たり前だと言う認識になります。問題は株価の上昇スピードに対する乖離率だけなのです。つまり時間軸の把握です。

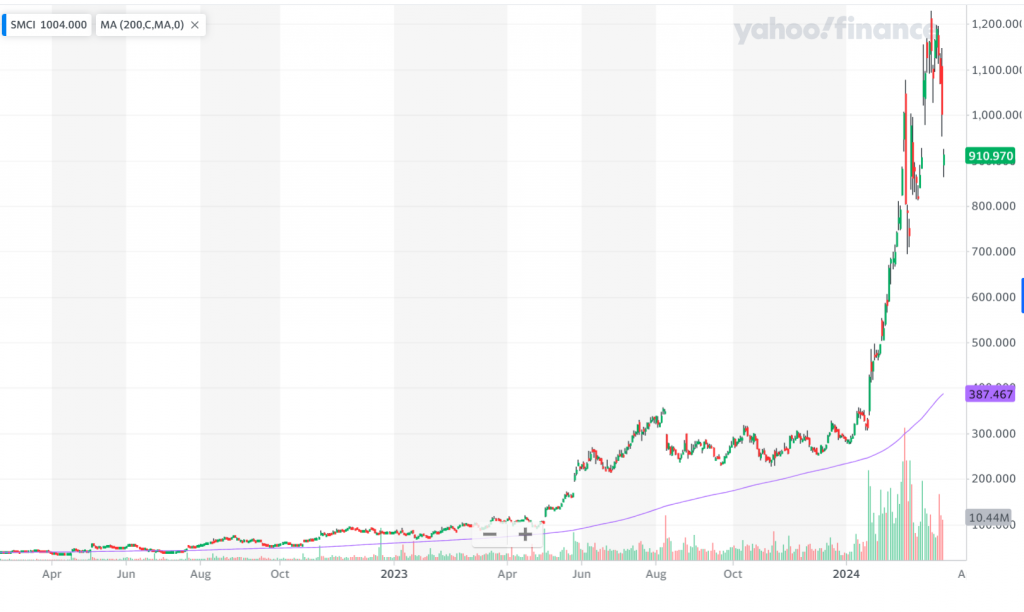

此処で米国では注目すべき現象が生まれています。此方の報道と…その株価を提示しておきます。これが目指す「市場経済」です。必要なところに、「潤沢な資金」を投入するのが米国経済の力強さを支えています。

はやく…早く、カタルの寿命が尽きる前に、あちら側へ…