なかなか…「上手く」行かないのは、何も、カタルだけではないと思っています。最近の株価は、すんなり伸びず…どちらかと言えば、揉み合いの「気迷い」症状です。

確かに…株価は上がっていることは、上がるのですが、こんな風に「チンタラ」…やられるとカタルのような性格の人間は、駄目です。何しろ…「時間軸の辛抱」が求められます。株価が2倍程度では…営業隊の手数料を加味すれば、お話になりません。もっとアクティブな株価の「変動率」が必要です。

こんな風に…時間をかけられると「機関投資家の世界」の話では通用するのでしょうが、株屋の好みではありません。過小資本銘柄に挑戦をしても、大きな成果は得られませんからね。今、買っている人種は「別次元」の考え方です。

もともと株価が上がると分かっている…株はたくさんあります。確かに、どの株も時間をかければ、株価は上がっています。別に、「日本製鉄」(5401)でなくとも…昨日、観ていたのは、「INPEX」(国際石油開発と帝石の合併=1605)です。調べて観ると…2022年の年初に株を薦めていました。でも…この相場では「営業隊」向きではありません。

「川船」(9107)も、最近でこそ…多少の「値動き」が出ていますが、先日、買ったのは3744円から…3440円までです。それで、今の株価は4244円です。まぁ立派なものですが…最初から力は入りません。いつになったら…カタルの「満足」が得られる銘柄に、巡り合えるのでしょう。

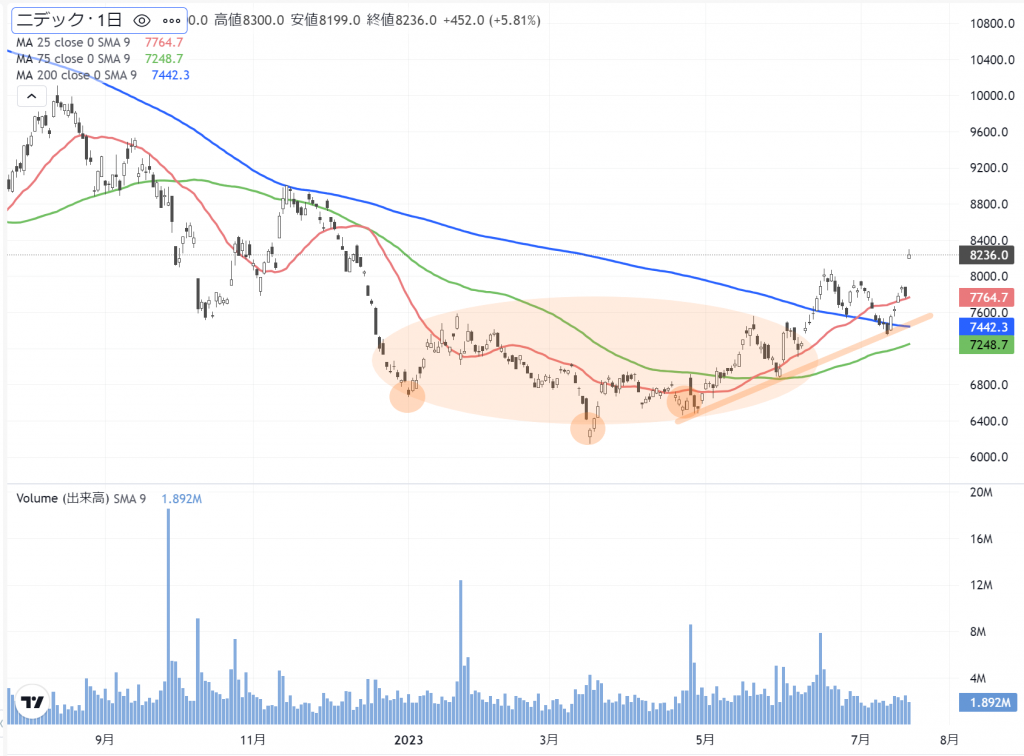

本日は決算で好調が伝えられた「ニデック」(6594)ですが…約1か月前からのカタルの観察株で、「会員レポート」にも登場させており、「電動アスクル」の話をしています。でもチャートを観れば分かりますが、200日線は下向きですから、今回はパスです。

買っても良いのですが…「下げを覚悟して」買い続ける…必要があります。それにニデックはかなり大きな企業で、上出来の成果でも株価の変動率は2倍程度でしょう。大きなお金を持っている機関投資家様なら兎も角…個人で、ガンガンのカタルのような人間の満足度を得られるかどうか…。

でも「ルネサスエレク」(6723)の事例もありますから、世の中は分かりません。

まったく…「面白さ」が欠ける市場です。昔の株屋は、やはり「物足りなさ」を感じる市場です。下手糞ですよね。「仕掛け筋」も…相場の作り方を知らない経験のない奴らばかりが関与しているように思えて、仕方がありません。一部の「ものを言うファンド」も同列です。だいたい…東芝にTOBをかけると述べている日本産業パートナーズ(JIP)のような「後出しジャンケン」が横行し過ぎています。そもそも…何故、未だに、正式なTOBが掛からないのでしょう。もう狂っています。こんな制度を認める日本は…。

「キオクシア」の動向が見えずに、更なる「追加の資金投資」が必要になっているために、揉めていることは…容易に予想されます。だから「ローム」(6963)などが「出汁」に使われるのでしょう。ゴリ押しも良い所です。

産業革新機構(JIC)の「JSR」(4185)の買収も訳が分かりません。一見すると…正しいお金の使い方のようにも感じる案件ですが、朝日新聞社は「官の関与」の意味示せとの社説を掲載しています。

国土交通省が関与した「日本空港ビルディング」の株主総会と、同じ流れに見えます。まぁ、文句を垂れても仕方ありません。その点、ニデックの永守さんは立派です。ただあの赤字と言うか…業績の落ち込みは「演出」です。事前の投資が、このような結果を産みます。

カタルは大きな会社では、今は「野村証券」(8604)の株、一本で良いと述べています。

短期の日足を観ると、こんな感じですが…、自分の「目線を変える」ことです。時間軸を延ばすと…中長期の視点で物事を観ることが出来ます。それでは同じチャートの時間軸を延ばしたものを…掲げましょう。

如何ですか? この事からも分かるように…自分の考えと言うのは、如何に短絡的か…分かります。カタルは日足から週足、場合によれば月足で物事を観るべきだと思っています。よく上がりますね。ニデックは…もう8400円台です。約1000円の値幅ですね。良かったですね。会員レポートも利用の仕方次第です。

今は連日、「野村証券」の話を展開しています。こっちの方が、既に200日線は上昇に転じていますからステップとしては…「野村」が「ニデック」に先行しています。この意味が分からないようでは、証券マンとは言えません。さらに時間軸を変えましょう。今度は月足にしますね。

このチャートを観ると…カタルの苦難の歴史が分かります。苦節「34年間の悲哀」の意味が分かると言うものです。

もう完全に馬鹿ばかりの世界に、転落しました。しかし何故、野村証券が上がるのか? 論理的な背景を、ちゃんと…説明できないとなりません。証券マンは、本日の日経新聞を手にして、このチャートを顧客に示して…解説できないとなりません。

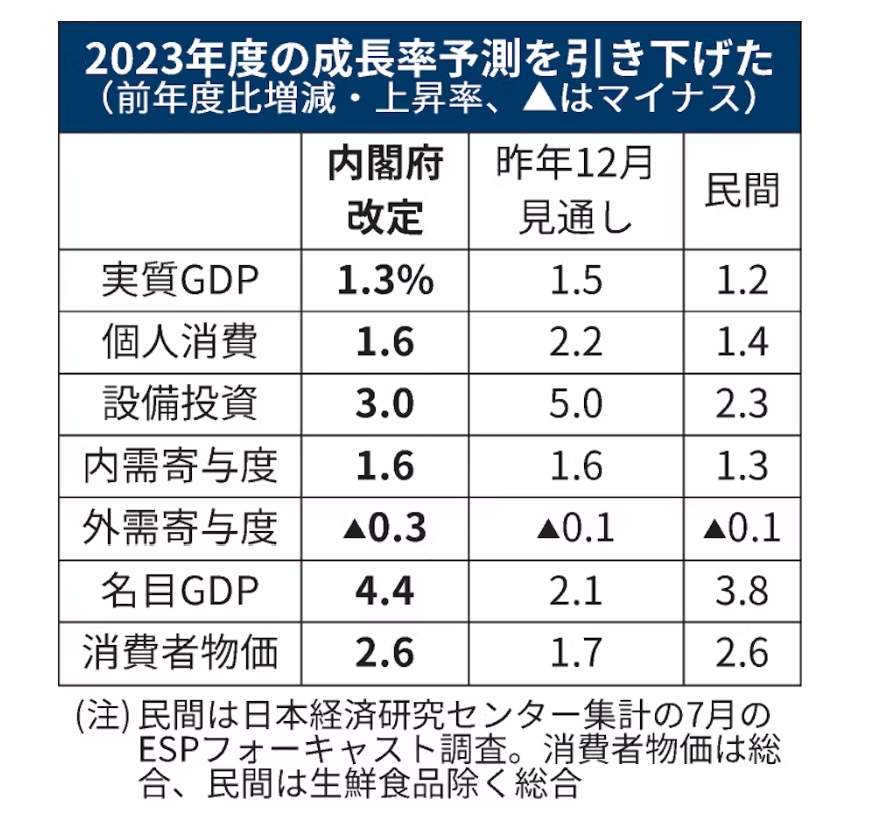

本日の日経新聞には、内閣府が発表しているGDPの話が載っています。通常、メディアは実質経済成長が1.5%から1.3%に減少した解説ばかりしますが…名目値は2.1%から4.4%に増額されています。この理由は消費者物価で1.7%から2.6%になっています。つまり物価高の恩恵を受けて…それ以上に資産インフレが起きているのです。

この基本を、確り…理解しているなら…後半相場から「来年のテーマ」は明らかになります。ところが、馬鹿はこの解説が出来ないから、お金持ちは野村証券の支店長がやって来ても、「それで、お前はいくらお金を持っているの?」と悪態を突かれます。

経済の仕組みを、確りマスターしている奴と、バカの違いは「子供の教育」も変わります。孫が…シンガポールで小学生になりますが、この学費が確か…年間で350万だとか…? たぶんそうでしょう。インターナショナルスクールの話だそうです。

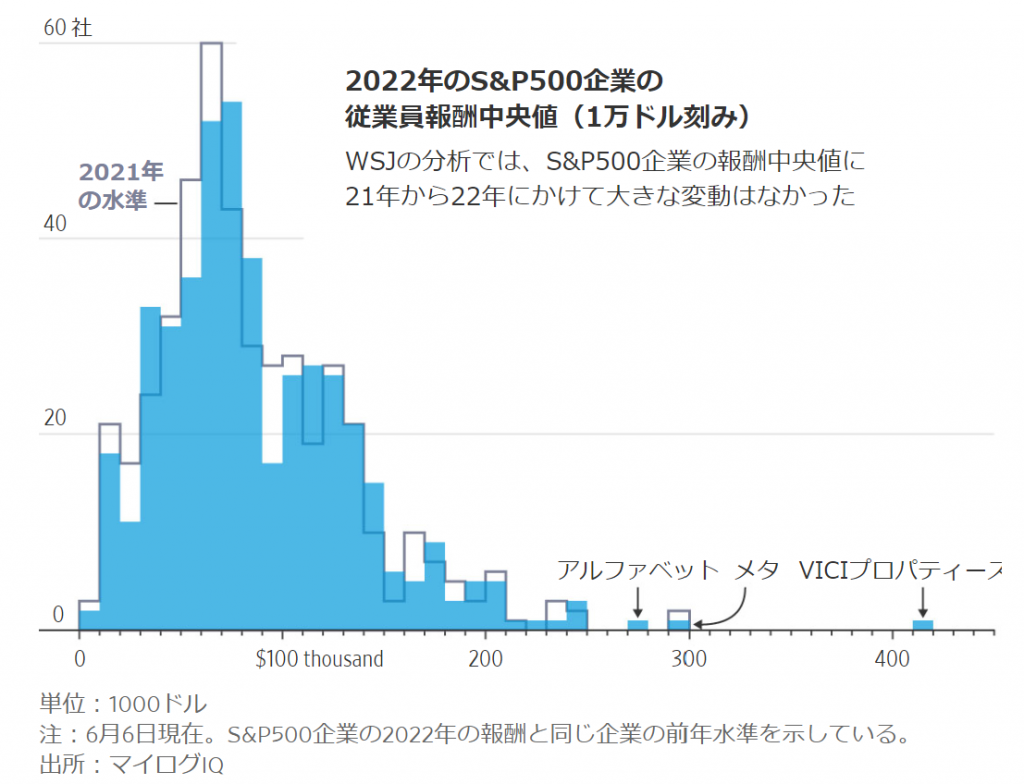

彼女はまだシンガポールの人間とは認められていませんからね。日本でも、だいたい1000万円だそうです。全寮制の英国の学校の話ですが…。ここで世界の…と言うか、米国の民間人の収入の話が此方のサイトです。如何に…失われた34年間と言うのが「無駄な時間闘争」(成田闘争)だったか…が、分かります。未だにマイナンバーカードの反対です。大阪万博もゴタゴタしています。自分が政権を取ってやってみれば分かります。

株式市場は「トヨタ」(7203)の全個体電池の開発で湧き上がっていました。そうして最近では「ラビダス」のニュースです。でも皆さんの多くは「実験の成功」と「量産化の意味」を理解していません。もっと市場関係者は「賢い選択」をしなくてはなりません。此方の歩留まりの話を、確り…理解しないとならないのです。実験と量産化では、大きな違いがあるのです。

昨日のNYダウは「9連騰」だそうです。Johnson & Johnsonが好決算で…大きく買われており、ボーイング社(BA)も3位の株価上昇で、26日の決算だそうです。ここで「大阪チタン」(5726)の続報を伝えましょうか…米ロッキードの「ミサイル受注」が急増しているそうです。

「米防衛大手ロッキード・マーチンのミサイル部門は4-6月期(第2四半期)に、過去最高となる90億ドル(約1兆2500億円)相当の受注を獲得した。受注件数は生産の3倍余りのペースだ。 誘導式多連装ロケットシステム(GMLRS)やウクライナに供与したその他のミサイルの米国内在庫補充や、ポーランドなど同盟国からの注文が受注実績を押し上げた。 昨年のロシアによるウクライナ侵攻以来、米国防総省はウクライナ関連で160億ドル相当の契約を結んでおり、ロッキードとRTX(旧レイセオン・テクノロジーズ)が最も大きな割合を占める。」と報道されています。

ミサイルも…最近、活発化している商業用の人工衛星もチタンが多く使われます。だから…確り、上を買う「ラッセル」をする人が居るかどうか…その問題です。今の人間は「金魚の糞」のような…奴らばかりです。困った話です。まぁ挫折を繰り返しているカタルが、世の中を批判するのも…どうかと思いますが、「34年間の悲哀」の生まれた根底問題は、実質経済と名目経済の選択の違いです。何故、2日間連続で報じた、日銀総裁の植田さんの対応が重要か? 今日で3日連続での紹介です。

最後にマスク氏が語る未来の話を紹介してカタルレポートを閉じます。だから少子高齢化の日本は「大チャンス」が来ています。

最後は文化が「勝ち」を有し…ドンドン高まりますから…芸大の価値は、更に高まるのでしょう。絵画の有名な画家は、バックが居ないと駄目なのです。生活を支えるスポンサーの存在です。

お金は有効に使わないと駄目なのです。でも本日のニデックが出来高を伴っての株価上昇は、カタルの描く「未来図の話」です。思わぬタイミングで人気になっていますが、この動きは第一弾の株価波動です。ここから数年間、株価の2倍は、もう決まっており…場合によれば…10倍までの視野もあります。でも10倍は、なかなか…ね。中国企業の要求は厳しいのです。BYDのEVの価格を観ると分かります。

何故、テスラが価格を引き下げて…さらなる売り上げ数字に挑んでいるか? ここではトヨタが、如何に、遅れているか…が分かると言うものです。

あらら…ジェイドは折角、買ってけれど1533円で…BASEも244円です。注目のエーザイはマズマズですが、メルカリは、やはり…また「割れる」(3448円)のです。幸い、希望の星の「大阪チタン」様は、…「らしさ」を発揮できるのでしょうか…こんなところでカタルの本日の出番は終了です。また…明日。