カタルの投資哲学と言うか…株式の選考に辺り「変化率」を重視します。

基本的に好むパターンは、「大幅赤字」からの「黒字転換」で…更に、その黒字額が劇的に伸びるケースを好みます。人生と同じで…「谷深ければ、山高し」と言う…神様は平等にチャンスを「采配する」と考えています。過去、このパターンの投資の多くは、成功しています。この経験値を元にして…今回は海運株の爆利益に接し、必ず、上場来の高値を更新すると思ってきましたが…残念ながら、駄目でした。

この理由が、今も…分かりません。

船会社本体の単体の利益ではなく…連結対象の別会社だから、そうなのかどうか…。考えられる理由は、それだけです。あるいは、当初から「一過性の利益」との市場認識が強かったのかどうか…。でも、もともと船の利益は「市況もの」の利益のなかでも、激しい値動きをします。「市況もの」の利益は、安定性がありません。

基本的に半導体市況も半導体の価格は乱高下をします。それを取り扱う設備投資も似た利益の筈です。基本的にどの産業も同じですが…企業業績が潤うなら、設備投資金額を増やします。

今回の石油も爆利益です。この利益を通じて設備投資を活発化させますから、基本的に関連企業も業績は上向きます。日揮や千代化はその事例でしょうが…千代化は倒産の瀬戸際まで追い込まれました。だからカタルの変化率の激変企業として注目株ですが…今回のトライは、敢え無く「失敗」に終わっています。自己資本が大きく「毀損」をしているために…何らかの増資が、検討されている為かも…知れません。

半導体の「エレクトロン」や「レーザーテック」は設備投資の会社になります。既に、車の「在庫投資」も終盤で…リモートワーク需要のパソコンも、ゲームも下火です。それに本日の日経新聞にも掲載されているように、米中対立の激化の影響は、日本にも及びますから、こらから大変ですよ。レーザーテックの株価が上がるようには、カタルには見えません。空売り銘柄の第一候補でしょう。何れ1万円の株価維持も難しくなるのだろうと思っています。でもカタルは絶対に空売りはしません。

それにしても…奇妙なのが「川船」の相場です。

2017年の海運不況で、我が国の船会社はコンテナ部門を統合してONEジャパンを設立しました。兎に角、大変な「海運不況」だったのです。そうして大赤字です。だから会社を超えてコンテナ船部門を統合したのです。「谷深ければ…山高し」船は「老朽船」中心に破棄され…需給バランスが安定した時に、今回のコロナの混乱からの爆利益です。カタル好みのピッタリ合う激変相場です。でも利益は過去最高ですが…株価は過去の高値に遠く及びませんでした。何故か? この理由は分からないままです。

しかも今回の業績は、更に増額修正をされて今は過去最高ですが、既に株価はピークを打ち下げ続けています。これは未来に対する不安でしょう。

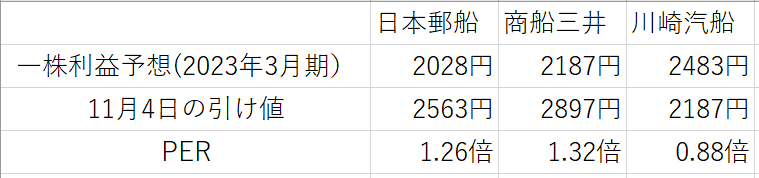

でもそれでも、この株価評価は…果たして「妥当」なのでしょうか? PER1倍以下なのです。たった一年の利益で、投下資本を回収できる時価総額です。何故、TOBの対象にならないのでしょう。様々な理由が考えられますが…本当の事は謎のままです。しかも奇妙なのは…本来は一株利益が基準になって、株価が決まると思っていましたが…何故か、海運株の株価バランスと利益のバランスは整合性がありません。

川船の場合、大株主が「エフィッシ モ キャピタル マネージメント ピーティーイー エルティーディー(エフィッシモ社」)」と言う投資ファンドの為に、なかなか…新規の「買い」が入らないのかもしれませんが…それにしてもこのPER1倍を割れる評価は解せないのです。

此方の資料によれば…今の爆利益を元にした中期計画ですが…「当社は 2022 年5月9日に 2022 年度から 2026 年度までの5か年の中 期経営計画(以下、「現中計」と言います。)を公表しており、現中計期間において 4,000 億円から 5,000 億円規模の株主還元を行い、2022 年度については既に公表済みの中間配当及び期末配当に加え 1,000 億円 以上の追加還元を行う方針を公表しております」との文言です。

現在の時価総額が6216億円ですから、異常な判断です。この文言の株主還元策は会社が消えるほど…還元するという約束ですよ。配当か…自社株買いか…。今回は早速1000億円の自社株買いを発表しました。この「プレスリリース」ですが…この文言も分かり辛いですね。

11/8~11/11にかけて、「⽴会外買付取引」(通常は、終わり株価から3%ほどのディスカウントで買い取り株価は決まります。)となっています。既にエフィッシモ社が応じているとなっていますが、1000億円全部をエフィッシモ社が取るのは「公平性の観点」から平等性に欠けています。

故に、持ち株割合に応じた買取りをすると考えるのが…妥当な考え方です。つまり1000億円の上限金額で、最大株式総数は3523万株ですから、概算で株価の上限は2838円です。この株価まで買うのでしょう。

最大3523万株なら、発行済み株式総数は28424万株ですから割合は12.41%ですから…エフィッシモ社の持ち株は概算で28424*38.99%ですから…7290万株うち最大12.41%ですから、最大で904万株ほどしか…エフィッシモ社は、応募できない筈です。

つまり他の応募があっても、やはり「残り」は市場で買うという…解釈が正しいのだろうと思っていますが、果たしてどうなのか? 会社のIRに聞いてみないと分かりません。この辺りの解釈が…来週からの「相場の焦点」になる可能性があります。

まぁこの思惑は、兎も角…カタルはやはりPER1倍以下の株価評価は許せないのです。だから金曜日の後場からも少し株を買いました。そうして少し売ったのですが…明日からの相場でも、株価が安ければ…また株を買うのでしょう。

まぁ、この中期計画の「還元公約」にも驚きます。「現中計期間において 4,000 億円から 5,000 億円規模の株主還元を行い」この文言です。これなら…時価総額に匹敵しますから、この言葉を信じるなら川船は長期の株式投資の対象としても…面白いですね。何しろ、現在の時価総額は6216億円なのです。でも日本郵船も自社株買いをすると報道しておきながら…実施をしない「嘘にまみれた」経営者です。

市場は、誰も信じられません。自分しか…信じられないのです。未来において、何が起こるか分かりませんから…どんなに自分が過信をしても、無理な投資はせずに、ノンビリと…株式投資を楽しめば、それで良いのでしょう。株価の乱高下はカタル好みの現象です。

大切な事はPER1倍以下の評価が示すように…既に、「船の相場」は終わっており、現時点では過大な期待は掛けられないという事です。あくまでも…カタルは「実験の範囲」での勉強の為に、投資をしているだけの話です。不可解な謎は、他に多くあります。日本の制度も不可解な対象です。

米国のPER評価と日本の違いは色んな制度の違いが影響をしているのでしょう。でも国際会計基準が整備され…世界の投資基準は段々時間と共…標準化する筈です。それがグローバル社会です。故にトランプの米国第一主義もカタルは嫌いですが…、大統領選への出馬観測が流れています。世情の判断も難しいものがあります。なかなか理想社会の実現は難しいのです。まぁ金曜日米国株は金利高のなかで…雇用統計も株価にとっていい結果ではありませんでしたが、最終的に株価は上がっています。

故に、昨日の原稿の「もう…怖くはない」と考えており果敢に年末年始に向かってチャレンジを続けます。また明日。

会員の方は、既に新しいレポートをアップしましたから…お読みください。