本当に…今の市場参加者は、株の勉強をしたことがあるのでしょうか?

市場の値動きを観ていると悲しくなります。もう結果は、決まっているのですが…その方向性に沿って、市場の値動きは動いているのに、なかなかスンナリ…「動かない仕組み」を観ていると「失われた時代」の洗脳が強すぎます。

故に、黒田さんが「異次元緩和」をしても、誰も…市場に「人が居ない」のです。仕方なく…彼は米国知人の助言に従って、ETFと言う形で、危険資産の株式投資に踏み切ったのでしょう。ここまで「清貧思想」を、日本人に植え付ける必要があったのでしょうか?

世間の風、風潮を育成する「メディアの倫理観」が疑われます。

もう…腐った奴らです。34年もの歳月を…カタルの貴重な青春が「藻屑」となりました。この「鬱憤」を何処かで吐かないと…完全に「鬱状態」になって、精神疾患です。まぁ今も狂っているようなものです。物好きと言われても…仕方ない「オタク」の世界です。完全に…「株」中毒患者です。

最近は、毎日努力をしている成果か…。馬鹿な…カタルでもようやく学者先生の述べる不可解な「解説」も、どうにか理解できるようになって来ました。「タームプレミアム」だとか…「R*」などの言葉の把握も、難しいですからね。

昨日は注目される「エヌビディア」(NVDA)の決算数字が出ました。しかし…何故か、引け後の相場は下がっていました。その解説が此方です。

この話が、何故、重要か?

今日はヒントだけ…の提示しておきます。何しろ…解説をしようとすると「予備知識」が必要になります。その予備知識が、皆さんにないと…この話の重要性が分からないからです。よって…大切な事ですから、明日は休日ですから、明日、補足しようと思っています。

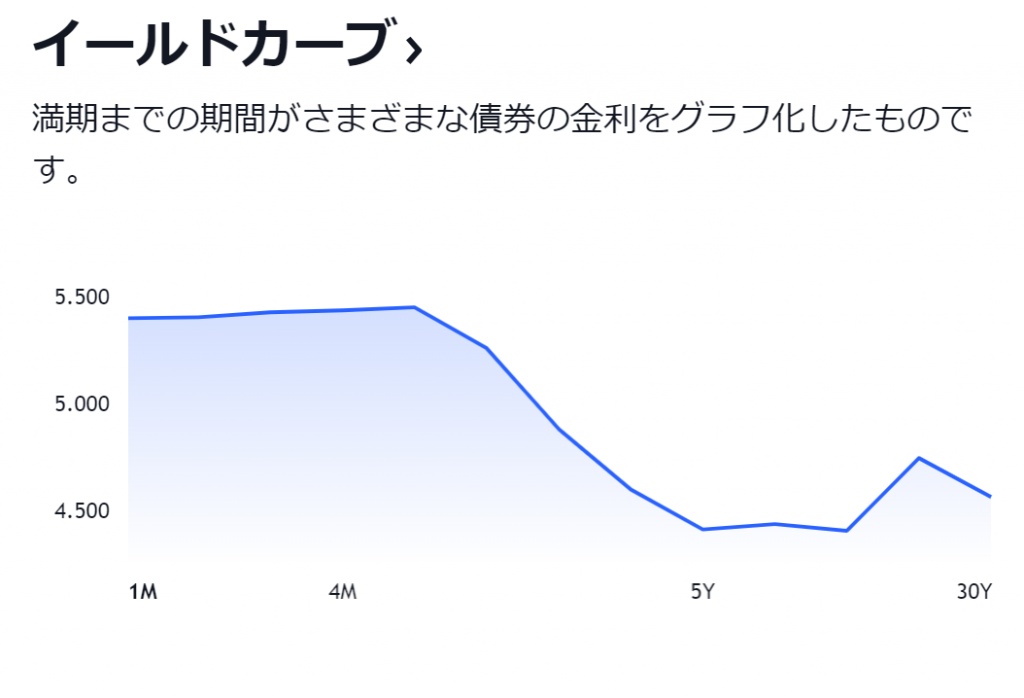

簡単に言うなら…現状のイールドカーブが此方ですが、この話に「繋がる」のです。この話が理解できないと、これからの相場の「狙い目」が理解できません。このヒントだけで…カタルが、明日、何を解説するか分かったら…たいしたものです。エヌビディアはAI革命の核になる銘柄です。一つの指標として…個別株価を追う事は、大切な事です。

「市場の整合性」を理解するためには、様々な予備知識がないと…銘柄間や経済指標などの「相場の繋がり」が見えないのです。だから解説をしても、チンプンカンプンになります。でも馬鹿カタルでも、皆さんに説明できるレベルになるのですから…慌てずに、のんびり流してカタルレポートを読んでいるなら、そのうち、「常勝将軍」に成れる…と信じて、カタルは日々の努力を惜しみません。

やはり買えましたね。まだ…3000円の「大阪チタン」(5726)が買えます。本日も500株だけですが、追加で買っています。

本日は「BASE」(4477)も買っています。慌てなくても…まだ下値を拾えるんですね。株って、本当に分かりません。この時間軸の経過を、完璧に読むのはやはり大変です。上がる株は分かりますが…どのタイミングで、株を買うべきか?

米国株の指数は確かに…下げていますが、「ボーイング」(BA)や「スピリット・エアロシステムズ・ホールディングス」(SPR)の株価は、確り…しています。このラインの株は、「来年のスター株」ですよ。

今、絶好調の車は「在庫整理」なのです。コロナ禍で溜まった受注を消化しているだけの「後ろ向き」の話です。まだEV投資は本格化していません。

ようやく…予算が付いて、来年、工場建設などが始まる段階です。だから「パナソニック」(6952)はその資金手当てもあり…子会社を売って資金調達していますが、「GSユアサ」(6674)などは…今、資金調達をしています。2年ほど、後になると…様々な動きが出てくるのでしょう。その為に…「スミダコーポ」(6817)の株価が低迷したとも考えられます。

今の市場は、常に「手を入れないと」…基本的に株価が下がります。

どんなに内容が良くても…株価を維持できません。「ジェイドG」(3558)は、その為に苦しみました。実態は良いのですが…素人集団の市場ですから、その「良さ」が見えないようです。

ところが…最近人気化した「ジーエヌアイグループ」(GNIGR=2160)を観ると分かりますが…なんとか、危ない所で手を入れていました。

「ジーエヌアイグループ」(GNIGR=2160)の日足推移

それでも…この揉み合いは「右肩下がり」です。でも我慢をすれば…あとで実態評価の見直しが入り、このような相場になります。今のジェイドGは、この揉み合いの最中です。ここで我慢が利けば…一気に「開花する相場」もあり得ます。ここまでの3日間の展開は、一気に新高値から3000円台に抜ける「大相場の可能性」も秘めているのでしょう。

上手く行くなら…一気に上場来高値(4180円)の更新です。

問題は「仕掛け筋」が居ないことでしょう。手が入っているかどうか…まだ分かりません。しかし…昨日の動きは「現物」で株を買っています。1800円台は、「ヤレヤレ」の売り物が出ますから…玉を「調達できるチャンス」です。今から…やるから、相場が面白いのです。相場と言うのは、「結果を観る」前に仕掛けるから…相場が仕手化して面白くなります。

先駆する…「リスクを負う」…ラッセルをする人間が「勝利をする」名目時代です。

昨日のWBSでも海外投資家の日本株参加が指摘されています。「野村証券」(8604)の605円の指値はまだ買えていませんが…もう野村証券が上がるのは決まっています。しかし…やはり此方のレポートを読むと…野村証券の実態が劣っているのが分かります。

現場で仕事をしたことがないから、奥田のような社長が生まれます。はやく…変わらねばなりません。PBR1倍以下の企業の経営者は、「猛反省」をすべきです。経営資源を十分に活用してないと、市場からその「レッテル」を張られているのです。なんの「言い訳」も出来ません。我々は、株主総会で経営陣を「糾弾」しましょう。

まぁ野村証券に限った事ではありません。時間軸がよく分かりませんから、批判は一概に出来ませんが…例えば、日経新聞のこちらの報道です。この報道は、未だにFOMC議事要旨の話題を伝えています。既に相場の焦点は変化しているのに昔の感覚です。

しかし現実の相場は、此方の報道です。この違いが皆さんに分かりますか? 「市場の焦点」が変化をしているのです。為替の話は此方もどうぞ…

だから…カタルなら、こちらの話題が「タイムリーなレポート」だと思います。

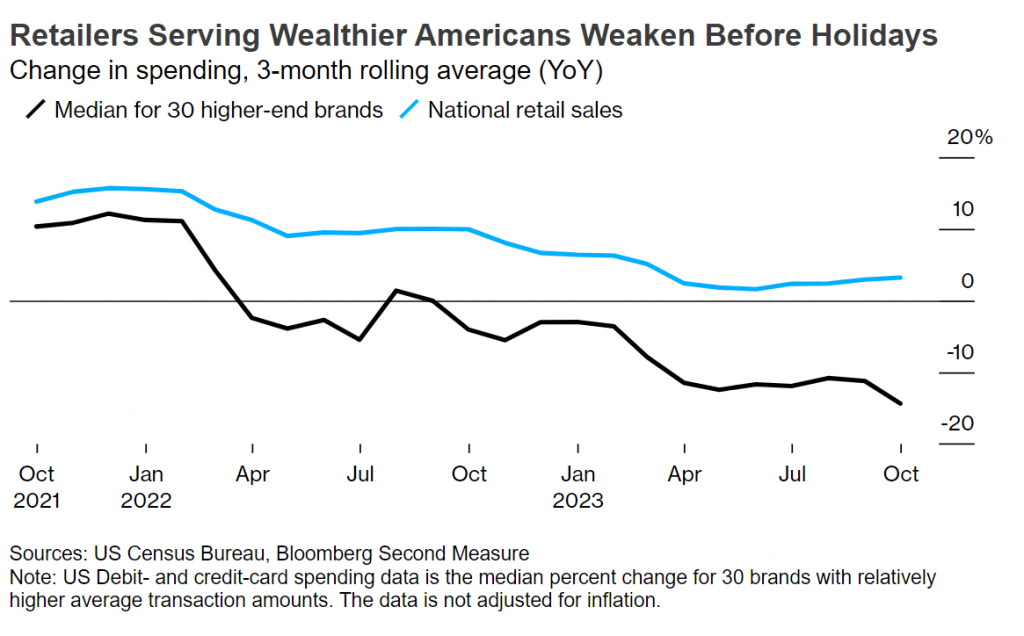

このグラフは英語表示だから…語学力が問われますが、要するに高額商品(黒のライン)の小売りが落ちていることを示すグラフです。流石の米国民も、消費に費やすお金が減っていることを示しています。だから米国の小売株の動向を観ることも大切なのです。

その為に…先日は「ウェルマート」(WMT)の話題をカタルレポートで登場させ…「ターゲット」(TGT)の株価や「ホームデポ」(HD)の株価を観ましたね。

今年のカタルの成績は、「初体験」になるかどうか…。初めて…「損」をするかもしれません。先日、上がるジェイドG の株を2万株も「損切り」しました。あと1か月程度でリカバリーできるかどうか…。

でもカタルは今年は「一皮、むけた」と会員レポートにも書いています。

実績は上がってないから、言い訳ですが…相場の見方が「大人の対応」になったと思っています。その仮説を皆さんに、事前に披露しています。野村証券と大阪チタン、ジェイドGにBASEやクックパッドなど…今が「旬」だろう…と思った株を掲げて、相場を張っています。

その背景を語っています。

ジェイドGの1630円の売り物は1万株を超えていましたが、昨日の1750円の売り物は5000株程度でした。今のオーバーの売り物は、そろそろ…戻り売りを浴びますが、54100株です。一方、アンダーの買い物は82000株です。一気に上値を買えば…、応援団が大勢…やって来ます。先ずは、1929円の奪回です。

既に自社株買いにより、ある程度の浮動株は吸い上がっていますから、一気に買う可能性もあります。先ほど、その先駆した事例として「GNIGR」(2160)を掲げました。

そうして…年末は「特別」なのです。「師走」と言うように…日本独特の感情が働きます。だから、先日は日刊投資新聞の松本亨の話を出して…「掉尾の一振」と言う言葉を紹介しました。来年の本格相場に向けた「露払い」です。

「大きな売り物」が場に出ているなら、カタルは、その売り物を果敢に買いに行きます。全部を買えるわけではありませんが、たった500株でも。「参加は参加」です。1800円ヤリの売り物が、どの程度あるのか…今から、楽しみです。

常にカタルは「事前告知」の「率先垂範」です。失敗をしても良いから、果敢に挑戦を続けます。今晩のエヌビディアの実際の相場は、どうなのでしょう。中国への規制があっても…AI投資は加速するのでしょう。人類は、「新しい時代」に一気に突入する可能性があるのです。

日本だけがチンタラしていたら…世界から観て列島ではなく「劣等民族」です。僕らは、自分の頭で考えて、果敢に挑戦をする積極性を持って、希望に燃えて…動きましょう。また明日。