今回の「調整局面」は、判断が難しく、大きく意見が割れています。既に大勢派は「弱気に傾いている」ようで、強気の意見を探すのは苦労をします。

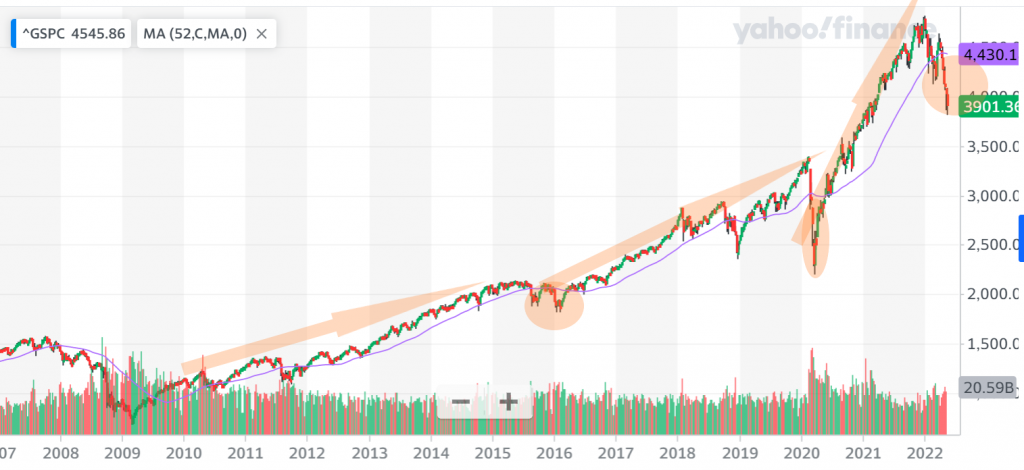

昨晩のS&P500は調整波動入りとされる3854を下回る3810まで安値を付けていましたが。大引けは辛うじて戻り…19%ラインに株価を押し戻して相場を終えています。でも長期波動を観ると…リーマンショックを起点にした長期の株価波動は「エリオット波動」の論理どおりに「3つの上昇波動」を形成して一つの相場を終えたようにも見えます。エリオット波動を当て嵌めるなら…この後は「二つの調整波動」が訪れます。今はその第一波の下げと言う解釈でしょう。

この下落率からして…どちらにしても、株価はまもなく「戻りの相場」に入った後、再び下落波動に突入する可能性を視野に入れています。

綺麗ですね。2009年から2015年まで2016年から2020年まで…同時に、ここを起点に更に上昇角度を変えて…最後のフィナーレ。3つの株価波動で一つの波が形成されると言われます。そうして…この後2つの下げ波動を経て、大きな相場の流れが完結します。

これが「エリオット」が唱えたチャート論です。

我々にとって、大きく株価が下がった印象を持ちますが、判断に迷ったら「時間軸を変える」のです。こんな事は常識ですから…ね。現実の世界でも難しい判断を求められることは良くあります。そんな時は時間を置きましょう。直ぐに結論を出さないことです。

米国を中心とする「市場経済の世界」と別の世界もあります。中国と日本は、別に物価高に怯えている訳ではなく…中国は、市場価格より10%程度…安いとされるロシア原油の購入に動いているようです。インドは、早くからこのロシア産原油を使っています。つまり…EUの各国はロシアの依存度を下げており、西側の市場原理の価格のエネルギーを求め、サウジや米国産の原油や天然ガスなどを手当てします。

でも同時に…今まで市場原理のエネルギーに頼っていたインドや中国の需要は、西側からロシア産に変わります。だからそんなに原油などの価格は、もう大きく上昇をしないと思っています。この考え方が、未来のインフレに大きな影響を与えます。

米国は大変な…増産ラッシュです。

「日揮」(1963)の株価は既に反応していますが、カタルはやはり「千代化」(6366)に惹かれます。今ではなく来年取り組もうと思っています。理由は、過去の相場で、日揮の時の経験が活きています。あの時は原油価格の高騰を観て銘柄を薦めましたが、1年間…早かったですからね。今回のJトラストもそうですが…企業業績の読みは、比較的早くに改善度合いが事前に読めます。しかし…実際の相場の構築は、時間軸がズレることが多くあります。難しいのです。

悲観に暮れる市場関係者は、相場をよく観察していません。「市場の整合性」と言うものを確り理解しないとなりません。例えば…カタルの事前予想のように米国10年債金利は乖離問題から、既に「調整波動入り」したように思えます。たぶん高止まりの横ばい波動です。カタルは前から米国金利は5%台を目指しているという論者ですが、今では…ない筈です。理由は「乖離調整」は避けられないからです。故に、まもなく…米国株は戻り相場に入るのだろうと思っています。この理由の一つは此方の報道です。ただあくまで「戻り」売りの「弱い上昇」波動です。

この所…市場の整合性の矛盾が大きくみられます。

明らかに「弱気筋」の意見が強まって「蔓延している」のでしょう。例えば…この米国10年債の金利とナスダック市場の株価の動きは整合性が見られません。少し時間軸を変えて15分チャートを観ましょう。ここで同期間のナスダックの株価も見ておきましょう。同じ流れです。金利が下がっているのに…株価も下がっています。通常は逆の動きをする筈です。

このような現象を観ると…今の「市場心理」が分かります。この不可解な現象のマグマが溜まっています。カタルは市場原理と違う動きを発見すると…何れ、この動きは現実世界でも修正が始まると思っています。この時間と動きの大きさ…つまり「ベクトル」と表現した方が良いかな? このような「ギャップ」の「ベクトル」を市場のなかで見出して…その「修正に賭ける」のが、株式投資だと思っています。

Jトラストの発想は2019年でした。しかしカタルの発想は正しいのですが…仕掛ける時間が間違っていました。こういうことは良くあります。時代の流れにフィットしないと相場は「一人舞台」で終わり大きく育ちません。

カタルは今の日本株を「肥沃な大地」と表現をしています。市場を丹念に観察するとよく分かりますよ。成長しているのに…PER10倍以下で配当利回り株の水準なのです。論理的に採算が合う株がゴロゴロしています。しかもすべての条件は揃っています。

484兆円の内部留保…1092兆円の個人の現預金、世界はインフレですが…日本はデフレに苦しみようやく…前向きな動きが見られています。半導体の不足から安全保障問題がクローズアップされ…コロナから供給問題が露呈し…国内回帰現象が始まっています。素晴らしい相場環境ですね。失われ30年以上の肥やしが「肥沃な大地」を育てたのです。

でも船株を観てもこれだけフロックの利益でも、株主還元(総還元性向)は25%です。臍が茶を沸かすのです。通常、最低は50%程度を実施すべきでしょう。ただ海運は未曽有の不況を経験し内部留保は空っぽです。だからある意味で仕方ないのかもしれません。

でもトヨタや他の一流企業は米国のように100%の還元を目指すべきでしょう。そうしないと産業の新陳代謝が促せません。市場でお金を回す発想です。日本村論理は既得権力者の社会構造です。今回のコロナでも医師会の存在がクローズアップされました。働かない仕組みで食べている組織が、如何に多いか? 終身雇用や年功序列の弊害です。

三菱UFJが3000億円から5000億円に「持ち合い株」の解消を加速させます。これを原資にして自社株買いをして総資産経営からROE経営への動きを加速させます。皆さんは一つの現象を観て時代の流れを感じないと駄目ですね。

本来は菅総理の時間推移が世界レベルの標準です。ところが何もしない…官僚ロボットの岸田さんは、既に10月から5月も終わります。経済安保法と言えば聞こえは良いですが…実態はTSMCへの資金援助の法律です。もう官僚任せはやめましょう。あいつらは自分達の主権争いを演じ…邪魔ばかりをしています。だから安倍さんも、菅さんもメディアから批判を受けたのです。批判されるという裏返しは…「仕事をするから」対立が生まれます。

村論理は主義主張を弱め…「妥協の産物」で、みんなが不満を抱えて我慢をする方策です。成田時間です。結局、「失われた時代」は、主義主張が違う人間の「死を待つ」時間だったのです。あの時に、既に未来は分かっていましたが…皆の合意が得られないから、仕方なく時間闘争を選択したのです。

ようやく…日本製鉄の橋本社長のような人物が、産業界のリーダーに育ちました。トヨタが村論理を推し進めるから…日本は脱炭素化が遅れました。そうして気候変動による異常気象です。何故、変化を拒むのでしょう。

確かに…現状維持の方が楽な道かも知れません。でもチャレンジをして、自分が出来なければ、無理に自分の領域を主張せず…若者を応援しましょう。ROEと言う考え方を、確り…理解してください。高い効率を目指すのです。そうして低い効率の産業は、世界に解放します。日立の構造改革はそういう事です。独り占めをせずに…得意の分野のエキスパートになるのです。

僕らは、常に…「更なる高み」を目指して努力をします。自分可愛さに…保身の為に内部留保を、悪戯に積む…経営者などは排除しなくてはなりません。果敢にチャレンジをする世界が、潜在成長率の高いマザーズ企業(新興企業)です。

今は、此方のような主張の世界です。チャンスですよ、日本はせめて米国がインフレ圧力に悩む期間に、頑張る「若者を応援する」世界を育てねばなりません。BASEは、その試金石の一つかもしれません。最近…「空売り」が入っているメルカリもそうかもしれません。

市場は、自分がお金も儲けようとする世界ですが、その選択が、我々の「未来を決める」場でもあります。自分達が、どんな世界を望むか? その意見表明の場でもあります。面白いでしょう。株式投資と言うのは…。

我々は、どの世界を目指して…資金を投入するのでしょう。我々の選択が、未来の形を決めます。それでは…また明日。