基本的に…多くの皆さんは「株価トレンド」を理解してないと思われますから、その補足をするために原稿を綴ろうと思っています。カタル自身も「あやふやな」部分もありますから、この機会に原稿を書くことで…自分の意見を確立させようと思っています。

昨日もWSJの記事を引用して…ラッセル2000などの小型株は、下げ過ぎではないかと言う報道を紹介しました。基本的に、このような意見を採り上げるという事は…カタルはそう考えているから、他人の意見を紹介して…自分の主張をしている訳です。そもそも…ARKKなどの高成長率に傾斜したファンドは、既にコロナ禍の最安値の水準なのです。

つまり、あのケネディクスが大量の売り物を浴び…原油先物価格がマイナスになったりするような混乱期の株価を、下回るのは「異常な水準」だという認識があります。あのコロナの恐怖で…世界の中央銀行は、異常な金融緩和を実施、米国は過大な失業手当を支給したのです。

働くより…働かない方が、お金が多くもらえるなんて異常な政策です。日本でも現金給付10万円の馬鹿政策です。成果主義である市場論理のカタルからすれば…異常な政策は、必ず、未来にその「咎め」を受けます。そのマイナス部分が、今のインフレ圧力です。日本にとっては良い現象ですが…世界の国々は大変です。スリランカの混乱など…トルコだって信じられない物価高です。米国の数字が可愛い水準です。

ただ、この反動の収拾には…もう少し時間が必要だと考えていますが、あまりに売られ過ぎた新興株(テック株と言うか…マザーズ株と言うか)の株価水準です。だからカタルはBASEの600円の時に200株だけ打診買いをして500円ぐらいが適正値かな?…と考えて行動してきましたが…なんと現実は295円が今までの安値です。

つまり…カタルの考える適正株価500円より大バーゲンの水準です。故に…今も「下値は買い、上がれば売る」を繰り返しています。

ここで…読者から折角、上手く下値を買ったのに、「売りそびれた」…との多くのメールを頂いています。カタル自身も…その口でした。だから、この考え方を纏めようと思っています。今回のテック株相場、まぁ代表格はアマゾンやテスラなどの株です。アップルも基本的には、この範疇に属します。このテック株で潤っていたファンドは、今、大打撃を受けています。代表的なファンドはARKKですが…他にもタイガーなどのファンドは大幅な赤字です。此方の報道が良いかな?

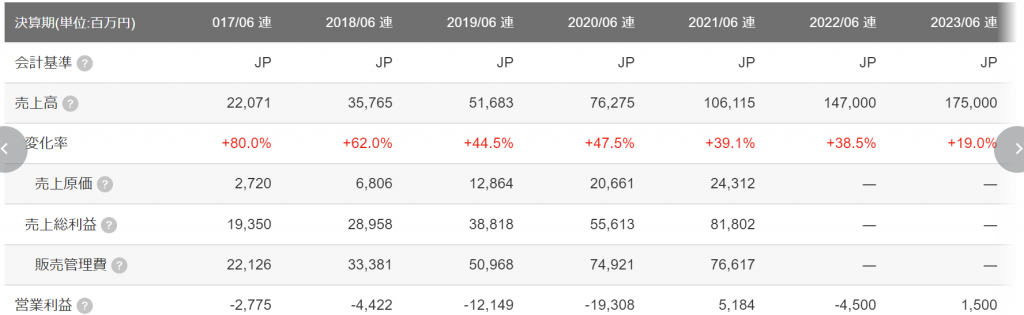

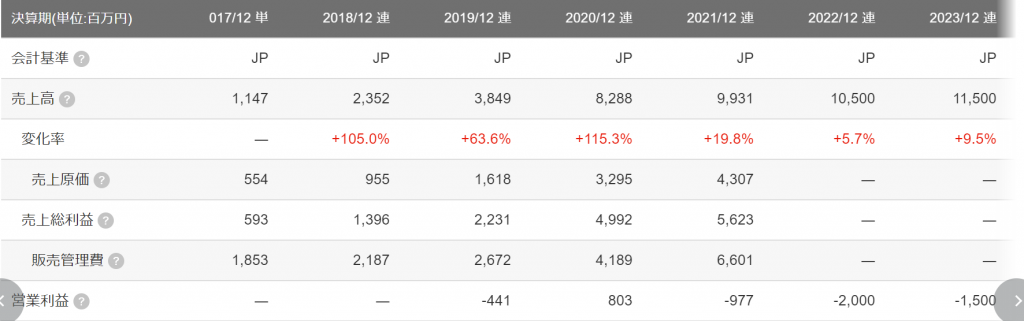

ですが…メルカリにしてもBASEにしても…過去の売上高成長率はすごい数字です。この成長を維持できるなら、早晩、株価は最高値奪回も夢ではないと思っています。それは過去において、カタルは「潜在成長率」の解説を、これまでに…何度か、しています。複利終価係数と言う数字を観ると分かります。

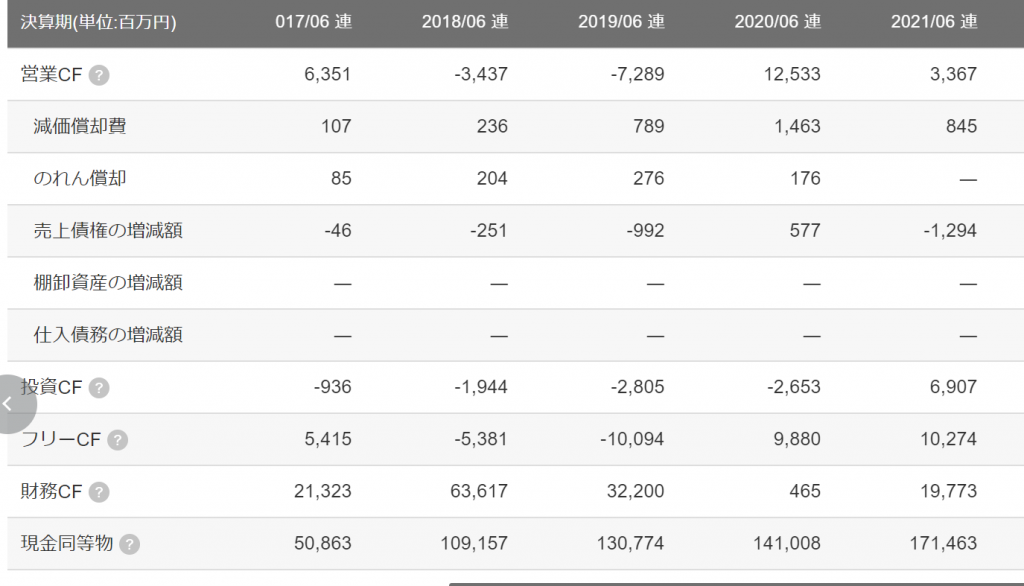

事実、アマゾンは、そのラインの成長を成し遂げて…大変な企業になりました。でも小さい時は…この赤字計上でも「成長に拘る姿勢」は、市場から散々に批判されたのです。今のテスラも同じです。赤字なのに…売り上げの伸び率だけで…株価を大きく評価するのは間違いだという解説です。でもアマゾンのジェフ・ベゾスは、赤字の頃でも、「FCF」が黒字なら成長を追い、売り上げを伸ばすべきだという経営方針でした。

意外に専門家でも知らないのが、この「キャッシュフロー」の考え方です。

営業活動、投資活動、財務活動の3つの分野から、お金の流れを観る考え方です。基本的に赤字でも、お金が回るなら…投資を優先すべきだという考え方です。ただし売り上げの伸び率がなければ…無駄な投資になりますから…駄目ですよ。でも売り上げが伸びるなら、赤字でもFCFに配慮をして投資をすべきです。

成長を取るか…利益を取るか? この選択です。

カタルはメルカリもBASEも、なかなか…の選択だろうと思っています。何れ…市況が落ち着くなら…必ず、両社の株価は「再評価」されるでしょう。そう考えています。その過程の話です。

此処では「株価トレンド」が重要です。基本的に、目先をやる場合は200日の移動平均線が上昇している株を、手掛けなくてはなりません。ただし…200日線との乖離が高くなると、調整を強いられます。

この事は、我々が長年、手掛けてきた海運株の相場で実証済みです。何れのお船も200日線は上昇を続け、これまでに一度も、株価はこの水準を下回ったことがありません。つまり市場評価は、常に価値が上がっているのです。目先を狙う人は200日線が上昇している株を狙うべきでしょう。

今回テーマにしているのは、この200日線が「下降波動」のケースの株です。このBASEもメルカリも、その口です。ただメルカリは、最近、下げて来たばかりです。FRBの基本認識が間違っており、金融緩和を継続したためと…メルカリの良さが市場に再認識された時期は昨年の11月でした。多くの株は2020年の秋には、株価は天井を付けて下落を開始しています。しかしメルカリの伸び率は高く、市場規模も加味され…ギリギリの2021年11月に再上昇をしました。

逆説的に言うなら、他のテック株と比較しても「メルカリ」は素晴らしい伸び率を維持したために、再上昇できたとも言えます。しかし…FRBの方針転換と共に時代の流れには逆らえず…株価は今年、大きく下落しています。

BASEもメルカリも既に200日線は下降トレンドに入っています。

基本的に売られ過ぎの株を狙う場合「戻りは売り」なのです。そうして…何度か、戻りを試して、下値を叩く作業をしているうちに…下値での株価が堅くなり…やがて今度は株価トレンドは変化をします。下がり続ける株はないし…上がり続ける株もありません。基本は企業業績の増大が望めなければ…大きく上がった株は、必ず…下がります。

事実は当初、カタルはBASEの異常株価を、散々批判していました。買われ過ぎの批判です。異常な上昇を「バカ相場」だと表現している筈です。

最近では「レーザーテック」かな? 当初、買いで入った「Vテク」の時は、3万円を超えた時は…「空売り」を考えていました。やらなかったけれど…基本的にカタルは業績変化がなければ…株価が人気になったら、売りでしょう。今でも…空売り候補として観ている株はいくつかありますが…カタルの生活信条の問題で、カタルは空売りを選択しません。だから上げ相場には強いですが、下げ相場には弱いのです。

今回の下落相場は、早めに「株主還元相場」を主眼にしており、上手く対処できた方だと思っています。何しろ…多くのヘッジファンドが赤字計上している中でプラス圏で推移をしていれば「立派な成績」です。

そうして…今回は会員の方にはBASEやメルカリも掲げたかな? この「下げ相場での対処方法」の実例を提示しました。本来は200日線の下降相場では、買いから入っては駄目ですが、そろそろ…カタルは「潮目が変わる」と思っており、ソフトバンク、メルカリ、BASEにサイバーダインを選択して…売買をしています。

ある意味で、実験でもあります。ネットは手数料が安いから…色んな選択肢があります。まぁ実益と相場の楽しみを味わっている訳です。

単に儲けだけを考えるなら、別の選択肢があるのでしょうが…相場は面白くなればなりません。自分の考えと相場の流れがピッタリ一致させる時間を、どれだけ長く出来るかどうか…。ここ1か月程度、かなりいい相場です。だからカタルの成績も向上してきました。ようやく船株も…論理株価どおりの動きになっています。

何が、理論通りなのか?

本来、株価は一株利益の大きさにより決まります。一株利益の10倍程度が、継続して利益を計上できる企業の株価価値です。つまり10年分の利益と株価は同じになるという理屈です。でも…それまでに企業の努力で蓄積された資産価値も加味されるはずですから…カタルの基本認識はBPS(一株純資産)に利益の10年分が、妥当株価だと思っています。

此処で利益の価値が問題になります。船株のような市況の上下により得た利益は「市況もの」と呼ばれ…価値は低いのです。何故なら、その利益は安定せずに「一過性の可能性」がある為です。だから鉄鋼などの利益も…市況に影響され、資源価格も…そうです。

しかし「サブスク」などの利益は、基本的に蓄積型の利益で、価値が高いと思われます。ネットフリックスの利益の価値は、市況産業に比べ高く…評価できるはずです。でも今回は一時的なコロナによる利益の増大と疑われました。故に…加入者数がマイナスになったために株価は大きく下落しました。

まぁこの解説をしだすとスペースが足りませんから、ここでは利益の価値も色々あると思ってください。基本的に増え続ける利益は、価値が高いのです。逆に毎年安定しない利益は、価値が低いのです。

船株の利益は「一過性」との認識だから価値が低く放置されてきましたが…カタルは市況ものでもPERで5倍程度までなら…最大評価しても良いという論者です。いくら一過性でも2年も高収益が続いているのに…PERが2倍や3倍の評価は間違っているという認識です。そうして…ようやく昨日の金曜日の相場は、妥当な株価になりました。

何が妥当かと言えば…日本郵船の株価を川崎汽船が抜いたのです。基本的にカタルは、株式は変化率を重視して一株利益の高い方が、株価は高い筈だと思っています。

総合的には日本郵船に軍配が上がるのは、誰もが一致した見方でしょうが…今は一株利益が1000円近く川船の方が良いのに…何故、川船の株価が日本郵船より評価がひくのかが「謎」の一つでもありました。しかも…川船の変化率は、群を抜いています。まぁいろんな要素があるのでしょう。村上ファンドの玉の観方…最近は需給バランスの観方などが考量されて株価が逆転したのでしょう。

これは僕らが「船株」に取り組んでから、初の現象です。どの株価もそうなのですが…最後のフィナーレの舞台は、華々しいものです。ITバブル期の相場は12月の上昇も驚きましたが…そこから株価は更に加速して、2月の相場はもう信じられない馬鹿相場でした。そうして…一気に急落するのです。 早くから…カタルはこの「ITバブル期の相場」を今回の船株に、当て嵌めて考えていました。その理由は市場の過小評価です。

ここから正常なライン評価の…PERで最大PER5倍まで、評価され直しても不思議ではありません。まさか…10倍のような評価はないと思っていますが、最大PER5倍なら容認できます。

つまり川崎汽船の前期の一株利益は6887円ですから、この5倍なら株価は34439円です。いくら何でも…2万円以下の株価評価は、間違っていると思っています。

だから8月のフィナーレ相場に掛け…ここから爆上げ相場がスタートすると思っています。でも何度もご注意申し上げている通り…最後の相場になるとカタルは思っています。カタルの予想に反し、昨年同様に…相場が継続される可能性も、否定はできません。ですが…カタルは今回が最後だろうと思っています。丁度…今は、ITバブルの12月のイメージですね。あと2か月間の相場の感覚です。

最後が面白いのです。

ITバブル後の「ソフトバンク」の値動きを、今回の新興株の動きと比較して考えると…参考になると思われます。ITバブル程…株価は狂乱していませんから、たぶん…あの時のソフトバンクより…「調整時間は短い」と思っています。

先ずは200日線の奪回なのです。あのITバブル後のソフトバンクは2年間の整理を続けて2002年の2月に最初の反騰相場がやって来ました。しかしこの反発も短期間なのですが…その後…8カ月ほど経過した2002年11月に、今度は「本格上昇期」を迎えます。つまりあれだけのバカ相場でも2年なのです。そうして3年を待たずに株価は200日線を上回る上昇相場に転換します。

そのチャートを付けて…何故、カタルが「マザーズ株の逆襲」を述べて、何度もBASEやメルカリを投資対象に加えているか? しぶとく取り組めば…必ず200日線を上回る相場になると思っています。

ITバブル期より、今回の方が人気度合いは、低い筈です。つまり相場の「シコリ感」として…、相場のダメージの話ですが、軽いと思っています。故に…調整期間は2年にも及ばないと考えています。2020年10月がBASEの高値ですから…秋までやっていれば、何処かで株価は200日線を超えると思っています。

現在のBASEの200日線は693円です。既に…あの時のソフトバンク同様に…75日線は何度か回復していますから、BASEの200日線越えの達成は「指呼の間」なのでしょう。メルカリの調整期間は足りませんが…BASEのように落ち込んでいませんからね。この伸び率が維持できるなら、やはり魅力的です。高い成長なのです。

ざっと…株価トレンドについて…具体的な事例を使って、考えを纏めました。そうして船株の謎にも言及しました。ここから…カタルの最大の謎の一つが解明される可能性があります。でも非常にリスキーなので、参加するのは構いませんが、間違っても自己責任ですよ。本日は、やはり…200日線の「傾き」が大切だという話です。基本的に乖離が大きく回復が期待されるケースの場合、深い追いは禁物で…戻りは売りなのです。

今、米国株もその動きを繰り返しています。昨日は雇用統計の好調ぶりが…金利高に繋がるとして株価が売られていました。でも…この話は明日にしましょう。まだ米国株も戻りは売りが優勢で…基本的に買い戻しの打診買いに過ぎなのでしょう。ですが…こちらも様々な理由からカタルは前向きに考えています。この話は明日します。またね。