「正しい知識」を会得しているなら、「無知の涙」を味わう…回数は減ります。

今日は…会員レポートを休んでいますから…一般の読者にも「会員並み」の原稿を公開しようと思っています。会員の方は、来週から「新しいシリーズ」が始まりますが…その代わりだと思って…読んでください。

しかし…日本人は、この言葉の意味を理解できない人間が大勢いるのです。

たとえ東大法科を卒業した…一般的には優秀だとされる人も、経済を理解しているとは言えないのでしょう。株式投資は「過去の現象」ではなく、「未来図」の予測ですから、色んな条件が、その度に…変わりますから難しいのでしょう。その為にカタルは、市場の様々な現象や社会現象を観て、相場観を常に修正しています。それを総称して「市場の整合性」と言う表現を用いて…相場を解説している訳です。

FOMCを控え…市場は「危ないライン」(限界地点)に来ていました。

意味不明の長期金利の上昇の理解が、なかなか…進まないのです。様々な学説と言うか…。色んな意見が出てきますが、誰もが「初体験」なので…基本的に、試行錯誤で進むしかないのです。たぶん…9月頃からの現象が、株式動向に大きな影響を与えました。その様子を米国10年債の利回りを観て解説してみましょう。

先ずは「b」の金利上昇から「2」から「3」への高止まりの場面です。この時は意見が割れています。元財務長官のサマーズは、早くから…つまり「b」の金利上昇を観て「インフレへの警戒感」を唱えていましたが、FRBのパウエルはロシアによるウクライナ侵攻への制裁による「一時的な資源価格の上昇」によるインフレだから「一過性の原因」を思っていました。しかしサマーズは長く続いた低金利の緩和により、インフレはなかなか収まらず…早めの利上げが必要だと述べていました。

そうして…パウエルは自分の間違いに気づく訳です。この修正が2022年後半から2023年前半ですね。「c」の場面です。カタルは、この利上げのスピードが、余りにも早いから…社会はそのスピード変化に追い付かないから「ゆっくり」やるべきだと述べていました。

問題はスタート時点で、もっと早くに…「利上げ」をしていれば良かったのですが、当初はパウエルが間違っていたのです。その「後れ」を取り戻そうと…2022年利上げのスピードを上げます。この咎めが、今年春の「SVB(シリコンバレー銀行)の破綻」です。

普通なら問題は起きませんが…あまり利上げが早いので、債券投資などの損失が膨らみます。まだ水面下では大きな問題を抱えている所が、存在する可能性があります。何しろ…1ドルを投資して「50セント」を割れたのです。この損失は非常に大きなものです。

表面化するまで時間が掛かるのです。カタルが盛んに…指摘している「商業不動産」問題も同じです。続々と…満期が来ます。今度は金利が住宅関連は8%近いのです。しかも欧米の「貸しビル」の空室率は20%程度なのです。この不動産証券は「不良債権化」している可能性があります。つまりこの問題が解決する時間が必要です。インフレばかりが焦点ではないのです。だから…ウィーワークが倒産の危機にあります。

最近の報道では「奇妙な現象」が生まれていますよ。此方の報道です。

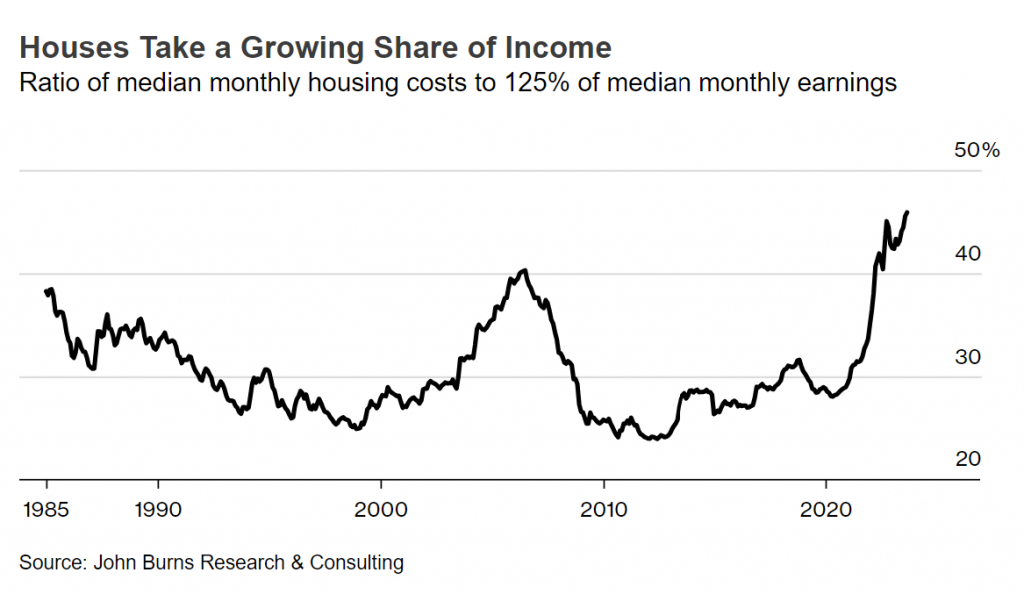

このグラフの意味を理解しないと駄目です。だから…カタルは急激な利上げをいったん止めて、様子見をすべきだとずっと…思っていたのです。2022年の10月のピークは4.333%ですが…ここで一旦、「利上げを休止して」様子を観るべきだと思っていたのです。

故に金利は横ばいの高止まり…と推察していました。

ところが…この「3」の横ばいのボックスを離れ…金利が上昇した9月からの金利上昇は1%程度も上がったのです。「d」の部分ですね。この謎が「タームプレミアム」と言う言葉で説明されています。

その言葉の解説は「同じ期間に短期債を連続して購入する代わりに、期間が長めの債券を保有する場合、価格変動リスクや流動性リスクが高まる分だけ、投資家が求める上乗せ金利のこと」との事ですね。だから10年債の利回りが急上昇したのだそうです。利上げをしなくても…実際は利上げ効果を発揮していました。株価は下がりましたからね。

この金利を基準に、住宅ローンなど実質的な一般的な金利も連動して上がっていましたから、社会不安と言うか…市場で恐怖感が生まれました。通常、耐えられない金利高です。考えて観ると分かります。この7%~8%台の金利はPER評価で20倍以上なのです。10年間で売り上げ規模が2倍以上にならないと投資の対象にならないのです。

売上高利益率が10%以下の企業なんか…金利負担に負けますから、投資の対象になりません。だから株価は、「未来」を警戒したのですよ。最近は勝ち組企業の「アップル」のような会社までも200日線を割れて来たのです。

「クラッシュ」する可能性も高いのです。恐怖が恐怖の連鎖を産む「パニック状態」になる手前だった訳です。過去には「ブラックマンディ―」など…常識では、あり得ない動きを市場が示して、実際の社会混乱が起きないように、市場が事前に「警告」を発します。1929年の大恐慌も、その事例の一つです。あの時は「全世界に」広がっています。今のように通信手段が発達しておらず、恐怖が走るのです。双日の前身の鈴木商店などもその事例でしょう。

だから馬鹿パウエルだから…みんなが警戒感を強めていました。

しかし今回の発言は「合格」です。市場は「過度の警戒感」を解きました。カタルが「ロングタームキャピタル」の話を、何故、したか? そうしてラッセル2000の話を、何故、したか? みんな…事前告知をしている訳です。更に合格なのは2年債の利回りが大きく下がって反応しています。昨晩は雇用統計を控え…目先は戻りました。

馬鹿はこの程度の下げでアタフタします。しかし識者は、その可能性も考えて投資行動を取っています。本来、「ジェイドG」が、こんな下げをするのはおかしいのです。

折角、ボックスを離れて…芽を出し始めた「BASE」(4477)のこの株価の下げ方を観れば…明らかに行き過ぎです。このチャートを観れば分かります。同じように「C」君の下げ方も異常です。常識ではあり得ない…下げが現実化しています。

確かに…割安感はありませんが、過去最高利益を更新するのに…何故、決算発表と同時に株がジャンジャン…売られるのでしょう。「ニデック」(6594)の話です。

今までの過去最高利益は2022年3月の1368億円です。その数字を大きく上回る2080億円の予想なのですが…株価は新安値です。いくら目先の期待感が剥がれたとしても…この評価は納得できません。モーターでは世界トップなのです。

様々なモーターがあるから…分野別では違うでしょうが…この売上高は世界トップでしょう。産業用モーターの発電では違うかな?日立なんか重電で強みがあります。主要メーカーは「ABB, Siemens, Mitsubishi, GE, HITACHI, Nidec, Toshiba, Regal Beloit and WEG,」此方です。やはりGEや日立、東芝などが顔を出すのです。

まぁ…市況環境が悪化しているから「叩き」が成功しました。でも「ファナック」(6954)は売り叩きを、辛うじて…防いでいました。

かなり「作為的な叩き」なので…カタルは「ファンドの介入」を疑っています。大きなファンドの場合、買いたいときに、先ずは「売り」から入ります。こんな事は常識なのです。まだ分かりませんが…可能性があると思って、先ずは打診買いを実施して…そうして観察です。この観察が大切なのですよ。

…そうです。「仮説」を心に持って、市場を観察して…そうして「市場の整合性」を確かめるのです。可能性の話です。未来は誰も分かりません。

しかし今、開発している「7in1」は最先端の話です。しかも来年の春にも登場です。「ギガキャスト」の話も、パーツに分ける話もあります。もともと…テスラが量産化に向けて価格競争に勝つために開発した手法です。このテスラの販売不振が「CATL」の業績に響いてきて「パナソニック」(6752)も減産かな?

今はEVよりHVの需要が強いのです。だから「トヨタ」(7203)の業績は「この世の春」を演じています。時間軸の話をしています。でもEUはHVを未来の車と認定せず…中国もそうです。自動車業界は大変な「過渡期」にあります。産業構造が一変するのです。今までの常識を変えないとなりません。

まぁ…今日は銘柄の解説ではなく、「市場の整合性」の話ですから、ここで打ち切ります。

金曜日の相場は、事前観測通りの展開でした。「メルカリ」(4385)も上がっています。米国でもラッセル2000の値上がりは小さいように見えますが…実際は「S&P500」は1.89%上昇、「NYダウ」は1.7%上昇、「ナスダック」は1.78%上昇ですが、「ラッセル2000」は2.67%も株価が上昇して1714と…1700台を回復しています。

仮に…ソフトランディング説から「再成長への道」(AI革命の世界)を歩むなら…ラッセル2000も、このまま…沈むとは思えません。あの7大企業が指数を持ち上げた話ですが、その恩恵が「小さな企業」にも波及します。

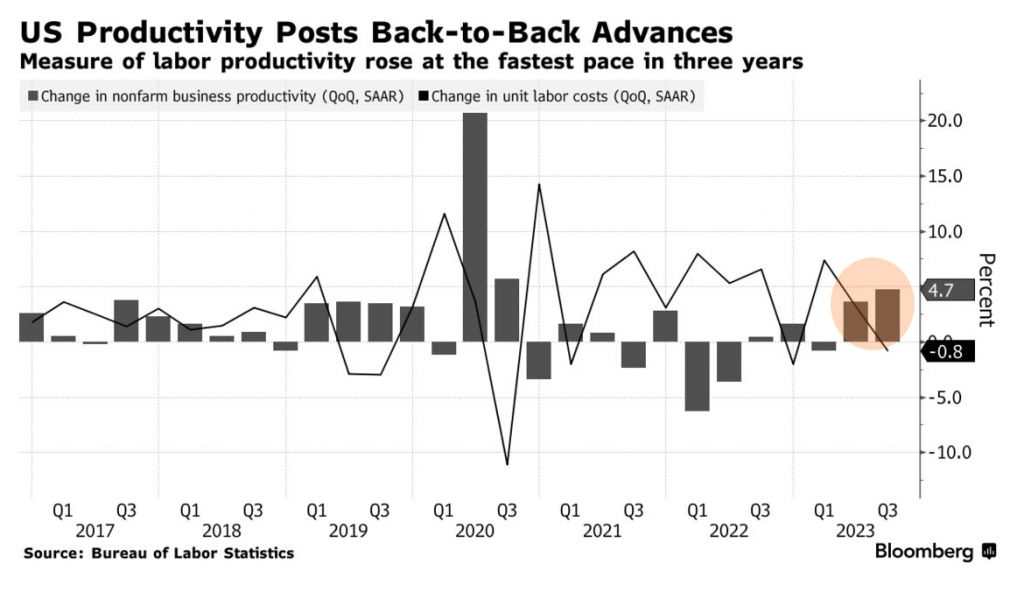

ここで労働生産性の話が絡みます。カタルは此方の報道を観て…AI革命の進展が生産性を高めているのかもしれないと考えています。つまりSFの未来社会の到来です。リモートワークやチャットGPTに代表されるAI革命により、飛躍的に業務内容が改善され、生産性が高まるのです。

新しい分野ですから…「小さな会社」が多いのです。でも資金力でマイクロソフトやアップルなどは産業の芽の段階で、M&Aをして技術革新を急いでいます。

だから「ニデック」なのです。自前で開発する「トヨタ」ではなく…優れた企業を買収して開発を急ぐのです。「ジェイドG」(3558)も、M&Aを繰り返して大きくなっています。毎年のように買収しています。最近の「Jトラスト」(8508)もそうですよ。ニデックは日本では「初の敵対的TOB」なのです。

カタル投資の基本には「ラッセルをする企業を買う」と言うものがあります。

もう長くなったから…最後に「市場の整合性」が、金曜日は見事に成り立っています。BASEは3700株の買いでしたが…240円が254円へ、ジェイドGは1450円が1472円へ、メルカリは3060円が3197円へ、ソフトバンクはやはり…ウィーワークの影響かな?6279円が6280円ですね。あまり変わっていません。

何より米国2年債は、金曜日は戻りましたが…5%を割れています。そうしてラッセル2000は2.67%もの上昇で…最後に注目している「ロック」(ROKU)の株価は業績発表を受けて…30.74%上昇して株価は78.05ドルでした。ARKKの持ち株比率が高い株です。ROKUの高値は490ドルです。

何故、ロックの話を出したかと言えば…「7‐9月期決算(第3四半期)を発表し、1株損益の赤字は予想以上に膨らんだものの、売上高は予想を上回った。プラットホーム、プレイヤーとも好調だった。また、EBITDAが予想外の黒字となり、第4四半期のEBITDA見通しも黒字を予想している。 今回の決算を受けてアナリストが投資判断を「中立」に引き上げた。「同社は、製品改善への設備投資を犠牲にすることなく、24年度の「フリーキャッシュフロー」(FCF)が黒字となる合理的なEBITDA目標を容易に達成できる可能性が高まった」と述べている」…と報道されています。

つまり…成長を追い求めている赤字企業も、この時間の経過でFCFが、プラス段階になる時間軸なのです。ここでは「メルカリ」や「BASE」を考えると…分かると思います。

なにもロックだけでなく…皆さんが、良く知っている「スペースX」も、マスク氏はFCFが黒字の段階に来たと述べています。みんな…頑張る企業は、ソロソロ…プラス圏に浮上します。ここで金利が下がると…一気に「新しいステージ」に人類が旅立つ可能性があるのです。

そうなるとは言っていませんよ。あくまでも可能性が高まったのです。だから株価はその方向性で反応をする筈です。この仮説を持って…市場において検証作業を進める訳です。

確りした事前知識があるなら…様々なニュースが「時代の流れ」に乗っているかどうか…判断できます。その流れが、実際の市場でどう反応をするか? これが「市場の整合性」を観る上で…大切な観察作業です。本日は、一般の読者にも会員ページ並みの内容を披露しました。

最初は分からなくても構いません。何度も何度も読んで…カタルの意見が正しいかどうか…面白半分に読んでいればいいのです。馬鹿なカタルでも一所懸命に努力をすれば…ある程度の水準に成れます。あとは…神様が微笑むかどうか…ですね。また明日。