今の相場状況を理解するには、カタルのレベルでは、難しいようです。

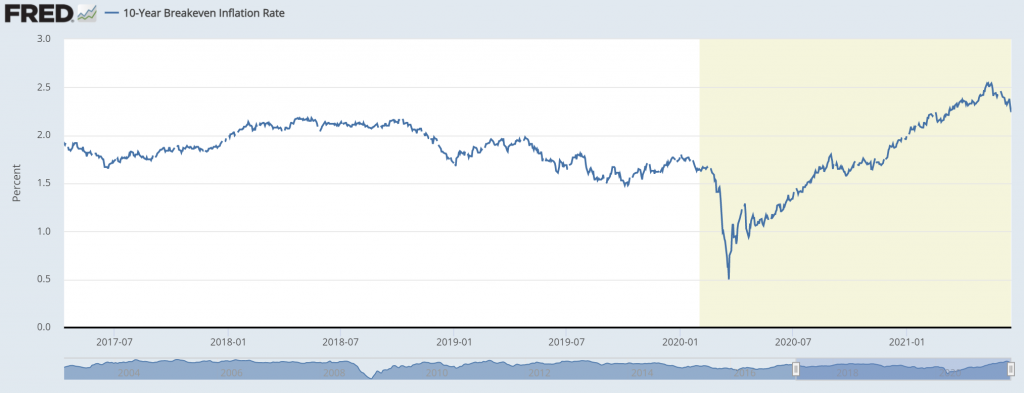

そもそも…市場で起こる現象が不可解な「怪奇」に見えるのです。怪奇は大げさですが…なかなか理解できません。故に自分自身の相場観も大きく揺れています。先ず、景気回復を受けてインフレ現象が加速して…米国金利は上がりました。0.5%水準だったものが1.75%前後まで金利が上昇して価格の下落が起きています。

カタルは、この予想は事前に理解できますから…対処して上手く処理したつもりでした。ですが…、野村証券の場合は「アルケゴス騒動」が起こり、「期待通りの成果」は得られませんでした。

しかし年末の「村田製作」(6981)の読みの時間軸は2か月程度「横ずれ」をしましたが、ほぼ予想通りの展開で推移しています。ここでは…カタルは村田を掲げていますが、カタル銘柄で、唯一と言うか…。事前に述べており…成功した部類の「優良株」だから、説明するために引き合いに用いています。

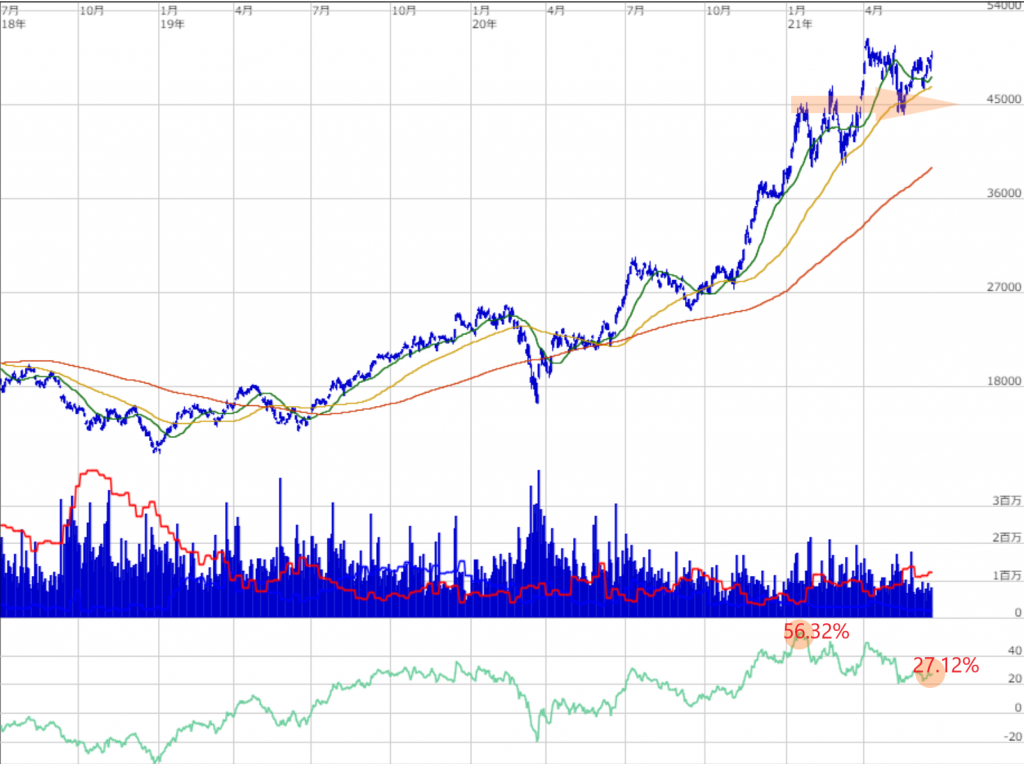

本当は…「東京エレクトロン」(8035)を解説では掲げるべきなのでしょう。

カタル銘柄の中では「フェローテック」も同じ扱いです。全くもって…「逃した魚」は大きいのです。500円前後で「救済候補銘柄」として、皆さんに掲げておきながら、利用せずに…今の株価は3345円ですよ。自分自身の…判断力に呆れます。まぁ、その話は愚痴になりますから止めて…ここでは一般的なエレクトロンを用いて話を進めます。

株価と200日線移動平均線との乖離は、一時56%以上も生じていましたが…ここに来て高値圏での時間経過により、この乖離問題は解消に向かっています。今は27%台に縮小しています。まだ高いですが、素晴らしいものです。週末の米国市場は、株価指数の先物とオプション、個別株のオプションの取引期限が重なる「トリプルウィッチング」になった為に…出来高が膨らみました。

誰もが「株安に賭けた」ポジションを積み上げているために生んだ現象なのかどうか…。デルタだとか…ガンマだとか…のオプション戦略に揺れ動いた、一日だったわけです。だから…NY安は大きくなりましたが、気にするのは間違っているとも言えます。

カタルの心は揺れ動きます。

イナゴ族は、目先の現象で判断しますが、カタルは時間軸を伸ばした「本物投資」を目指しています。その為に、市場で起きている現象で、理解できないことが良くあります。その度に、自分自身の頭の中で描く…独自の「仮想相場」の修正が行われます。

当初、需要の増加で物の価格が上昇するのは誰もが理解できます。故にインフレ現象になっているのでしょう。

しかしFRBが指摘する「一過性の物価上昇」の可能性もあります。だからこの「ペントアップ需要」が一巡する年末ごろには、再び物価は落ち着く…と言うFRBの基本政策も理解できます。多くの市場関係者の大半が、このFRB派閥の見方をしています。サマーズのような考え方は、どちらかと言えば…異端児まで、行きませんが少数派でしょう。

しかしカタルはこれだけ世界中の中央銀行がお金を「ばら撒いた」のに…物価が上昇しないのはおかしいと思っています。特に、今までのように先進国だけではなく…「グローバル市場化現象」が広がり…アジア圏の人口が多い中進国(新興国)の国民所得が上がっています。

一例を掲げると…日本から縫製などの仕事は減り、空洞化現象で…中国に生産基地が移動しましたが、その中国も、安い労働力を維持できず…今度は、ベトナムやミャンマー、バングラディッシュなど…更に低い労働力がある所に、生産移転が加速しています。故に、それらの国々の所得が上がっており、昭和30年代の購買力のある人たちが増えています。

これが「グローバル市場化現象」です。

インドネシアの人口は2億6400万人ですよ。EUなどの小国の比ではありません。ベトナムは、間もなく1億人台乗せになります。9646万人です。故にカタルは、日本株式の10万円相場を掲げています。この原動力は人口が多いアセアンなどの所得増加からの購買力が日本の恩恵に繋がると思っている訳です。

この発想が…FRBなどは、欠けているんじゃないか?…かと疑っています。

同時にAIなどの技術革新により効率化が進み…未来社会の進展は、インフレを抑えます。ディスインフレの要因です。この「綱引き」の予測は難しいのです。故に結果を見て動くしかありません。当面は…FRBの観測が正しいかどうか…予想が難しいのです。

本来、カタルは米国金利が上昇すると思っています。そのポイントが、いつか?

米国金利が下がっている現象が、不可解でしたが、こちらの報道をみると、需給面から目先は金利の低下が明らかです。

このレポートの意味は、「半導体」株などの上昇に、賭けるのが正しいと言う意味ですよ。故に…事前に株価が下がると予想されていた「トリプルウィッチング」の相場環境の環境下でも…「エレクトロン」=330円高の49560円、「SUMCO」84円高の2741円と高かったのです。つまり…事前に「NY株安」を読んで、東京市場は動いていたとの解釈が出来ます。

この報道などが正しいなら…大きく株価は下がらず、逆に3万円台に乗る日経平均株との見方が正しいのかもしれません。

コロナワクチン接種も、どんどん加速化します。しかし…FRBはテーパリングを検討していると述べているので…早ければ年末から、あるいは来年の初めには、量的緩和の一環の国債の買い入れは縮小され、買い手が減りますから金利は上昇します。どの「時間軸」に、投資の基準を設けて…投資をするか?…の読みになります。狙いの時間軸により選択が変わります。

もともと…景気の回復度合いが強いから…金利は上昇するので、悪戯に金利上昇を怯える必要もありません。問題は「浸透度合い」の話です。なんでもそうですが…いきなりと言うはショックが大きいのです。徐々に…新しい環境に移行せねばなりません。

日本のバブル期を見ると…アクセル全開だったところに、三重野は急ブレーキを踏んだのです。善後策なしに…。だから銀行は戸惑い…大量の不良債権が生まれました。こんなバカ政策が「切っ掛け」で「奈落の底」へ、世界一の半導体国の座は消えて、国民生活はどんどん劣化しましたね。挙句の果てに…電通や東芝など…日本を代表する会社の不正ですよ。

ここまで追い込んで…ようやく政策転換です。

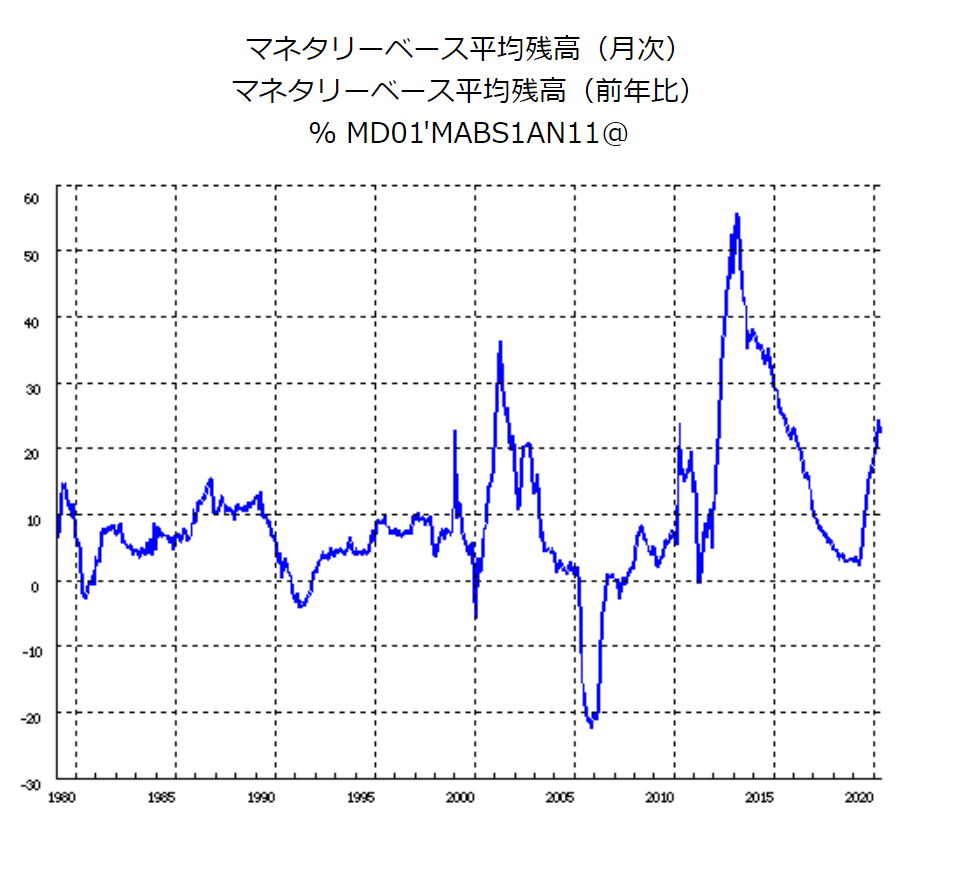

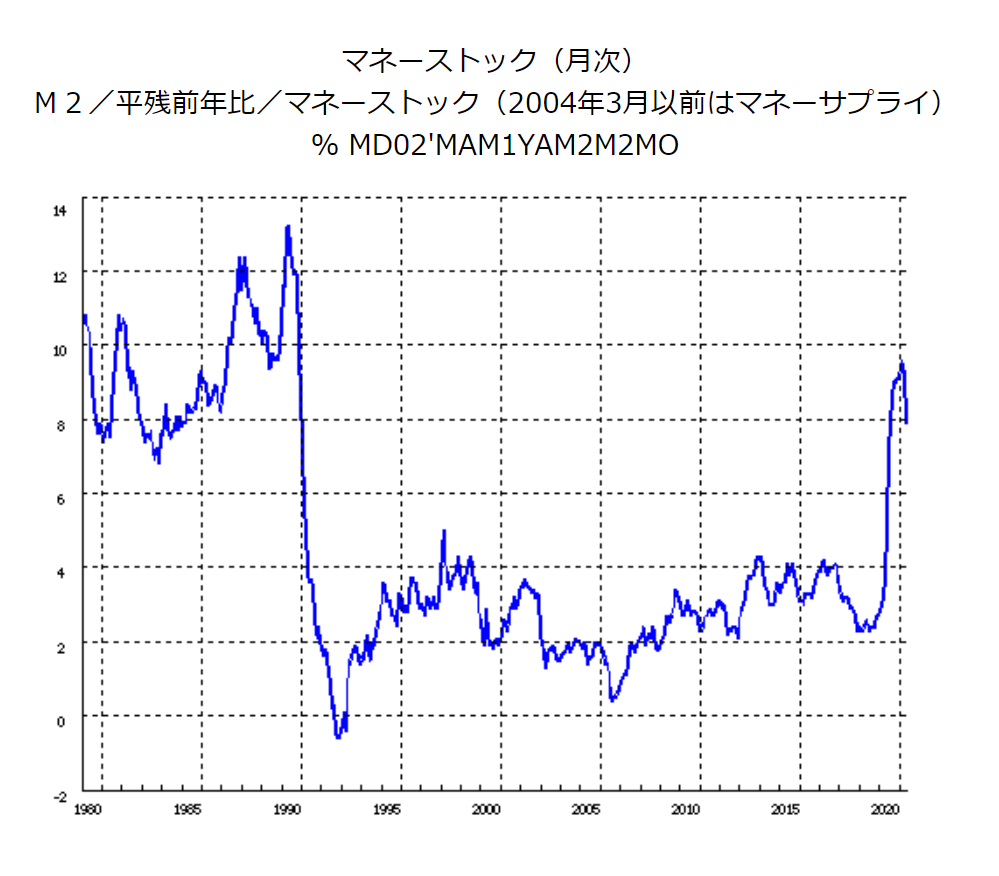

それもイヤイヤ…始まっている印象だったので、「流動性の罠」が生まれました。しかし…ようやくM2の増加です。ここで面白いグラフの比較を…してみましょう。マネタリーベースの伸び率と、マネーストックの伸び率を比較すると…カタルの相場の見方が正しいことが理解されます。

ご覧いただいてわかるように…日銀がいくら金融機関に資金を提供しても、お金が動いてない様子が分かります。マネタリーベースの伸び率と比較してマネーストックの伸びは低いままでした。

この現象が「流動性の罠」と言う現象でしょう。ところが、コロナのお陰で…民間にもお金が流れ始めています。ここで「マネタリーベース」と言うのは日銀と金融機関のやり取りの話で、「マネーストック」と言うは、金融機関と社会全体(民間)へのお金の流通と言う解釈で良いのでしょう。コロナ対策で銀行貸し出しが伸びています。

ここでも…米国のCPI(消費者物価)と。同じ図式の読み筋が働きます。

このマネーストックの伸びは一過性なのかどうか…の判断です。米国のCPIの判断と同様にこれも読みが難しいのです。あまり考える範囲を広げるとドンドン分からなくなるので、派生は、この程度にして…話を戻します。

ですが…今のエーザイの動きは、何故か…1984年に生まれた「小野薬品工業」の株価の動きと、ダブるのです。歴史は繰り返すと言います。そうして…プラザ合意(1985年)を挟み…日本株はバブル相場に突入します。1984年から1989年です。今の2021~2026年は最後のチャンスかもしれません。この…ワクワク感が、皆さんに分かりますか?

まぁ、そっちもおいて置いて…たぶん長くは続かないと思っていますが、SUMCOの相場も注目している訳です。でも目先は難しいから、個別の仕手材料株の「エーザイ」を筆頭に「NPC」などの仕手系株も…選択肢にあります。

テーパリングが年内になるなら、野村株のこの下げは…起きるかどうか分かりませんが…200日線割れは、「最後の買い場」、「絶好の買い増しチャンス」とも言えます。

完璧に相場を読むことなど…不可能なのです。世界中の様々な投資家の欲望が生み出す市場の株価を、完璧に読めと言うのは、難しいでしょう。昨日の日本ケミコンから新電元の謎を書いたレポートと、本日の「ロング・ガンマ」などの話は、一般の人には難解です。カタル自身、オプションの仕組みもあまり利用したことがなく…分かりません。デルタやガンマの話をされても…チンプンカンプンなのです。

あまり…難しい領域は、解説せずに簡素化しようと思っていますが、カタルの頭の中を説明しようとすると…どうしてもこんな感じになります。皆さんが面白くなければ…レポートの方向性を変えます。難解な話をしても理解者が少なければ…あまり意味がありません。

ここまで…レポートを書いて、ずいぶん…カタルの気持ちは和らぎました。昨日までは「セル・イン・メイ」の格言通り…「警戒感の季節」にイメージが傾いていました。

ですが…本日、発見したロイターの記事により、トリプルウィッチングからのNY市場の下げは「一過性の認識」が強まり…むしろ目先は日経平均株価3万円乗せ場面のシナリオも視野に出てきました。

ただ…カタルは、依然、「疑心暗鬼」なので、個別の仕手材料株物色のエーザイなどの相場に賭けると思います。もし…月曜からの下げで、高値圏の窓埋めをするなら…11525円を目途に買い下がります。

逆に目先は野村証券の上昇は、期待薄になります。やはり1Qでの復活は遠退きました。2Qがチャンスなのでしょう。この2Qから3Qの何処かで…「持ち株の最大化」を図るのが得策でしょう。

年間目標の東芝ですが…キオクシアの上場を待っていましたが、TOBが絡み遅れているようです。よって高値圏のチンタラが続く可能性もあり、一旦は利益を確定させ…離れるべきかどうか…。難しい選択です。ですが、この東芝問題は、日本の「村社会構造」の天王山の争いですから…何らかの形で拘わって置くべきなのでしょう。

当面は…こんなイメージです。この結果は、新しい事象が生まれたりすると、ドンドン…カタルの中のイメージ相場は修正されます。本日はロイターの記事を読み、この原稿の題材に迫りました。

感想を頂ければ…レポートの内容を簡素化します。このレベルでも充分、対処が可能なら…カタルは更に進化をさせます。どの程度の水準がお望みなのでしょう。やはり書き手も、読者のレベルに照準を合わせます。その合わせ方も難しいのです。それでは…また明日。